気候変動を動かす金融・投資の動き

竹内 純子

国際環境経済研究所理事・主席研究員/東北大学特任教授

(「環境管理」からの転載:2016年8月号)

国連気候変動交渉は、その正当性や参加国の多さ等において他の国際枠組みに対して圧倒的優位にあるが、それだけに硬直的であり、具体的な手段に乏しい。COP21 においてパリ協定の採択には成功したが、気候変動対策への手段としてそれが実効性を有するか否かは今後の運用次第である。今後、気候変動対策を進める上で重視されているのは、一つは革新的技術開発であり、もう一つは金融・投資のあり方であろう。投資の方針に環境対策などの非財務情報を取り込むことで社会の低炭素化を促していくことは、高い期待が寄せられている。パリ協定後の気候変動対策を語る上で外せない論点ではあるが、課題も多い。現状の議論と留意点を整理する。

はじめに

CO2を主とする温室効果ガスは、人間の経済活動に伴って必然的に排出されるものである。これまで、経済発展と温室効果ガス排出量には強い相関関係が存在するとされてきたが、デカップリングを可能にするには革新的技術と社会全体の変革が必要とされる。その変化を促す原動力として、金融市場の投資判断基準に気候変動に関する価値観を取り込む動きが活発になってきている。

「ESG投資」、「SRI(社会的責任投資)市場」、「ダイベストメント」、「座礁資産」といった言葉を耳にする機会はここ数年加速的に増加し、COP21の会場周辺でも国連気候変動交渉を外からサポートする仕組みとして相当の注目と期待が寄せられていた。

将来の社会のあり方を、市場の選択を通じて変えていくことは健全であり、こうした動きが進展することは大変望ましいことだ。しかしながら一方で、その国や地域の事情に応じたエネルギー政策のあり方や気候変動に関する科学の不確実性をどう織り込むのかといった問題も指摘される。現実からあまりにかい離した価値判断となれば、結局は実効性を伴わず、一過性のブームで終わってしまうだろう。気候変動を動かす金融や投資の動きについて概観し、現段階での課題整理を試みる。

これまでの経緯

持続可能な発展に向け、投資判断基準に環境や社会、企業ガバナンス(ESG)という視点を加えようとする動きは、2000 年代初頭から徐々に活発になっている。各国の機関投資家が連携し、企業の環境データ提供を求めるプロジェクトが2000 年にスタートする注1)など、情報開示促進の仕組みが整えられたほか、2006 年にはアナン前国連事務総長の提唱により「責任投資原則(略称PRI:Principles for Responsible Investment)」注2)が策定された。「投資分析と意思決定のプロセスにESG課題を組み込む」、「投資対象の企業に対してESG課題についての適切な開示を求める」といった六つの原則と35の行動指針からなり、法的拘束力のない国際ガイドラインとはいえ、世界1,535の機関が署名し(2016年7月7日時点)、金融業界にとっての一定の指針となっている。2015年9月には運用資産規模で世界最大級のわが国の年金積立金管理運用独立行政法人(GPIF)も署名している。こうした流れを受けて、気候変動対策の推進を訴える投資家グループが共同で投資ガイドを発行したり、情報開示を求める枠組みも活発化し、近年ではESG 投資が急拡大しているとされる。

持続可能な投資を推進する国際イニシアティブであるGSIA(The Global Sustainable Investment Alliance)がまとめたレポート注3)によれば、世界のサステナビリティ投資運用額は2012年初頭の13.3兆米ドルが、2014年初頭には21. 4兆米ドルまで上昇したとされるが、そのほとんどは欧州や北米におけるものである。

COP21で採択されたパリ協定の条文に「2℃目標」が組み込まれたこともあり、金融市場の社会的責任を問うこうした動きはさらに活発になっており、株式を保有することによって企業の経営に影響を及ぼしていく「エンゲージメント」、逆に一定の投資判断基準に基づいてそこに抵触する特定企業・業種の株式等を投資対象から除外する「ダイベストメント」という言葉が多く聞かれるようになっている。

特に石炭等の化石燃料資産について、将来的に温室効果ガスの排出規制が強化されれば使用できなくなるリスクがある 「座礁資産」と捉え、そうした資産を多く保有する企業からの投資引き揚げを促す「ダイベストメント」は米国の大学から端を発した運動であり、COP21の期間中には世界各国の財団や大学、公的年金基金など管理資産合計3.4 兆ドル(約350兆円)にのぼる500以上の機関がこの趣旨に賛同を示していると環境保護団体注5)が発表している。対象は化石燃料資源産業、特に石炭産業であり、具体的な動きとしては、ノルウェー政府年金基金が「事業活動の30%以上を石炭関連事業が占める企業(特に石炭採掘企業)、もしくは売上の30%以上を石炭関連事業から得ている企業(特に電力企業)を、投資先から除外する」ことを決定注6)したほか、アクサやバンク・オブ・アメリカ等大手金融機関が特に石炭関連企業からの投資引き上げ方針を発表している。ノルウェー政府年金基金の投資引き揚げ対象には、日本の電力会社3 社(北海道、沖縄、四国)が含まれていた注7)こともあり、わが国でも話題となった。

気をつけるべき落とし穴

金融市場が投資判断の価値基準に当該企業の環境対策など非財務情報を織り込むことは確かに世界の潮流になりつつあるし、外部不経済を適切に取り込んだ市場の選択によって社会の方向性を変えていくことはあるべき姿である。しかし具体的な手法についてはまだ多くの課題があると言えよう。

上記に挙げた二つの手法のうち、前者のエンゲージメントは、経営方針に影響を与えうるほどの株式を保有するに必要となるコスト負担のあり方などの点において課題も指摘されるが、もの言う株主が経営層との対話を通じて企業の方向性を是正していくことの健全性は評価されるべきであろう。しかし後者のダイベストメントについては、投資を引き揚げてしまうことは関与を放棄することにもなること、また、投資の効率性を阻害する恐れがあるなどの課題が指摘されている。ダイベストメントが、気候変動対策という単一の価値観からの一面的な投資判断に陥ることを避けるために留意すべき点を整理したい。

ダイベストメントの意義は何か

ダイベストメントの究極の目的は社会の低炭素化にあるが、その意義を具体的に解きほぐせば、一つにはリスクの高い投資から投資家を保護すること、もう一つは投資家の意思を示すことによって企業経営の健全化を図ることであろう。

第一の意義はすなわち、気候変動対策の観点からは潜在的に高いリスクを抱える化石燃料資産、その中でも特にCO2排出量の多い石炭関連資産は、将来的に使用が禁止され「座礁資産」化する可能性が高いことから、リスク回避を目的に投資を引き揚げるというものだ。しかし、特定の政策の帰結としての座礁資産化のリスクは石炭関連資産に限って生じるものではないことを指摘しておく必要がある。

ドイツでは全量固定価格買取制度(FIT)で大量に導入された再生可能エネルギーの出力変動に対応した調整運転を強いられたガス火力の採算性が急激に悪化し、閉鎖を余儀なくされた。スペインでは財政状況悪化に伴いFITに基づく買取りが停止され、再生可能エネルギー産業の撤退が生じた。わが国では全量固定価格買取制度(FIT)による再エネ導入量拡大が図られてきたが、国民負担が急増し特に太陽光発電については買取価格の抑制が行われている。こうした状況を受け、太陽光関連企業の倒産がここ数年増加していると報じられている注8)。

- 注1)

- Carbon Disclosure Project(CDP)。スタート当初参加機関投資家は35、運用資産総額4 兆米ドルであったが、2015 年11月発行のレポートによれば822 の機関投資家が参加し、運用資産総額は95 兆米ドルに増加している。(https://www.cdp.net/CDPResults/CDP-japan-Climate-Change-Report-2015.pdf)

- 注3)

- 「2014 Global Sustainable Investment Review 」(http://www.gsi-alliance.org/wp-content/uploads/2015/02/GSIA_Review_download.pdf)

- 注4)

- 「2014 Global Sustainable Investment Review」 Figure1

- 注5)

- 環境保護団体350.org(http://gofossilfree.org/in-thespace-of-just-10-weeks/)

- 注6)

- ノルウェー銀行が決定した政府年金基金の運用方針(https://www.nbim.no/contentassets/d99e60bdb5794272ae0df58d79da0d65/20160414-grounds-for-decision—product-based-coal-exclusions.pdf)

- 注7)

- 投資引き揚げ対象リスト(https://www.nbim.no/en/transparency/news-list/2016/first-coal-exclusions-from-the-government-pension-fund-global/)

- 注8)

- 帝国データバンク「太陽光関連業者の倒産動向調査」(http://www.tdb.co.jp/report/watching/press/pdf/p160601.pdf)

第二の意義はすなわち、投資引き揚げという手段で投資家の意思を示すことで企業経営の健全化を図ることであろうが、それは気候変動という価値観からみた健全化でしかない。先に紹介したノルウェーの年金基金が投資引き揚げの対象とした日本の3電力会社の中から一例を挙げれば、沖縄電力の電源構成の95%は火力、しかも石炭が62%、石油が14%を占めている。様々な理由で原子力発電を導入することはできず、さりとて水力発電や地熱発電といった安定的な再エネの資源を持たない沖縄では、以前は石油火力発電の比率が圧倒的であった。電気料金を抑制するために石炭火力の導入を進めてきた経緯がある。

しかしこの状況はダイベストメントによって改善し得るだろうか。わが国は全量固定価格買取制度(FIT)によって再生可能エネルギーを拡大し、火力発電比率を抑制する施策を採っており、それは沖縄においても同様である。再エネ設備の接続申込量は急増しているが、沖縄のような島嶼地域では電力系統が小規模であり、かつ九州、本州等の大規模系統から隔絶されていることから、不安定電源である再生可能エネルギーの接続可能量の限界をそれほど大きく見積もることはできない。

長期安定的な株式投資を得れば、蓄電あるいは連系強化に向けた設備投資やバイオマスなど変動の少ない再エネの拡大に向けた投資が可能になることはあり得るだろうが、投資を引き揚げることによって短期的に火力発電依存度が低減できるとは考え難い。企業は現実社会の制約と要請の中で活動しているのであり、ダイベストメントという意思表示がかえって長期的な経営方針の転換を阻害してしまう可能性があることには留意すべきだろう。

「現実」を変えるには長期の視点が必要

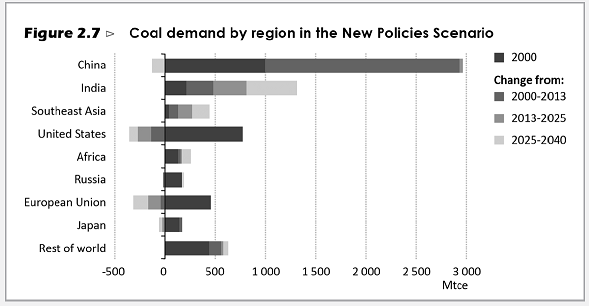

そもそもの大前提として、世界は温暖化防止という価値観だけで動いているわけではないという「現実」を指摘しておく必要がある。国際エネルギー機関(IEA)は、気候変動政策は将来的な投資のあり方に影響を及ぼすだけでなく、現存する化石燃料資産の経済性にも影響を与えうるとし、450PPMシナリオにおいては、化石燃料の発電設備容量のうち165GWは投資コスト回収前に休眠させることとなり、約1,200 億ドルもしくは初期投資の約40%が回収不能となること、さらに90GWは投資回収は可能であったとしても当初予定より早期に休眠することになるとしている注9)。しかしその一方でIEAが中心シナリオと位置づける新政策シナリオにおいては、石炭やガスなども増加し、特に中国やインド、東南アジアにおいては大規模な石炭火力の増加を予想している注10)。

450PPMシナリオは、実現可能性はさておき、「温室効果ガス濃度を450PPMに抑制するにはこうあらねばならぬ」という逆算で描かれたシナリオなので、こうした矛盾は必然的に発生する。中国やインド等の関係者と議論すると、450PPMシナリオで求められる化石燃料火力の早期休眠や石炭資源の開発自粛といった方向性は「画に描いた餅」どころか、既に豊かな生活を手にした先進国の暴論とさえ言われることは、この連載の第1回「オバマ政権クリーンパワープランはどう動くか── パリ協定後の石炭火力発電」でもご紹介した通りだ。これは経済発展や国民へのエネルギーアクセスの確保という途上国のニーズを考えれば驚くに当たらない。エネルギー供給は、その国や地域における資源量や人口、産業構造や気象条件といった個別事情を踏まえた上で3Eの価値のバランスを取る必要があり、金融市場が気候変動対策という単一の価値観を過度に重視し、画一的な判断基準を設けることは、かえって高効率技術の普及促進に逆行することにもなりかねない。

さらに450PPMシナリオについては、実現可能性のみならず、科学的根拠についても議論が分かれていることを踏まえる必要がある。450PPMシナリオは特定の気候感度(産業革命以降の温室効果ガス濃度が倍増した場合、温度が何度上昇するのかという指標)を前提としたものであるが、気候感度のレベルについてはIPCCの第5次報告書でも1.5〜4.5℃の範囲にあるとされ、3倍も開きのある値が示されていて、推定値について科学者の間でコンセンサスは得られていない。気候感度が0.5℃違うだけで温度安定化に求められる世界全体の排出削減パスの形状は大きく異なり、石炭利用への制約度も変わってくるため、石炭からのダイベストメント論の根拠にこれを用いることの限界は付言しておきたい。

エネルギーの供給構造を変革していくためには、長期かつ莫大な投資を必要とする。短期的な市場の意思表示に他ならないダイベストメントという手法がふさわしいのかについては今後慎重な検討を行う必要があるし、気候変動の科学の不確実性を一向に克服できないなかで、一面的・短期的な投資判断基準を個別企業に適用することには慎重でなければならない。特に海外の大学や研究機関、NGOなどが発表するレポートには初歩的な間違いが含まれていることも多い。

わが国の石炭火力発電所計画に関して本年5月に発表されたオックスフォード大学のスミス企業環境大学院の論文「Stranded Assets and Thermal Coalin Japan」では、日本の石炭火力はすべて5~15年で座礁資産化し、その合計額は最大約9兆円に上ると警鐘を鳴らしている。しかしすべての石炭火力が5~15年で廃止に追い込まれるという想定は、3E(安定供給・安全保障、経済性、環境性)のバランスを考慮して日本政府が決定したエネルギーミックスを根底から否定するものであり、現実性を著しく欠いている。また、各社の新設石炭火力の計画を過剰に多く見積もり、設備の償却年数を現実よりも長く想定し、座礁資産額を大きく算定する等、方法論の面でも多くの誤りや誇張した表現が指摘されている注11)。情報開示枠組みが整うことで、こうしたミスリーディングな議論が減ることを期待したいが、その実現に向けては我が国からも積極的に情報発信する必要があるだろう。

今後の動向

金融規制当局の気候変動問題に対する関心は確実に高まっており、2015年4月にはG20 財務相・中銀総裁会合から、金融安定理事会(FSB)に対して、気候変動が金融セクターに及ぼす影響を研究するよう要請された。FSBは同年12月にマイケル・ブルームバーグ元ニューヨーク市長を座長とする民間有識者によるタスクフォース(TCFD)を設立しており、TCFDは2016年末までに気候関連財務情報に関するガイドラインを策定することとなっている。TCFDからFSBへの答申の内容によっては、今後企業の情報開示のあり方に大きな影響を与える可能性があり、これが健全な企業活動と市場の選択を促す内容となるよう、注視していく必要がある。

先に述べた通り、気候変動対策とエネルギー政策が一体不可分であることや、気候変動対策の科学には大きな不確実性があることを十分に踏まえた内容にしなければ、結局は実効性を持ちえないからだ。

我々がなすべきことは、優れた環境技術を普及拡大させること、さらなる革新的技術開発に取り組むこと、そして、3Eのバランスの取れたエネルギー政策の実現を通じて、持続可能な発展をしていくことである。金融市場の選択が低炭素社会の実現につながるよう、現実的かつバランスの取れたな選択基準構築に向けた議論に我が国からも積極的に貢献していくべきだろう。

- 注9)

- IEA 「World Energy Investment Outlook」P43 BOX1.5(http://www.iea.org/publications/freepublications/publication/WEIO2014.pdf)

- 注10)

- IEA「World Energy Outlook 2015」

- 注11)

- 国際環境経済研究所ホームページ「オックスフォード大の石炭火力座礁資産化論に異議有り」(http://ieei.or.jp/2016/05/opinion160526/)

【参考文献】

- 1)

- Quick ESG(http://sustainablejapan.jp/quickesg)

- 2)

- 気候関連財務の情報開示枠組みに関する課題の指摘については、国際環境系座研究所のホームページ掲載の「気候関連財務ディスクロージャー」の課題(国際環境経済研究所主席研究員、JFE スチール技術企画部理事 地球環境グループリーダー手塚宏之氏)に詳しい。(http://ieei.or.jp/2016/06/opinion160627/)(http://ieei.or.jp/2016/06/opinion160629/)

- 3)

- 大和総研調査季報 2011年 春季号 Vol.2「Engagement とDivestment 」(http://www.dir.co.jp/souken/research/report/esg/investment/cho1104_07all.pdf)