石油に呪われた国、ベネズエラ

経済破綻の背景と「石油の富」

橋爪 𠮷博

日本エネルギー経済研究所 石油情報センター

(「月刊ビジネスアイ エネコ」2019年6月号からの転載)

経済が破綻しているベネズエラは、世界最大の石油埋蔵国である。

ハイパーインフレの進行で物価上昇率は年率200万%を超え、国外に脱出した難民も200万人を超えている。1990年代終わりに日量300万バレル超えていた産油量も、今年3月には同100万バレルを割り込んだ。

大産油国にもかかわらず、どうしてこんな事態になったのか。いや、むしろ大産油国だったからこそ、経済破綻に直面してしまったのだろう。その背景と「石油の富」というものを考えてみたい。

ベネズエラの歴史

ベネズエラは1811年、スペインとの独立戦争を経て独立した。1958年に民主制を確立し、それ以降、選挙で大統領を選出している。2大政党による政権交代が行われ、かつては米国ともおおむね協調的な関係を維持してきた。

1960年のOPEC(石油輸出国機構)創設では、当時のアルフォンソ石油相が、サウジアラビアのヤマニ石油相とともに指導的役割を果たし、サウジ、クウェート、イラン、イラクとともに創設メンバーになった。その後、1970年代に二度の石油危機を経て、南米の大国として経済的にも発展した。

ところが、1999年、貧困層の支持を受けてチャベス前大統領が誕生してからは、カリスマ的な国民的人気と豊かな石油収入を背景に反米色を鮮明にし、社会主義的政策に転換した。端的に言えば、貧困層に対する教育・医療・住宅の無償化など大衆迎合的なバラマキ政策と、外国資本の接収を含む経済ナショナリズム(経済活動の国家管理を重視する政策)を推進した。

2002年のクーデタ騒ぎと国営石油会社(PDVSA)のゼネスト(全面的なストライキ)を国民的人気で乗り切った後は、チャベス前大統領の強権的姿勢が強化された。PDVSAの立て直しと権益拡大のため、2007年には米エクソンモービルや米コノコフィリプスなどの国際石油会社のベネズエラ国内の資産の接収(再国有化)を強行するなど、資源ナショナリズムを推進した。

マドゥロ大統領の登場

2013年3月にチャベス前大統領が死去後、後継指名を受けていたマドゥロ副大統領が同年4月の大統領選で勝利し、チャベス路線を継承した。しかし、マドゥロ大統領は、チャベス前大統領ほどのカリスマ性はなく、治安や経済状況の悪化で国民の不満が高まっていった。

チャベス前大統領のバラマキ政策は、2000年代の原油価格高騰が支えであった。マドゥロ大統領はついていないことに、就任翌年の2014年下期から原油価格が暴落した。また、2002年のPDVSAのゼネスト以降、同社の人材流出が相次ぎ、まともな経営ができないばかりか、石油施設のメンテナンスも十分にできない事態に陥った。同社幹部に石油産業の経験がない軍関係者を任命し、2017年には、石油相・PDVSA総裁に側近の将軍を起用し、混乱に輪をかけた。そのため、産油量はチャベス政権初期と比べて3分の1まで減少した。

マドゥロ大統領は2017年8月、野党多数の国会の立法権を停止し、与党議員だけで構成される改憲議会で大統領独裁色の強い憲法改正を強行した。さらに、2018年12月に予定されていた大統領選を、野党ボイコットのもと同年5月に繰り上げ実施し、野党指導者・反体制派を次々と逮捕していった。しかし、米国・欧州連合(EU)・南米周辺諸国などはこの選挙を無効とし、マドゥロ大統領の独裁姿勢、人権無視を厳しく批判し、2019年1月には、暫定大統領就任を宣言した野党指導者のグアイド国会議長を支持した。ベネズエラは2人の大統領が並立している状況にある。

国民の支持率は、グアイド暫定大統領の方が高いといわれるが、ロシアと中国の支持を得ていて、軍部を掌握しているマドゥロ大統領も一歩も引かない姿勢を見せている。

こうした中、経済は一段と悪化し、国際通貨基金(IMF)の2019年見通し(同年4月)によると、経済成長率は前年比マイナス25%、インフレ率は1000万%超、失業率は40%超になるとみられており、外貨不足による食糧・医薬品の欠乏は深刻化しており、略奪も発生している。今年3月には、全土にわたる大規模停電が二度発生し、原油の出荷も滞った。また、政府や国営企業の債務返済は、PDVSAの米国子会社であるシトゴ社の株式を担保としたロシアの貸し付けで対応し、デフォルト(債務不履行)を回避している状況にある。中国からも多額の借り入れを行っているといわれる。

最大埋蔵国のベネズエラ

世界最大の石油埋蔵国は現在、サウジではなくベネズエラである。

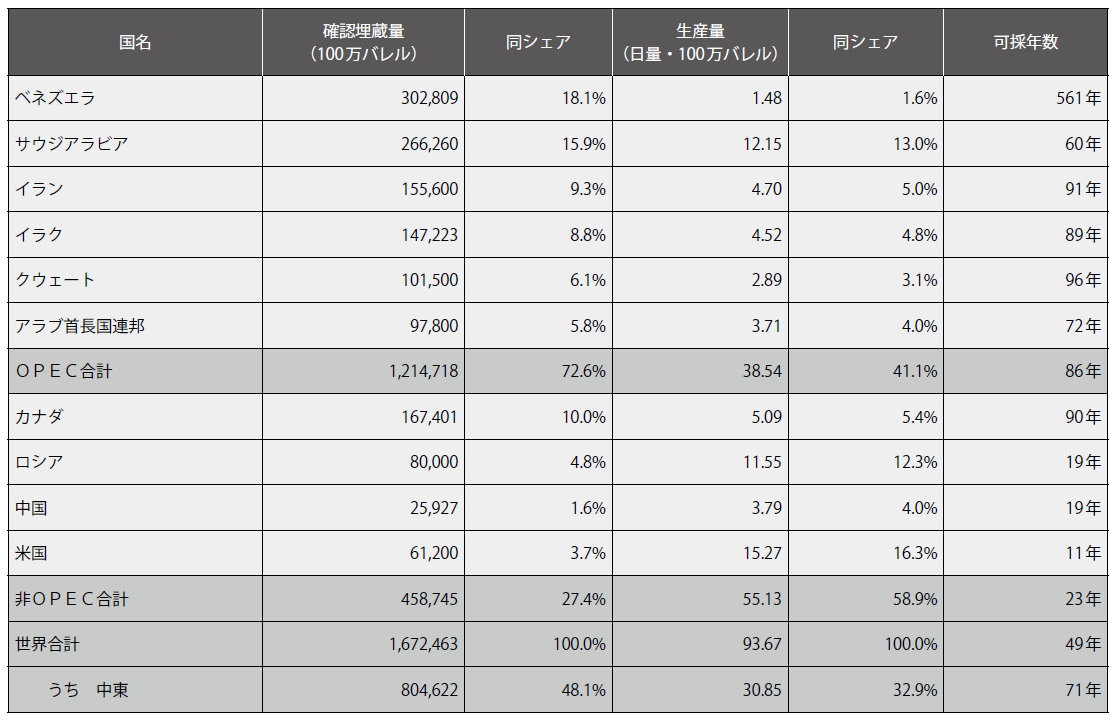

石油埋蔵量の統計として権威があるOil & Gas Journal(OGJ)は、2010年版以降、ベネズエラのオリノコ河流域一帯の超重質原油である「オリノコタール」約1120億バレルを商業的に生産可能として、石油確認埋蔵量として計上した。その結果、OGJの2018年末時点の確認埋蔵量は、ベネズエラ3028億バレル、サウジ2663億バレル、カナダ1674億バレルの順になっている(表1)。石油埋蔵量は、一般に、「ある時点における経済条件と技術条件で商業的に回収(生産)可能と評価される量」と定義される。そのため、原油価格の上昇や技術の進歩によって、拡大することもある。

オリノコタールは、従来型の原油とは異なる鉱床から回収される「非在来型原油」の一種である。アスファルトのように超重質で、粘度が低く、硫黄分が多く、低品位で、生産・出荷には手間がかかる原油である。出荷には、ナフサないし超軽質原油を希釈材とするブレンド、あるいは改質によるアップグレイドが必要になる。そのため、今年1月以降の米国による経済制裁で、ナフサなどの希釈材が輸入できず、減産に拍車をかけている。また、ベネズエラの超重質油の生産コストは10ドル前半だが、出荷コストはかなり高いと見られる。

資源の呪い、石油の呪い

ベネズエラでは、豊富な石油資源を十分に活用できていないばかりか、むしろ、豊富な資源が政治経済の足を引っ張ることになったと言える。

経済学に「資源の呪い」という言葉がある。資源の豊富な国では、資源輸出に経済が依存し、製造業が育たない、あるいは、資源価格の変動により、国内経済が安定しないなど、経済成長がかえって阻害される状況を指す。

例えば、1970年代終わり、北海で天然ガスが発見され、オランダの国際収支は改善したものの、為替レートが高止まりし、失業率が上昇するなど経済が停滞した「オランダ病」もその一例である。まさに、ベネズエラやペルシャ(アラビア)湾岸諸国など、石油依存の大きな産油国に見られる現象である。

ところが近年、国際政治学にも「石油の呪い」という言葉が登場している。

統計学的分析の結果、石油依存の大きい産油国ほど、国家による家父長的支配、人権無視など独裁政治が横行しやすい状況を意味する。「課税しないから民主主義はない」という状況になりかねないのである(マイケル・L・ロス「石油の呪い」吉田書店)。

「レント国家」

湾岸産油国では従来から、豊かな石油収入を背景に王家・首長家と国民の間には、「人権・民主主義の制限と引き換えに、高福祉・非課税を保障する」という一種の社会契約があるとの見方がある。

例えば、サウジのファリハ・エネルギー産業鉱物資源相によると、同国の平均原油生産コストは約5ドルで、最近の中東原油価格は約65ドルだから、1バレル当たり約60ドルの利益が出る。この市場価格と生産コストの差を「レント(利潤、地代、利子)」といい、このレントに依存して運営されている国を「レント国家」という。その意味で、湾岸産油国は典型的なレント国家といえる。

ベネズエラのチャベス前大統領やマドゥロ大統領のやってきたことは、貧困層重視とはいえ、やっていることはレント国家と同様である。

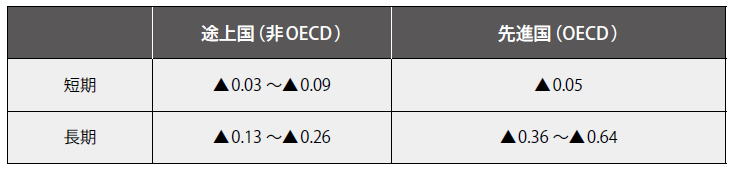

石油の商品特性

このレントを支えているのはおそらく、消費における利便性(便益の大きさ)と供給における経済性(コストの小ささ)という石油が持つ特性だろう。特に、需要(消費)面で石油は、①他の化石燃料に比べて単位容積・単位重量当たりの熱量が大きい(エネルギー密度が高い)、②常温常圧で液体であるため運搬・保管・取り扱いが容易(利便性)、③炭化水素化合物であるため多様な利用が可能である(汎用性)―ことから、国民生活・産業活動に必要不可欠である。短期的には代替可能性が極めて低いため、概して、需要の価格弾力性は極めて小さい(表2)。すなわち、価格変動に対して需要の変動が小さく、短期的にはほとんど動かないといえる。そのため、短期的には、原油価格も、製品価格も、消費者・需要家が許容する価格水準までは、上昇してしまう。

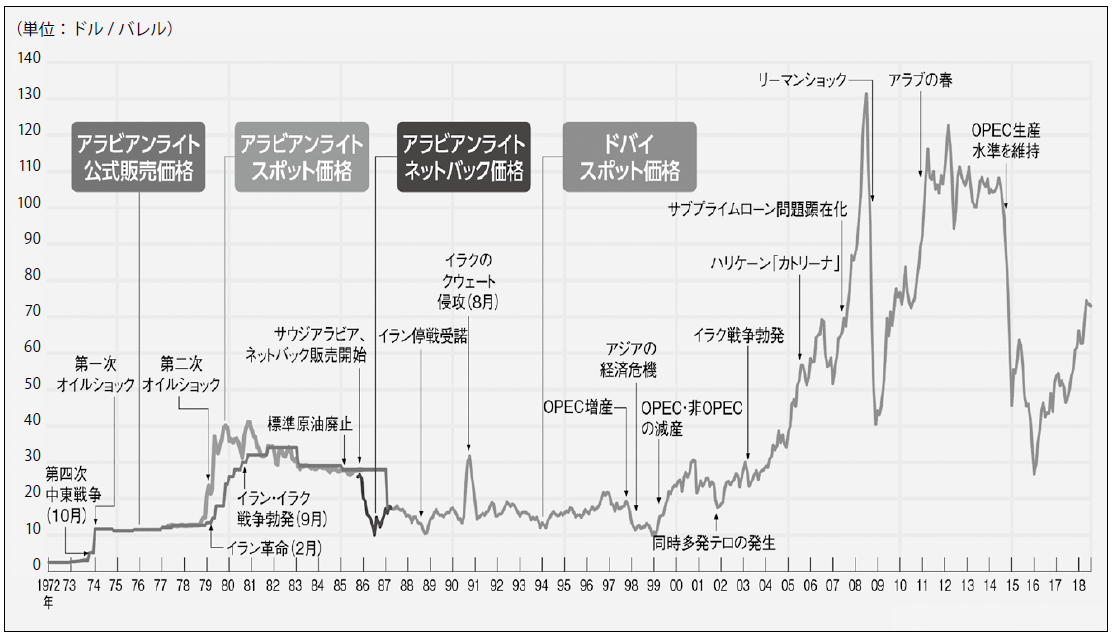

しかし、中長期に見ると、様相は異なってくる。需要側では燃料転換や省エネによる需要減少が、また、供給側では高価格による新規参入(新規油田の開発など)も起こり、需給緩和状態が生まれることで、原油価格は暴落する。原油価格の高騰期は長続きしない。

したがって、国家として、高い原油価格を前提に政策運営を行うことは極めて危険である。

ソ連の崩壊

1980年代終わりの原油価格低迷では、ソビエト連邦が崩壊している。

二度の石油危機を経た80年代前半、原油価格は1バレル=30ドル台に高騰した(図)。この時期、ソ連は、レーガン米大統領(当時)の「スターウォーズ戦略」に対抗した軍拡や、アフガン戦争の泥沼化など軍事支出の増大を招いた。その後、石油市場は、先進消費国の需要減退、北海・アラスカなどの新規油田の増産により供給過剰状態が発生し、86年と88年には二度にわたって10ドル割れを経験し、油価低迷期に入った。

石炭・天然ガスを含む資源価格の低下に、ソ連より安くエネルギーを国際市場から調達できるようになった東欧諸国は、ソ連から離反した。国家財政の拡大と市場の喪失のダブルパンチで、91年12月、ソ連はついに崩壊したといえよう。これも「石油の呪い」の一種だったのだろう。

その後、ロシアも1997年秋、アジア通貨危機で原油価格が暴落した際、財政的にデフォルト寸前までいき、当時のエリツィン大統領が辞任、プーチン大統領が登場し、国家を立て直した。

サウジの国家改革

サウジでは現在、ムハンマド皇太子の指導のもと、石油依存からの脱却を目指した国家改革プログラム「ビジョン2030」に取り組んでいる。同ビジョンでは、非石油産業部門の振興も重視されているが、その核心は、ムハンマド氏が英紙に語ったように「石油立国から投資立国への転換」「国家の富の源泉の原油から投資への転換」だろう。

ノルウェー、アブダビ、クウェートなどの産油国では、石油収入を原資とした政府系ファンド(SWF)で成功している国も多い。国内の公共投資基金(PIF)をSWF化することで、国家財政の根幹を「石油のレント」から「投資のレント」への転換を目指していると思われる。

また、国営石油会社サウジアラムコの新規株式上場(IPO)は、投資資金の確保だけでなく、自動車の電動化など国際的に環境制約が高まる中、埋蔵原油の座礁資産化(回収が不能な資産になること)の回避ないしリスク低減が目的であり、同時に、化石燃料プロジェクトに対するダイベストメント(投資の引き上げ)が相次ぐ国際金融市場への挑戦と見るべきだろう。サウジアラムコのIPOは、サルマン国王の在位中は見送られたものの、ムハンマド皇太子が国王に即位すれば、実施されると見るべきだろう。

先進消費国の燃料課税

最後に、石油の先進消費国政府による燃料課税について触れたい。石油製品は、消費者・需要家が受容可能な水準まで価格引き上げが可能で、担税力が高いことに着目して、ガソリンを中心に石油製品には高額課税が行われるケースが多い。こうした特性があるため、石油製品にカーボンプライス(炭素価格付け)を導入しても需要は減らないし、自動車の電動化が進めば、ガソリン高額課税の根拠は失われる。

石油連盟によれば、日本の石油税収は、輸入石油1バレル当たり約30ドルの水準に上っている。その意味で、消費国政府も、産油国政府とともに石油のもたらす便益に由来する「石油の富」を分け合っているのである。