EUが導入する国境調整措置(CBAM)は機能するか(その3)

手塚 宏之

国際環境経済研究所主席研究員、JFEスチール 専門主監(地球環境)

前回:EUが導入する国境調整措置(CBAM)は機能するか(その2)

5.論点2:無償配布とCBAMの関係 ―その2:余剰枠の存在

CBAMの導入とETSの無償配布の段階的削減に関して、EUへの輸出国側が考えなければいけない問題は、実はもう一つある。それは過去にETSの仕組みの中でEU域内事業者に過剰配布されてきた無償排出枠の問題である。

EU-ETSでは、2005年~2007年の3年間をフェーズ1、2008年~2012年をフェーズ2として排出権取引制度実施してきたが、その間はすべての対象セクターに対してグランドファザリング(既得権)方式で、過去の排出実績見合いの排出枠を無償で配布してきた。事業者が大幅に生産活動を拡大しない限り、必要十分な排出権を政府からタダでもらえたのである。2013年から2020年のフェーズ3に入って初めて、電力部門については必要排出権を市場からオークションで有償調達することが義務付けられ、またその他の部門についても、前述のベンチマーク方式により一定の原単位基準を満たした生産分に対してのみ、無償で排出枠が配布される方式に変更されている。

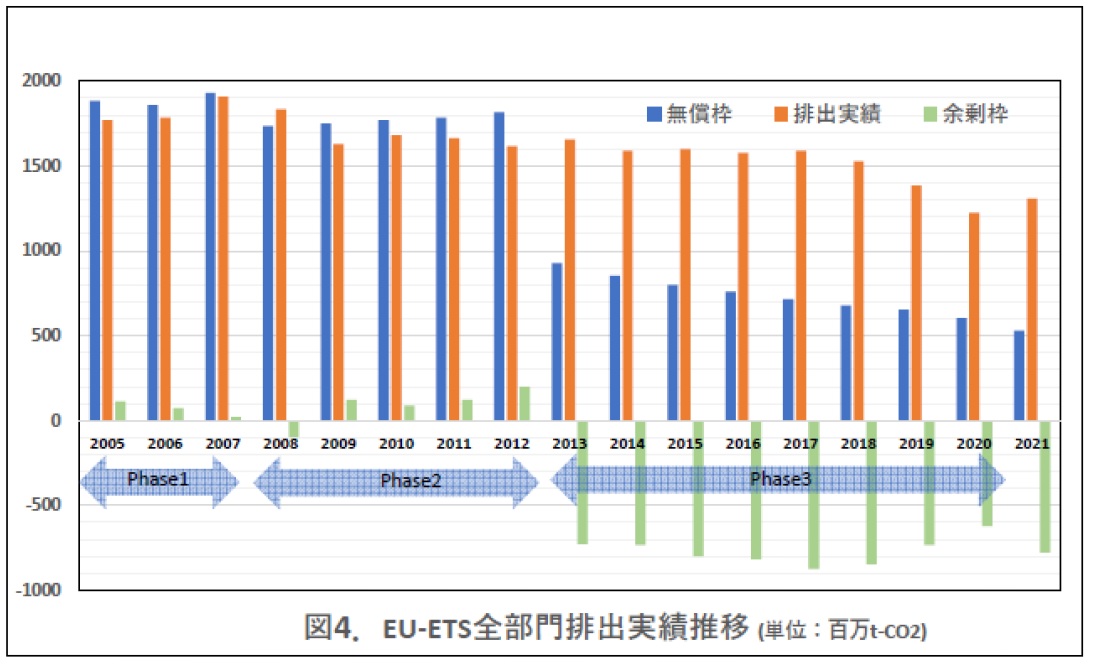

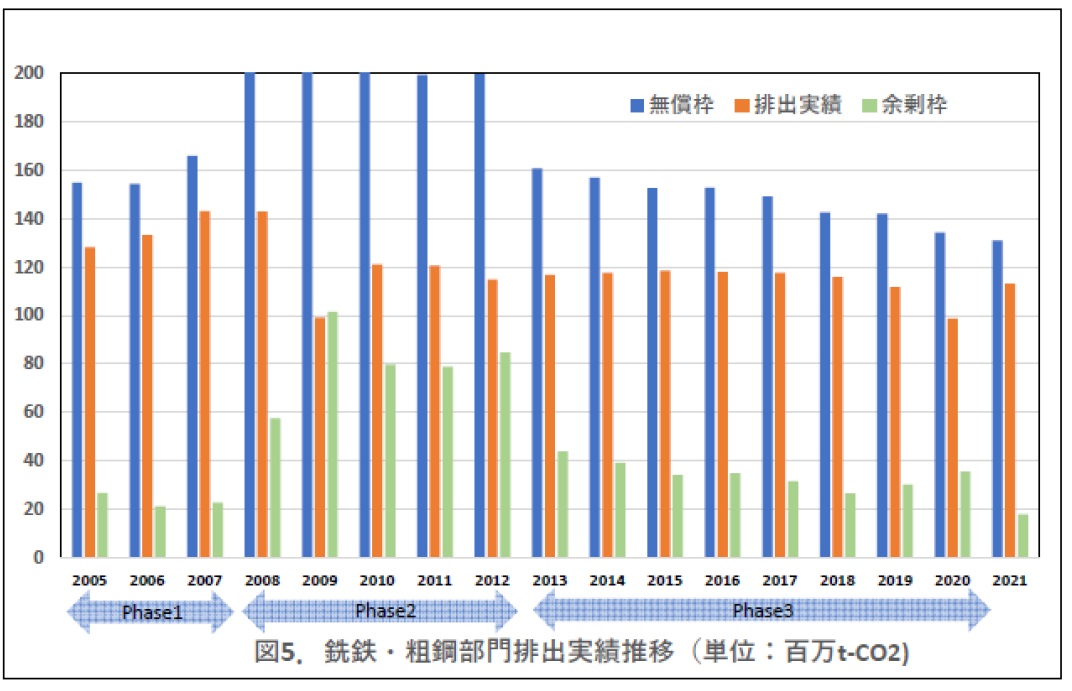

そうした無償配布の仕組みを運用してきたETSの実績を、EUの公式統計データ注11) から読み取って示したのが図4と図5である。図4がETS対象部門全体の無償配布実績と、実際の排出実績(つまり無償で配布された排出権を事業者が政府に提出して償却された量)の推移であり、そのうち鉄鋼部門(銑鉄、粗鋼生産)における無償配布枠と排出実績を切り出したのが図5である。棒グラフの青が無償配布、オレンジが排出実績、そしてその差分(余った無償配布枠)を緑で示している。

先ず図4を見ると、フェーズ1~2までの期間では、無償配布枠と排出実績がかなり均衡していたのが、フェーズ3に入ってからは実際の排出実績のおよそ半分の排出枠しか無償で配布されていないことがわかる。これは既述の通り、フェーズ3からは、国際競争に晒されていない電力部門に対する無償配布が廃止され、全量オークションによる有償調達が義務付けられたことの結果である。

一方図5を見ると、鉄鋼部門についてはフェーズ1~3の全期間にわたって、無償配布枠が排出実績を大幅に上回っていることが見て取れる。特にグランドファザリング方式で潤沢な無償枠の配布を行ったフェーズ2においては、2008年のリーマンショックによる生産活動の低迷効果も併せて、実績排出量の倍近い無償配布が大盤振る舞いされたことがわかる。その後ベンチマーク方式に変更され、さらに排出上限が年率1.74%ずつ逓減されていくことになったフェーズ3においても、ベンチマークの設定後に事業者のCO2原単位が改善されたのか、はたまた生産量が想定量を大きく下回ったのか、いずれかの理由により、過剰配布状態が続いている。その結果、緑で示した余剰配布が一貫して出続けている。EU-ETSではフェーズ2以降に余剰となった排出枠は次の期間に持ち越す(バンキング)ことが可能となっているため、それを前提に計算してみると、鉄鋼セクター全体で実に6.97億t-CO2と、年間排出量約1億トンの7年分弱の排出枠を域内事業者がため込んでいることになる注12) (余った排出枠をEUの市場で売ってしまうことも可能注13) なので、実際にどれだけため込まれているかを確認するために、この期間に鉄鋼セクターで手放した排出枠のデータも確認したが、ほぼ実際の排出実績に見合った量の排出枠だけが使われており、市場で売却された排出枠はわずかにとどまっているものとみられる)。

つまり筆者の計算が間違っていなければ、EUの鉄鋼産業の場合、CBAMが本格稼働する2026年以降、排出枠の無償配布が段階的に縮小されていくものの、一方で政府から無償でもらった排出枠を、およそ7年分の総排出量に相当する分だけため込んでいることになる。これは前回(その2)の図2に示した無償枠削減スケジュールに従うと、2036~7年ごろまで、つまり今から14~5年先まで、このタダで政府からもらった排出枠を使うことで、実際のカーボンプライス負担を回避することが可能となることを意味しているのではないだろうか。

もしこれがCBAM対象製品のEU域内産業のETSにおける実態なのだとすると、2026年以降、CBAMによる国境調整で輸入品に炭素価格調整を課すという制度は、はたして国際的にみて公正、公平なものと言えるのだろうか?EU域内企業は政府から過剰に排出枠を無償でもらってため込んできた一方、輸出国側の企業はそうした政府からタダでもらった排出枠を持ち合わせておらず、CBAM課徴金をEUの排出権市場から有償で購入することで支払わなければならないのである。輸出国側の企業が、自国政府からEUでも使える排出枠を無償で大量にもらうといった措置が取られない限り、炭素価格負担の公平性が担保できないのではないかという疑念が生じる。

6.論点3:CBAMは輸出品に適用できるか?

現在導入が準備されているEUのCBAMでは当面、EUへの域外からの輸入品に対して、内外の炭素価格の差分を調整する制度である。一方EU域内の産業からは、高いカーボンプライスを負担してEU域内で製造される製品を輸出しようとした場合、国際競争力が失われ、「輸出」ビジネス機会が失われるという懸念の声が上がっている。これはまことにもっともな懸念である。これに対して【合意されたCBAMの概要】⑨では、CBAM対象品目のEU域外輸出への対応として、2025年末までにECが域外向け輸出のリーケージリスクを評価し、必要であればWTOルールに準拠した立法案を提示するとされている。言ってみれば、産業界の懸念は理解するものの、必要性やWTOで許される対策についてはすぐに結論が出せないので検討を先送りする、ということである。

既述した通り、国際競争に晒された産業セクターに課される炭素価格を実質的に免除してきたET-ETSにおける無償配布制度を「代替」するのがCBAMということになっており、これは域内事業者から見ればもっともな懸念である。無償配布が廃止され、ETS制度の下で本格的な炭素価格が課されれば、EU域内製品の製造コスト上昇は不可避であり、同様の炭素価格が課されていない域外の輸出市場において、競争力を失うのは目に見えている。実際無償配布を受けてきたCBAM対象品目の一つである鉄鋼製品について、ドイツ鉄鋼連盟は2022年12月に行われた政府のトリローグに際して、「輸出に対する措置は、効果的な国境調整のための不可欠な前提条件である。従来型の鉄鋼生産のみならず、グリーンスチールプロジェクトも、輸出のための解決策が見つからなければ第三国市場で競争力を失うだろう。」との声明を出している。

実際、22年6月に欧州議会で採択された暫定的なCBAM修正案の時点では、輸出に対する措置として「EU-ETSと同様の炭素価格メカニズムを持たない第三国への輸出品生産に限り、排出権の無償配布を継続する」ことが盛り込まれていた。ドイツ鉄連はこの議会案に言及して、「欧州議会が要求している輸出向けの無償割当しか方法はない。これが実施されなければドイツの鉄鋼生産の20%が脅かされることになる。」として、「必須」の対策であるとしていた。しかし、昨年12月にトリローグで妥結された最終案では、こうした輸出品生産に対する無償配布の継続は削除されており、今後必要に応じて検討するという形に後退している。

これは輸出品に対してだけ、域内で課されるカーボンプライスを免除する(あるいは還付する)という、議会案に示された措置が、WTOルール上認められていない輸出補助金に該当するとみなされる可能性が高いとするECや閣僚理事会が、導入に反対したためといわれている。EUからの輸出品に対するカーボンプライスの還付、ないしは競争力支援策については、今後慎重に検討する必要があるということで、先送りされたのである。

これに対して欧州鉄鋼連盟(Eurofer)は、最終案発表後の昨年12月18日、「輸出市場における炭素リーケージリスクに対抗する具体的な解決策がないことに強い懸念を抱いている」とし、「EU-ETSの排出権取引価格の上昇が見込まれる一方、主要貿易相手国の国内市場には同等の制度がなく、2026年までに具体的な解決策が見つからない場合、450億ユーロの鉄鋼輸出は、存亡の危機にさらされる」との強い警告を発している。

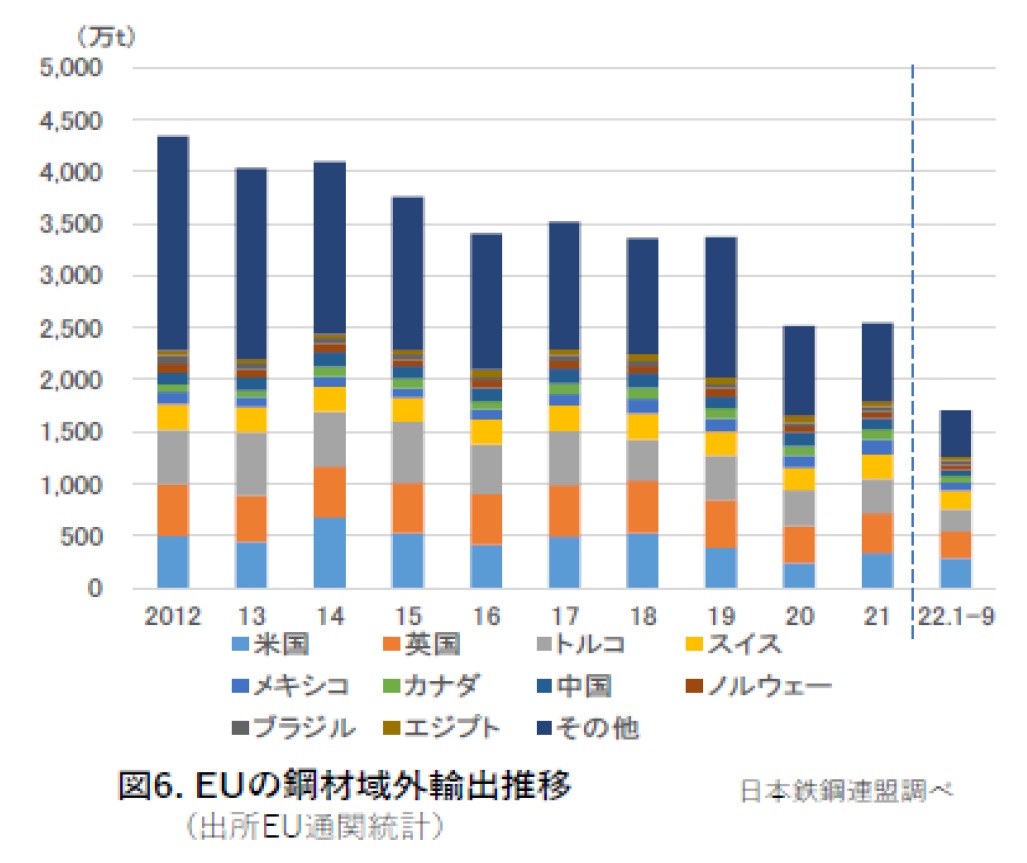

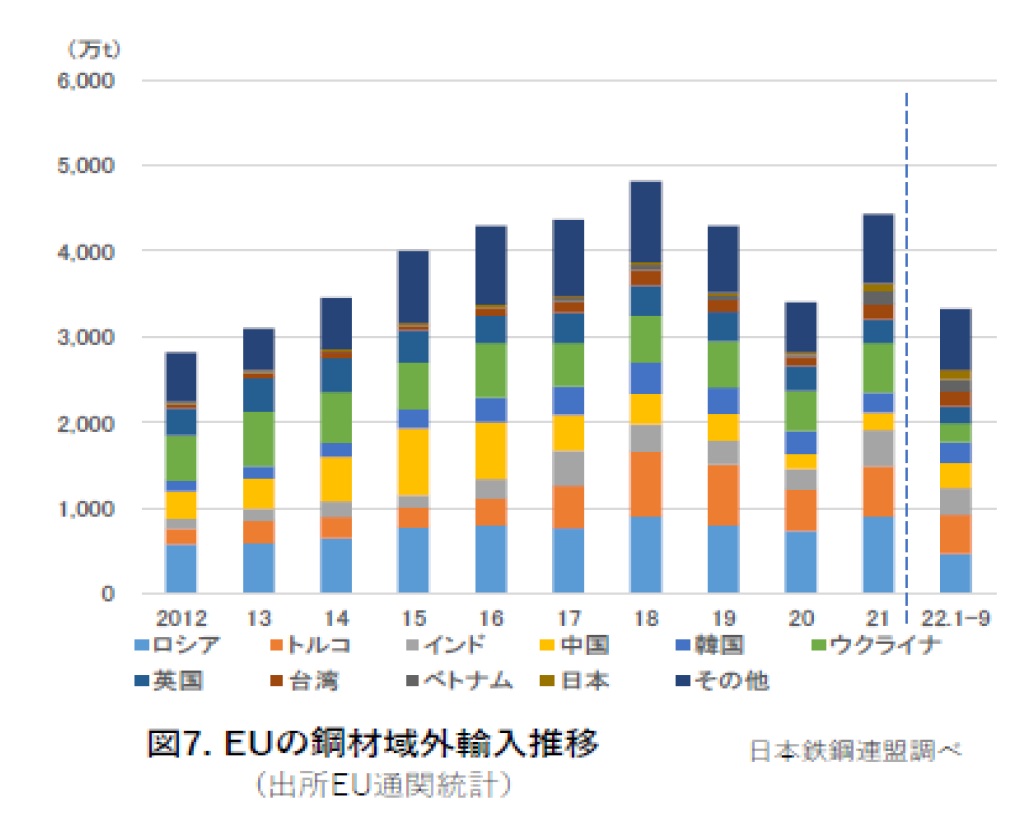

では実際EUの鉄鋼貿易はどうなっているのだろうか? 図6、図7はそれぞれ過去のEU27か国の域外への鉄鋼輸出、ならびに域外からの輸入の推移を示したものである。

先ず図7を見てわかるように、EUはETSのフェーズ3が始まった2013年以降、鋼材輸入が3000万トンから18年の4800万トンまで急激に増えた後、19年以降4000万トン前後で推移している。輸入元は約半分がロシア、トルコ、ウクライナの3か国からであり、あとは中国、インド、韓国などアジア諸国からの輸入になっている。ちなみに日本からEUへの鋼材輸出は2020年までは年間20~30万トンと微々たるものであったが、21年22年にはコロナ禍による世界的な鋼材市場の変調の影響からか、100~170万トンと若干拡大している。それでも日本からEUへの輸出は、国内粗鋼生産約1億トン弱の1%以下と、限定的である。CBAMの直接的な影響は、トルコ、ロシア、ウクライナの3か国が一番大きく受け、あとはインド、中国等が続くということがわかる。

一方EUからの鋼材輸出は、図6にあるように2012年から一貫して減少傾向にあり、12年に4500万トンあった輸出が最近では2500万トン程度と半減近くになっている。輸出先は米国、英国、トルコ、スイスで約半分を占めており、あとはメキシコ、カナダ、中国、ブラジルなど、北南米とアジア向けである。輸出先のうち、英国とスイスは実質的にEU経済圏に含まれていて、EU-ETSと同等の気候変動対策が取られているということで、CBAMによる国境調整を受けることはないと想定される。従って、実はEUの鉄鋼貿易で、域外(つまりEUと同等のカーボンプライス政策がとられていない地域)への輸出向け先の筆頭はアメリカであり、トルコを除けば米、メキシコ、カナダの北中米3か国がトップ3になる。欧州鉄鋼連盟が、無償配布がなくなると競争力を失うと懸念を示す輸出の向け先は、実質的にこれら北米3か国向けを指しているものと解釈できる注14) 。

ここで今一つ指摘しておきたいのは、2013年のETSフェーズ3開始以降、EUの鉄鋼産業は、輸出をおよそ1500万トン減らした一方で、域外からの輸入が1000万トン増えていることである。この間、EU域内の粗鋼生産量はおよそ1.5億トンでほぼ横ばいなので、計算すると結局、内需が2500万トン増えた分を「輸出の抑制1500万トン」と「輸入増1000万トン」で賄ったということになる。EU-ETS制度の下で、排出上限(Cap)として設定された無償配布枠の量的制約(カーボンプライスを避けて生産できる粗鋼量の制約)や生産拡大の採算確保の見込みに不透明感がある中、コストをかけて生産量増やすことを躊躇したEU域内鉄鋼メーカーは、EU域内需要の伸びを、輸出から内需向けに向け先変更をして賄い、それでも不足した分は域外からの輸入がうめたという構図が見て取れる。結果的にETSは、内需の拡大という域内企業にとっての成長機会を奪っているように見える。そしてこの拡大してきた輸入鋼材について、国境で炭素価格を掛けることで歯止めをかけよう、というのがCBAMの役割なのである。

- 注12)

- 日本エネルギー経済研究所の分析レポート「排出量取引制度の制度設計の論点について(EU ETSの変遷と現状を踏まえて)」(坂本敏幸、清水透 2022年7月21日)でも欧州鉄鋼産業が7年分、セメント産業が3年分の余剰排出権をためているとみられることが試算、指摘されている。

- 注13)

- 実際一部の鉄鋼会社が業績低迷時に政府から」無償でもらった排出権を市場で電力会社等に売却して利益を上げるという、いわゆる「棚ぼた利益(Windfall profit)」の問題が顕在化した時期があった。

- 注14)

- これら北米3か国はNAFTA市場を形成しており、欧州の自動車産業にとっては重要な市場となっている。欧州の鉄鋼産業はこうしたNAFTAにおける欧州自動車メーカー、部品メーカー向けに、欧州スペックの鋼材を輸出しており、ETS+CBAM政策により輸出競争力を失うことは看過できない事態と推察できる。

次回:「EUが導入する国境調整措置(CBAM)は機能するか(その4)」へ続く