ガソリン自動車等の販売規制の行方と日本の課題(第3回)

水戸部 啓一

国際環境経済研究所理事・主席研究員

前回:ガソリン自動車等の販売規制の行方と日本の課題(第2回)

3.ICE車販売規制と日本の自動車産業への影響

(1)日本の自動車産業の現状と電動化の位置づけ

日本の自動車企業は、2019年で世界全体の自動車生産台数9178万6千台の約3割に当たる2853万7千台を、そのうち日本国内で968万4千台を生産している。自動車産業は全製造業の製品出荷額の18.8%を占め、関連産業を含めた雇用は542万人と日本の基幹産業となっている。日本企業の多くはグローバルな開発・生産・販売のネットワークを有しており、その地域に最適な商品を提供できるようなビジネスを拡大してきた。日本の自動車企業の強みは、研究開発力とTPSに代表される生産システムにあり、優れた品質と各国のニーズに応じた商品を提供することで、全世界の販売台数トップ10に3社が入っている。

電動化については、トヨタが1997年に世界初の量産ハイブリッド乗用車を発売し、日産、三菱が2010年にBEVを量産化、トヨタ、ホンダが2002年にFCEVのリース販売を開始するなど世界に先駆けてきた。その開発・生産を通じて獲得した制御ソフトウェア、車載用Li電池や電動車制御のPCU、モーターなど電動車両の技術はトップレベルにある。日本のHEVを含む電動化比率は2019年実績でおよそ35%に達しており、世界有数のxEV普及国である。ちなみに欧州の電動化比率は2019年で約9%、内HEVが6%、BEVとPHEVが合わせて3%となっている。

HEVは日本メーカーが技術優位と他国から見られており、欧州などはHEVではなくディーゼルを温暖化対策戦略の柱としていたが、2015年に発覚したディーゼル不正問題を契機に電動化にシフトした。中国はNEV規制を2020年改定で、HEVを含む低燃費車に対するNEVクレジットの算出を優遇することとして、CO2削減の実効性を高めるような方向に方針を変えている。2019年にトヨタは電動車の普及に協調して取り組むとして、HEVやFCEVなど電動化技術に関する特許約2万3700件を2030年まで無償提供すると発表した。

BEVの充電規格でも日本のCHAdeMOが先行していたが、その後、規格の主導権を巡って考え方の違いから日本、米国と欧州、中国及びTESLAで異なるものとなった。しかし日産リーフなどの販売で先行していた結果、現在でも世界の2割を占めている。また次世代の高速充電規格は2018年に中国と日本が超高出力充電規格の共同開発に合意して検討を重ね、2020年末に規格が発行されている。

現在、BEV・PHEVのメーカー別世界販売台数は上位をBYDなどの中国勢とTESLAが占めるようになってきた。また車載用Li電池の世界シェアも過去にはトップであったが、近年、中国や韓国勢の台頭で日本メーカーのシェアは減少している。その主な理由にTESLAがマーケティングの成功に伴い、パナソニックに加えて韓国や中国電池メーカーに調達先を拡大したこと、NEV規制や登録ナンバー優遇制度などによるBEVの中国市場における販売拡大がある。また同時に日本メーカーのBEVやPHEVのモデルが市場に増えていないことも要因の一つである。現在、中国のNEV規制に対応して日本メーカーも自主ブランド車を含めてBEVの発売を計画している。また欧州でもホンダやマツダがBEV専用車の販売を始めている。

(2)日本の自動車メーカーへの影響

自動車産業は大量生産の上に成り立っており、BEV専用車がビジネス的に成立しているモデルはごくわずかで、TESLAが収益を黒字化したのはModel 3の量産に成功した最近の事である。2019年に全世界で販売されたBEVは、1位のTESLA Model 3が約30万台、第5位の中国SAIC Baojun E-seriesが約6万台で、1位から5位までの合計が60万8千台である。従来車の1位トヨタ・カローラ148万3千台から5位ホンダ・シビック81万8千台までの合計515万6千台と比べまだ市場規模は非常に小さい。BEVとPHEVは増えたと言え2019年に全世界で約220万台と全自動車需要の2.5%、乗用車の3.5%に満たないニッチ市場であり、BEV専用車への投資には慎重とならざるを得ない。

しかし、今後、規制などによって市場が急速にICEからBEVなどZEVへ移行した場合の影響については無視できない。

技術開発の面では、既にHEVやBEVの開発を通じて、駆動モーター、電池、パワーコントロールユニット(PCU)などのコア技術を獲得しており、日本メーカーは充分な能力を有している。但し、当面ICEと電動パワーユニットの複層的な開発が必要となるために新たな開発には要員的な不足が起こりうる。

生産面では、ICE車からBEVへの転換で、車両組み立てのメインラインに大きな変更は無いが、エンジンやトランスミッションなどの主要なコンポーネントは鋳造や加工と最終組み立てを自社で行っている場合が多く、自社生産と外部調達の構成に大きく影響する。現在、HEVのモーターは自社生産または外部からの購入が行われているが、自社生産の場合は移行段階に更なる設備投資が必要となる。またコストの高いLi電池やPCUを外部から購入する場合には、内部の付加価値が少なくなることから収益面への影響が大きい。また雇用面でも外部からの購入にシフトすると最終的には要員の過剰となる。

BEVでは車のコスト構成にLi電池の割合が高く、Li電池のコストダウンは大きな課題である。供給が潤沢ならば価格競争が生じるが、今のように規模の拡大にLi電池の供給が追い付かないと価格は高止まりするケースもある。輸送の安全性や重量を考慮し最終的な電池パックの組み立ては自動車メーカーが行うことが多いが、コストと安定供給を考慮して電池単体の自社生産を視野に入れるメーカーもある。

また、日本の乗用車輸出は2019年に413万8千台で、欧州向けは76万2千台となっており、日本生産全体の9.1%である。またその中でフランス向けは6万1千台、英国向けは20万1千台で日本生産全体の影響は少ない。北米向け輸出は188万1千台である。一方で現地生産は欧州が163万8千台、北米が353万1千台であり、BEVについては地域の販売計画に生産投資額と償却台数などを考慮して輸出または現地生産を選択することになる。2030年代半ばから、英国やカリフォルニア州でICE車販売規制が始まったとしても、日本ではICEと電動パワーユニットの生産は並行して続くことになる。

ICEからZEVへの移行に伴う開発や設備投資、及びそれに伴う要員は一時的に増加することになるため、出来る限り平準化に留意した移行計画が必要になる。

(3)部品産業への影響

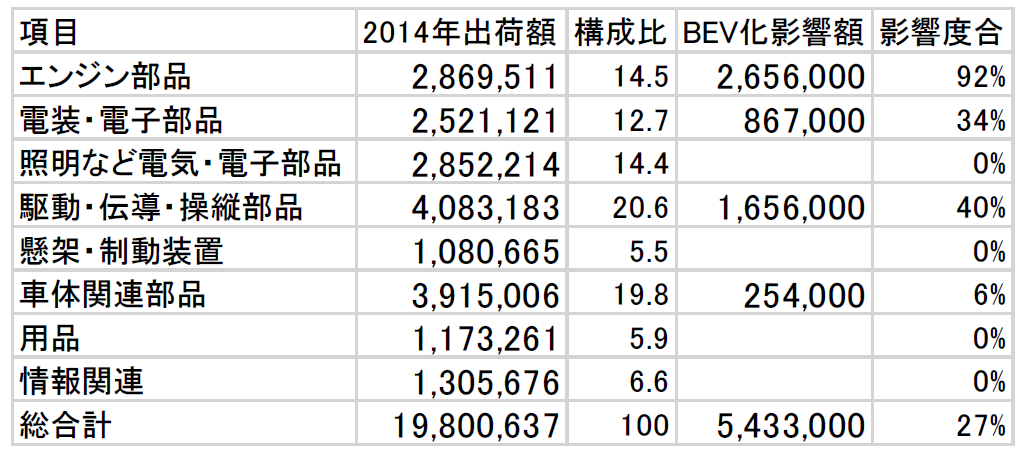

ICEからBEVへの切り替えによる部品産業への影響は、エンジン関連部品、駆動系部品、電装部品など出荷額ベースで3割弱、額で約5兆円程度と推計される(表2)。 Tier 1相当の部品メーカーは多角化されていて影響が少ないが、専業メーカーへの影響は大きい。

しかし実際には、日本生産にHEVやPHEV、販売規制国以外への輸出車などICE使用車が多く含まれるために、断層的な切り替えは起こらず、リードタイムを持って事業の転換を図れることになる。しかし、もし業態転換が出来なければ廃業になることも考えられるために、大きな影響を受ける部品メーカーには政策的な支援も必要である。

(表2)BEV化に伴う既存部品産業への影響

2014年自動車用部品出荷額(部品工業会339社合計)(単位:百万円)

(注)BEV影響額:減少分を変更度合いで概算、 BEV化増分は反映せず

出典:自動車部品出荷動向調査結果(平成26年度)データより筆者概算

(4)車載用Li電池産業への影響

車載用Li電池は日本企業の独壇場だったが、現在は中国、韓国、日本の三つ巴となっており、中国や韓国企業が今後のBEVの増加を見越した投資を拡大している中、日本企業の多くは拡大に対応できていない。

高価なLi電池を日本が輸入することになれば、コスト高は避けられない。また輸送面を考慮すると国内での生産が望ましいが、仮に2030年に100万台のBEVを生産するには一年間に40~70GWh程度を生産する電池工場が国内に必要になる。ちなみにTESLAがパナソニックとの合弁で建設した35GWhの米国工場投資は40~50億ドルと言われている。

Li電池の調達については、自動車メーカーと電池メーカーが共同で工場投資を行うケースや、コスト競合を狙って複数の電池メーカーと購買契約を結ぶなど、安定的な供給体制をとるよう進めている。また車両の生産国で電池調達を行えるよう、中国ではCATLやBYDといった地場の電池メーカーとの提携が行われている。一方でトヨタやVWは電池単体の自社生産も視野に入れている。日本市場の大きさを考慮すると日本のLi電池メーカーも海外への投資を進めない限り、国際的な競争には入ることができない。大型投資の難しさはこれまでの日本の大きな弱点であり、大きな変革が必要である。

BEV普及の大きな課題である電池の改良については、高性能な次世代電池の一つである全固体Li電池を、トヨタが2020年代前半の実用化を目指し開発している。一方で、TESLAは今後更にコストを下げるためにコバルトを減らしたLi電池の自社開発・生産や、低コストのLFPを仕向け地の実態に合わせて採用するとしている。

コバルトやリチウムなどの材料は需要の急拡大に伴い国際的な資源争奪戦となる可能性が高い。すでに中国資本の企業が世界のコバルト鉱石の生産シェアの35%の権益を確保していると言われており、TESLAやVWなど自動車メーカーも確保に動き出している。同様にリチウム資源も世界各国の争奪戦となっている。日本も2020年に新国際資源戦略でLi電池やモーターに不可欠なレアメタルの安定供給を図る体制強化を打ち出しているが具現化されていないことから、早急な実行が必要である。

4.日本の2030年半ば電動車100%前倒しの影響

日本ではこれまで自動車新時代戦略会議中間整理でxEVを2050年に100%に、またBEVやPHEVを2030年に20%~30%とする目標を掲げてきた(図4)。今回の見直しによるxEVの前倒しの影響は、ICE車の販売禁止ほどではないものの、サプライチェーン全体に及ぶと考えられる。また2で示したように電力の低炭素化や、Li電池に関わる社会システム整備も並行して進める必要がある。

xEVの販売シェアは2019年度に乗用車全体の35%を占めたが、軽を除く乗用車のHEVは40%超をピークに頭打ちとなっており、軽自動車のHEVの割合が27%に上昇したことで全体は微増した。軽乗用車の販売シェアは、今や乗用車全体の34%を占める重要な位置づけとなっており、軽の電動化はxEVの拡大に重要である。現状、軽はコストや重量を考えた方式で、本格的なHEVシステムは採用されていない。特に軽自動車は多くの人々の通勤の足などとして必要なものであり、大衆クラスの車でもHEVはガソリン車に比べ37万円くらい高く、100万円クラスの車の購入には費用負担が大きいと考えられる。まして100万円以上高いBEVでは、普段の通勤の足には温暖化対策の大義名分だけでは購入意欲に繋がらない。

現在35%のxEVを100%にするためには、乗用車でおよそ240と推定される車種を、10年程度で全てxEVに切り替える開発と生産が必要となり、企業の限られた開発費と要員及び生産投資では現実的に厳しいと言わざるを得ない。また、その中で消費者が許容できる価格や性能の実現も求められている。

日本のxEV100%の前倒しを政策としてどのように実現するかは、手段を限定しない現在の燃費基準の手法が望ましいが、市場を変えるには消費者へのインセンティブの更なる強化が必要である。またBEVのシェア拡大を図るには、急速充電のインフラ整備も欠かせない。また同時に各家庭での普通充電設備の設置や、現状は難しい集合住宅への設置を可能にすることも重要であり、経済的な支援や法改正も考慮する必要がある。

まとめ

ガソリン車等の販売禁止政策の本来の目的は、CO2の排出を持続可能なレベルまで削減することである。2050年に至る道は様々なパスが考えられる。温暖化対策は実現可能で実効性があることが重要であり、どんなに素晴らしい技術も普及しなければ意味をなさないし、実質的にCO2を削減できるものでなくてはならない。

現在、様々な国や地方政府が早期にICE車からの転換を表明しているが、そのことが温暖化や産業政策にとって良いアプローチなのか、また効果的に実行するための制度やプログラムは何かを熟慮する必要がある。これまで述べたようにICEからZEVへの転換には様々な課題があり、その解決には多くの投資と時間が必要である。

温暖化対策で言えばWtWやLCAで明らかなように低炭素電力は必須である。日本もエネルギー基本計画をもとに低炭素化を進める計画だが現状では充分とは言えない。

日本の経済に大きな役割を果たしている自動車産業の国際競争力を高めることは自動車メーカーのみならず、政府においても経済や雇用などの観点で重要である。産業政策では、これまでの日本の競争力を生み出してきたサプライヤーの構造転換政策と、Li電池の国際競争力を再度高める政策など、大型投資が出来る環境や資源戦略の強化が必要となる。

これまで日本メーカーが先駆けたHEVやBEVなどの開発と販売に加え、政策や財政的な支援もあり、日本の電動化比率は世界トップクラスとなっている。しかし今後早期にxEVのシェアを拡大してCO2の大幅削減を目指すには、普及を促進するための支援策などと共に、発電の低炭素化など実効性の高い政策的アプローチが求められている。

<参考文献>

- 自動車新時代戦略会議中間整理:経済産業省

- 日本の自動車工業2020;(一社)日本自動車工業会

- 自動車部品出荷動向調査結果(平成26年度);(一社)日本自動車部品工業会

- 自動車新時代戦略会議中間整理;経済産業省

- 新国際資源戦略;経済産業省

- 2020 Progress report;ACEA(European Automobile Manufacturers Association)

- Global EV Outlook 2020;IEA(International Energy Agency)

- Billions invested in electric vehicle range but nearly half of UK buyers still think 2035 too soon to switch;SMMT(The Society of Motor Manufacturers and Traders)