アラムコの新規株式公開

安定供給志向から埋蔵原油の現金化へ

橋爪 𠮷博

日本エネルギー経済研究所 石油情報センター

(「月刊ビジネスアイ エネコ」2020年2月号からの転載)

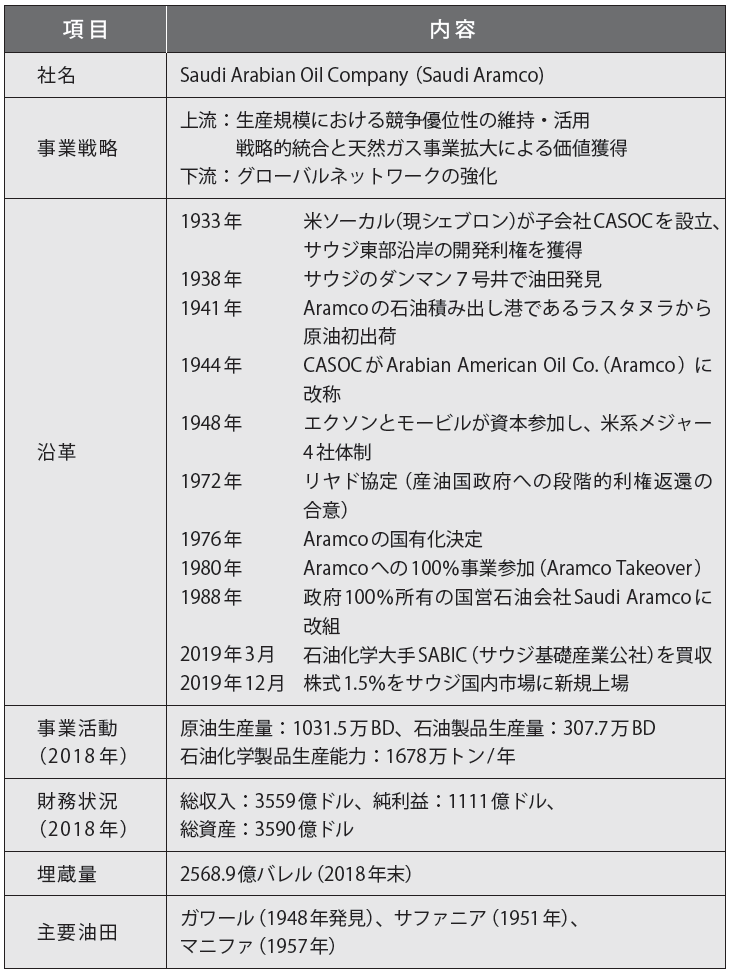

サウジアラビアの国営石油会社サウジアラムコ(表)は昨年12月11日、懸案の新規株式公開(IPO)を果たした。

当初の構想とは異なり、サウジ国内のタダウル取引所への上場にとどまり、上場規模も発行済み株式の1.5%にとどまったが、資金調達額(256億ドル)と時価総額(1兆8800億ドル)は史上最大を記録した。時価総額は、株価上昇により、上場2日目に目標の2兆ドルを上回った。売り出し対象も、サウジ居住者と湾岸各国の投資機関に限られ、サウジ国内では購入助成策が講じられるとともに、富裕層には事実上の強制購入が行われるなど官製市場と揶揄されているものの、まずまずの滑り出しになったと言えよう。

本稿では、サウジの国家存立と長期の石油政策の関係を振り返りながらアラムコのIPOの意味を考えるとともに、サウジと石油産業の今後の課題を検討してみたい。

サウジアラビアの特殊性

(1)イスラム王制国家

サウジは、財政収入の62%を石油収入(2020年予算で1368億ドル)に依存し、輸出代金の66%が原油輸出(2018年実績、1944億ドル)となっている。石油への依存は経済だけでなく、政治体制を含め国の存立自体が石油収入により成り立っている。

こうした国家存立の背景には、サウジが王制国家・イスラム国家であることが大きく影響している。すなわち、首都リヤドに割拠した豪族サウド家が、全国統一・建国(1932年)を進める過程で、イスラム教シーア派のワッハーブ派の宗教勢力と提携したため、ワッハーブ派を尊重・支援せざるを得ない。そのため、今なお、イスラム教の聖職者は公務員であり、政府が報酬を支給するとともに、巨大な宗教組織を国家として維持している。

そのサウジの国王は「2大聖地の守護者」と呼ばれ、イスラム教の2大聖地であるメッカとメディナの保護者であることを権威の根源として、世界のイスラム圏(国家)のリーダーを自認している。

また、統一戦争を戦う過程で、建国の父アブドラアジス(イブン・サウド)大王が、各地の豪族との婚姻政策を積極的に展開し、大王の息子は少なくとも36人いるとされる。王族は現在、直系・傍系を含めて2万人とも3万人とも言われている。サウジは、これら宗教界と王族を維持し、経済的に養っていかなければいけない。

(2)レンティア国家

このような極めて特異な政治体制を維持するには、サウド王家の独裁にならざるを得ず、国民は人権や民主主義を諦めざるを得ない。サウジでは国王が絶対君主であり、議会に相当する諮問会議の議員も勅選である。サウジ人に信教の自由はなく、サウジ国籍の男性の子供は自動的にイスラム教徒になり、基本的に改宗は許されない。

税制をみると、付加価値税はあるが、国民を対象とする所得税はない。一般に、湾岸王制産油国の統治者と国民の間には、国民に対する人権や民主主義の制約の代償として、生活全面にわたる手厚い給付と社会福祉を実現するという一種の社会契約が成立しているとする考え方がある。

こうした高コスト国家を支えているのが、石油収入である。特にサウジの場合、原油の平均生産コストは1バレル当たり2.8ドル(アラムコ社債目論見書)と圧倒的に低コストである。最近の中東原油の出荷価格は60ドル後半なので、60ドル以上の利益(レント=剰余価値・地代)が得られる。ちなみに、ロシア原油の生産コストは15~20ドル、米国のシェールオイルの生産コストは20~40ドル程度と言われている。

湾岸王制産油国は、この大きなレント(石油収入)が政治体制の基盤になっていることから、「レンティア国家」と呼ばれる。

サウジの伝統的石油政策

(1)長期的な収入極大化

サウジにとって、石油収入は国家の存立そのものともいえるが、原油価格が高ければ良いというわけでもなく、むしろ他の石油輸出国機構(OPEC)産油国より、目標原油価格は低かった。すなわち、2600億バレル近い世界最大の在来型原油埋蔵国であることから、超長期で石油収入の極大化を図ることが大切で、相対的に低めの原油価格で安定供給を図り、超長期の石油需要の安定的確保を目標にしていると説明されてきた。単に短期の「原油価格×産油量=石油収入」だけでなく、石油収入の長期極大化を目指してきた。

サウジのヤマニ元石油鉱物資源相は、1970年代終わりから80年代初めの原油価格高騰期に、OPEC各国の石油相に対し、「石器時代が終わったのは、石がなくなったからではない」(「ヤマニ石油外交秘話」)と述べ、原油価格高騰による石油離れを戒めた。この言葉は、サウジが恐れているのは、石油代替技術の進展や消費者の石油離れによる石油時代の終焉であることを表しているとともに、最後の一滴まで石油を有効活用するとの決意でもある。

(2)スイングプロデューサー

1980年代前半、原油価格の高騰によって燃料転換や省エネで石油需要が減少し、そこに北海、アラスカ、メキシコなどの新規油田からの供給増加が加わり、国際石油需給が緩和した時期があった。サウジは原油価格を維持するため、「スイングプロデューサー」(需給調整役)として一国で減産を引き受けた。

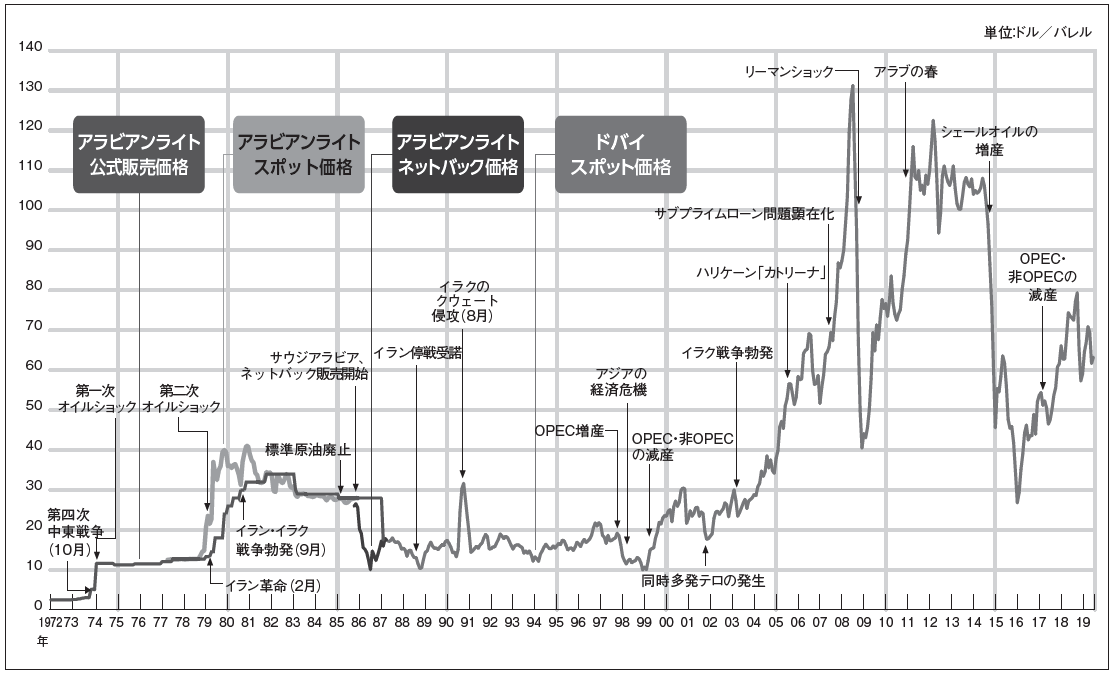

しかし、サウジの産油量が100万バレル/ 日(BD)を切ると、同国は1985年6月、スイングプロデューサーの放棄とシェア奪回を宣言して増産に転じ、1バレル=30ドルを超えていた原油価格は86年と88年に10ドルを切る水準に下落した。

それ以降、国際石油市場の需給調整役はOPECが集団的に引き受け、「世界需要量-非OPEC供給量=OPEC供給量(Call on OPEC)」に見合う供給を行うようになった。サウジのOPEC内でのリーダーシップの根源は、産油量シェアの大きさよりむしろ、短期間で増産を可能とする原油余剰生産能力であり、サウジの生産水準で原油価格を操作できることだろう。

国際石油市場の変容

(1)シェールオイルの増産

国際石油市場は2000年代になると、中国、インドなど新興国の石油需要急増による需給ひっ迫や、世界的なカネ余りを背景とする石油の金融商品化、イラク戦争の泥沼化といった地政学リスクの高まりなどにより原油価格が急騰し、2008年には100ドルを超える水準まで上昇した。同年秋のリーマンショック後、40ドル割れまで急落するが、2010年末からの「アラブの春」で回復し、2014年夏まで100ドル前後の水準を維持した(図)。

その間、原油価格高騰を背景に、水平掘削・水圧破砕など石油生産技術が進展し、地中深いシェール層のガス・軽質油生産の商業化に成功した。シェールオイルは2010年ごろから年間100万BDの増産を実現し、米国は、2014年に世界最大の産油国(NGLを含む、国際エネルギー機関・BP統計)、2019年第4四半期には石油の純輸出国になった。

シェールオイルの増産により、世界の石油需給は慢性的な緩和状況になり、2017年以降、OPECにロシアなどの非OPEC主要産油国を加えたOPECプラスが協調減産により、対応せざるを得なくなっている。

(2)環境圧力の増大

先進国の集まりである経済協力開発機構(OECD)加盟国の石油需要は、2002年をピークに減少に転じたが、その大きな要因は、気候変動対策の進展である。2016年11月には、気候変動対策の国際的枠組みであるパリ協定が発効し、エネルギー転換により、今世紀後半のできるだけ早い時期に脱炭素社会を目指す動きが本格化している。車の電動化の動きもその一環である。

投資分野でも、投資判断の際に環境・社会・ガバナンスの要素を重視するESG投資が世界的に広がっている。特に、石炭関連プロジェクトに対する風当たりは厳しく、ゴア元米副大統領は「将来、石炭は無価値になる」と発言している。石炭の次の標的は石油・天然ガスになろうとしている。

このように、国際石油市場では供給面でシェール増産、需要面で環境圧力による石油消費の減少が想定され、穏健な石油政策による石油収入の極大化・埋蔵原油の最後の一滴までの有効活用といった長期の石油政策の実現は期待できなくなる。

脱石油依存の改革計画

(1)「サウジ・ビジョン2030」

こうした状況下、サウジのサルマン国王は2015年5月、自身の七男であるムハンマド・ビン・サルマン殿下を国防相兼務のまま、副皇太子に昇格させ、石油を含む経済を統括する責任者に任命した(2017年8月から皇太子)。そのムハンマド氏が、コンサル会社マッキンゼーのアドバイスでまとめた石油依存からの脱却を目標とする国家改革計画が「サウジアラビア・ビジョン2030」(2016年4月に閣議決定)である。

ムハンマド氏は、経済・社会の石油依存を「有害な中毒」と認識しており、ビジョン2030では非石油部門を振興させ、若者や女性の社会参画を図ることにより、「2030年には原油がなくともやっていける」ようにすることを主眼にしている。

この種の経済改革計画は、これまでも原油価格が低迷するたびに策定されてきたものの、原油価格が回復すると忘れられていった。しかし、今回のビジョンは、過去に例がない厳しい状況下で危機感を持って策定され、数値目標を含めて内容に具体性がある。また、何より、現皇太子のムハンマド氏がその実施責任者になっていることがこれまでと異なる。失敗は許されないということだろう。

(2)アラムコIPO構想

アラムコのIPO構想は、このビジョンには明記されていない。アラムコについては、「石油企業から複合的企業への変革」と「アラムコ変革計画の策定」について言及されているだけである。

しかし、IPO構想は、ムハンマド氏がビジョン発表に先立つ2016年1月、英経済誌に検討中であることを明かし、同年4月のビジョン閣議決定後の記者会見でIPO実施を明言した。

アラムコのIPOは、一般に、ビジョンの実施に必要な資金を調達するためとされているが、それにとどまらないのではないかと考えられる。注目されるのは、ムハンマド氏がインタビューなどで繰り返し、「サウジの富の源泉を原油から投資に変える」、「サウジは石油立国から投資立国に変わる」としている点である。そのためにビジョンでは、既存の公共投資基金(PIF)を国家基金(SWF)化し、アラムコを含む国営会社の持ち株会社にするとしている。

さらに、アラムコが2019年3月、石油化学大手のサウジ基礎産業公社(SABIC)を690億ドルで買収した代金もPIFに払い込まれる予定であり、アラムコの上場益もPIFに入っている。2019年8月からは、PIFのルマイヤン総裁がアラムコ会長を兼務している。

(3)埋蔵原油の現金化

結局、ムハンマド氏が考えているのは、IPOを通じて、アラムコが保有する埋蔵原油を中心とする資産を現金化し、これを投資資金として運用することではないか。そうなると、IPOによる資金調達は、ビジョンの非石油部門への投資資金ではなく、ビジョンの目指す投資立国のための原資にするためと理解すべきだろう。投資立国にするため、PIFは孫正義氏率いるソフトバンクと組んで「ビジョンファンド」も組成した。

当初のIPO構想によると、アラムコ(企業価値2兆ドル)の株式の5%を国内外の取引所に上場し、1000億ドルを調達。これを仮に年利5%で回せれば、年間50億ドルの投資収益が期待できることになる。上場割合を上げていく、あるいは、上場する国営会社の対象を広げていき、投資収益=レント(剰余価値、利子、不労所得)の拡大を図り、可能な限り「レンティア国家」を維持しようとしているように思われる。

同時に、埋蔵原油の現金化は、地球温暖化対策の進展で、化石燃料の座礁資産化(無価値化)の回避策にもなる。産油国にとっては、膨大な埋蔵原油を残したまま、価値がなくなることは悪夢だろう。

また、埋蔵原油を保有する国営石油会社の株式を国内外の投資家・金融機関に引き受けてもらうことは、そうしたリスクを彼らとシェアすることにもなる。まさに、金融業界のESG投資やダイベストメントの動きに対するアンチテーゼでもある。

長期石油政策の転換

アラムコのIPOでは、海外市場への上場、上場比率の引き上げといった課題が残った。

新規上場の直前に開かれたOPEC総会・OPECプラス合同会合では、アラムコの株価引き上げを目指すサウジの姿勢が目立った。35年ぶりに、シェア維持政策を放棄し、自らスイングプロデューサーとなることをコミュニケに明記した。そこまでして、「原油価格の上昇=アラムコの企業価値引き上げ」が必要だったのだろう。

ビジョン2030には、天然ガス生産設備の増強に言及されているが、石油生産設備の拡張には言及されていない。サウジの増産余力に、国際石油市場はイラン革命や湾岸危機など何度も救われたし、それはOPEC内における指導力の源泉でもある。

シェール革命と気候変動対策の本格化という市場環境の大きな変化の中で、安定供給志向の穏健な長期的石油政策を放棄せざるを得なくなり、国営石油会社の新規株式上場によって、埋蔵原油の現金化の道に歩み出したサウジ。

今後の国際石油市場の安定供給確保策について、再検討しておくべきだろう。