オバマ政権の環境・エネルギー政策(その9)

天然ガス価格に連動する電気料金

前田 一郎

環境政策アナリスト

米国の発電構成は石炭、天然ガス、原子力、水力および再生可能エネルギー等から成り立っている。すでに述べたように天然ガスは発電構成上シェアを増大している。他方、石炭・原子力についてはブッシュ前大統領時代とオバマ政権発足後ではエネルギー政策上その重みづけが異なってきている。石炭、原子力、再生可能エネルギーに対するオバマ政権の取組みと今後を考えてみたい。

まず、電力市場の動向を簡単に振り返っておこう。

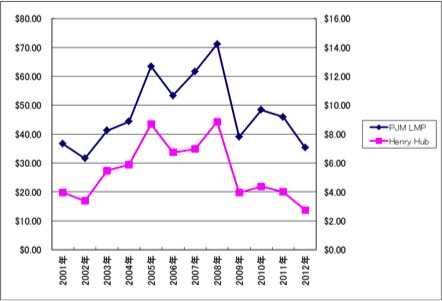

米国では2000年以降、リーマンショックまで一貫して電気料金が値上がりし続けている。その背景には発電用燃料、特に天然ガスの価格高騰を受けて、卸電力価格が高騰したためと考えられる。天然ガス価格はこの数年、原油価格高騰に連動して上昇していた。直近では2008年夏に高騰したが、金融危機の発生に伴い急速に下落している。卸売電力価格もこれに追随して下落している。米国では、卸売電力価格は天然ガス発電が価格を決定づける(つまり限界価格となる)とされている。したがって天然ガス発電の動向および天然ガス価格(米国内の代表的スポット価格であるヘンリーハブ渡しの指標)に注目する必要性がある。天然ガス価格が上昇しているとき、原子力発電および石炭火力は卸売価格が比較的安定しているので、特に原子力の比率が高ければ高いほど卸売市場において利益が上がる構造になっている。しかし、現下においては天然ガス価格が下落しているため、この構図はやや当てはまらない状況になりつつある。下記のとおり卸売電力価格が米国の景気後退に合わせて急に下落しているためである。

米国の電源別発電電力量は2012年では石炭37%、天然ガス30%、原子力19%, 水力・再生可能エネルギー12%、石油1%などとなっている(エネルギー情報局)が、1990年時点ではガスは12%程度しか占めていなかった。20年弱で、天然ガス発電による発電量は倍増した。石炭や原子力も発電量を伸ばしているが、天然ガスの比率が高まったために、それが電気料金に反映される形となった。

規制の不確実さにより発電所新設にブレーキ

天然ガス比率の上昇は、1990年代に電力業界で進んだ自由化の流れが影響している。独立系電気事業者(IPP)の流れを後年作ることになった1978年の公益事業規制政策法をさらに進展させた1992年エネルギー政策法に続く。1996年には、送電線開放、発送電分離、独立系系統運用者(ISO)の設置などが連邦エネルギー規制委員会によって義務付けられた(オーダー888と呼ばれている)。また、1997年ロードアイランド州(一部)、1998年にはカリフォルニア州(全面)などで小売が自由化され、その後、最大25州で小売自由化が進んだ。

こうした自由化の下で、規制の不確実性もあり、発電所への新規投資はリスクが高いと考えられるようになった。1979年以降、新たな発注がストップしていた原子力だけでなく、1990年代以降は石炭火力についても新規の発電所立地計画に困惑が広がった。大きかったのは1990年改正大気浄化法(クリーンエアアクト)の影響だ。硫黄酸化物(SOx)の規制を巡ってキャップ&トレードが世界で初めて導入され、その結果、脱硫装置の普及など一定の効果を得た。しかし、同時に石炭火力の改修には最新技術の導入が義務付けられたが、法律には「改修」の定義も明確でなく、「最新技術」も何をもって最新の技術というかについて、規制者側に一貫性がなかった。このため被規制者側から多数の訴訟が起こされるようになっていた。特に近年は石炭火力に対する風当たりが強くなっており、新規建設に熱心な会社のプロジェクトも中断を余儀なくされるケースが増加している。このため、コスト面が重視された1990年代も、発電コストの安い石炭による発電量が突出して伸びることはなかった。一方、自由化の進展に伴い、建設工期が比較的短く、リスクの少ない天然ガスコンバインドサイクル発電が選択されることが多くなった。

そもそも米国は日欧に比べると小規模な電力会社が多い。同時に、日欧に比べると米国の電力市場規模に対してひとつひとつの電力会社が有する市場規模が相対的に小さい。自由化によって発電所単位も含め合併や買収が進んでも、米国で最大規模の電力・ガス会社エクセロンの時価総額は約300億ドル強(約3兆円強)程度、発電設備で3300万kW程度である。世界の平均からすれば大きな電力会社であっても、全米で占める比率は3%程度に過ぎない。一般にスケールメリットが必要な電力の設備投資において、米国の電力会社は厳しい条件にさらされている。

特に電力自由化が進み、経営リスクが増加した自由化州における電力会社では、電力会社が発電所建設を行う場合、金融市場から資金を調達する際に増大するリスクに対応しなければならなくなった。長期的な視点での投資が必要な発電所建設や送電線建設には、どうしてもリスク回避的な行動を余儀なくされるようになってきている。

予備率が低下

1990年代から2000年代初めにかけて、米国の電力需要はITバブルなど何度かの景気拡大、人口増、その他の理由などから増大が続いた。しかし2000年から2001年にかけて、カリフォルニア州では電力自由化にもかかわらず、政治的理由により当面の間、プライスキャップ(上限価格)が設定されたことによって、十分供給力が集まらず停電が頻発した。地域ごとに電力会社が供給を停止する輪番停電が行われたのだ。他方、2005年にはニューヨーク州を中心に東海岸で需要の増大に対して十分な系統安定化対策が施されていなかったため大停電が発生した。

今でも毎年のように、夏には西海岸のカリフォルニア州で、冬には東海岸のニューイングランド地域で需給逼迫が発生している。1990年に25.6%あった供給予備率は、2006年には10.5%にまで低下した。こうした供給力不安により、カリフォルニアは小売自由化を停止したままとなり、他州でも小売自由化を中断させた州が出てきた。こうした中で今後も米国の人口は増加し続けるとみられており、供給力、送電網への投資は避けられない状況となっている。