CO2フリー燃料、水素エネルギーキャリアとしてのアンモニアの可能性(その14)

-アンモニア、水素の導入がいよいよ動き出した-

塩沢 文朗

国際環境経済研究所主席研究員、元内閣府戦略的イノベーション創造プログラム(SIP)「エネルギーキャリア」サブ・プログラムディレクター

この記事は、一般財団法人 金属系材料研究開発センター(JRCM)のJRCM NEWS No.449からの転載記事です。これまで本サイトで13回にわたり書いてきた「CO2フリー燃料、水素エネルギーキャリアとしてのアンモニアの可能性」の続編(第14回)としてご紹介するのが適当ではないかと考え、JRCMのご諒解を得て転載させていただきます(転載に当たり、一部文章を変更しています)。

「CO2フリー燃料、水素エネルギーキャリアとしてのアンモニアの可能性」と題するシリーズ記事として、脱炭素化における水素と水素キャリアの重要性、なかでもアンモニアの可能性について2019年11月からこのサイトで書き始めてから約5年が経って、日本でもアンモニア、水素の導入がいよいよ動き出しました。

1.アンモニア、水素の導入の動き

その代表的な動きをいくつか挙げましょう。

今年の3月から6月にかけて、JERA注1)とIHIが、愛知県にあるJERAの碧南石炭火力発電所4号機(出力100万kW)でアンモニア20%注2)の混焼実証を行い、所期の成果を達成して終了しました。JERAは、この成果をもとに2027年からアンモニア混焼発電の商用運転を開始する予定であり、このために年間50万トンの燃料アンモニアを取扱うための関連設備の整備、増強と、燃料アンモニアの調達に既に着手しています。JERAは、さらにアンモニア混焼の比率を30年代に50%、40年代には100%へと、段階的に高めていく予定と報じられています注3)。大量のクリーンアンモニアの導入が具体化したことで、周辺の地域ではアンモニア利用による燃料の脱炭素化を企図した、さまざまな計画が動き出しています。

瀬戸内地域を始めとする関西地域では、既存のLPG(液化石油ガス)の輸入・貯蔵基地を活用し、200万トン/年規模のアンモニアの大量供給網の構築を目指す取り組みが始まりました。同様の構想は、北海道の苫小牧地域、北九州地域などでも動き出しています注4)。

これらのアンモニアの導入計画には、アンモニアを脱炭素燃料として利用するだけでなく、アンモニアを分解(クラッキング)し、水素としてユーザー企業に供給する計画も含まれています。アンモニアの水素キャリアとしての利用です。

海運分野では、8月には世界初の商用のアンモニア燃料船として、アンモニア燃料タグボートが竣工しました。そのためのアンモニア燃料の補給が横浜港で行われました。また、アンモニアを燃料として使用できる、中型のアンモニア・LPG 輸送船(アンモニアとLPG輸送兼用)の開発も進んでいます。この船は、貨物として積載したアンモニアの一部を燃料として使用し、航海中のCO2 排出量ネットゼロを実現することも目標としています。

液化水素、MCH(メチルシクロヘキサン)を水素キャリアとして水素を導入する取り組みも、小規模(約3万トン/年)ではあるものの2030年を目標年として川崎地区や水島地区への導入が行われようとしています。

これらのアンモニア、水素導入をめぐる動きは、政府によって近々開始される予定のアンモニア、水素の導入支援策の実施により、より本格的に動き出すことになるでしょう。政府の支援策は、政府がアンモニア、水素と化石燃料との値差を(原則として)今後15年にわたり補填する値差支援と、アンモニア、水素供給インフラを全国数か所注5)で整備するためのインフラ整備支援から成ります。

アンモニア、水素の導入に向けた取り組みは、各国の置かれている状況によってそのアプローチに差はあるものの、世界の各地でも動き出しています。具体的には、近隣地域から、あるいはパイプラインを通じて再エネ水素の入手が可能な欧州の一部の国々では、水素の形で導入を進めるアプローチ; 欧州でも近隣地域やパイプラインから水素が十分に入手できない(ドイツやオランダ等の)国々では、クリーンアンモニアを輸入し水素に分解して使う、アンモニアを水素キャリアとして利用するアプローチ; バンカリング(船舶への燃料供給)基地として重要な役割を占めるシンガポールは、船舶用燃料アンモニアのバンカリング施設整備に優先的に注力するアプローチ等です。

2.導入の拡大に向けた課題

こうした取り組みが進むなかで、アンモニア、水素の導入拡大に向けて乗り越えなければならない課題も見えてきています。

現時点でのもっとも大きな課題は、アンモニア、水素の大規模サプライチェーン構築に向けた取り組みの多くが、構想、計画段階に留まっていることです。こうした事情は、水素と異なり、大量、長距離輸送、貯蔵技術が既に実装可能な状態にあるアンモニアについても同様です。

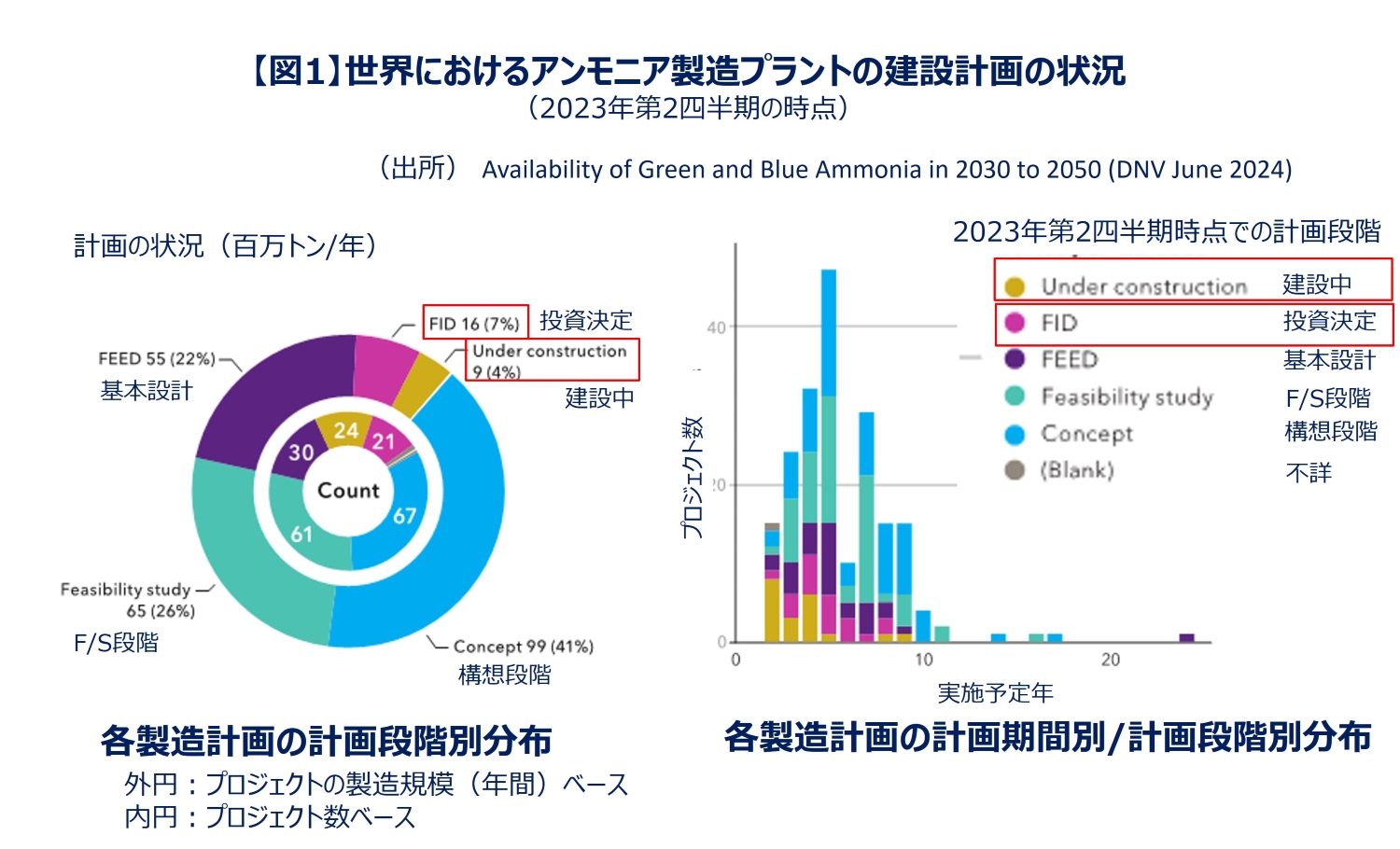

ノルウェーのシンクタンクDNVが今年の6月にまとめたレポート注6)によると、2023年の第2四半期の時点で、世界で公表されているクリーンアンモニア(ブルー+グリーンアンモニア)の製造計画は、244百万トン/年(うち、グリーン:205百万トン、ブルー:29百万トン、種類不明10百万トン; 但し、ブルーの製造計画が先行)であるのに対し、実際に建設に着手されたものは全体の4%(製造能力ベース)、投資決定にいたったものは同7%に留まっているという状況です。(構想段階、初期のF/S段階にあるものは、それぞれ41%、26%。)【図1】

この背景には、供給側、需要側の双方に大きな初期投資リスクが存在するという事情があります。供給側としては、クリーンアンモニア等を製造するためには高額の設備投資が必要なため、投資リスクを抱えることになりますが、需要側からはリスクの軽減を図るために重要となる長期引取り保証等がなかなか得られないのです。他方、需要側としては、政府の気候変動対応政策に依然として不透明感が残るなかで、妥当な購入量や価格水準等に係る判断が難しく、引取り保証を伴う大量購入契約の締結にはなかなか踏み出せない。供給側、需要側が互いにすくみ合っているような状態となっているのです。

加えて近年のインフレによる物価や人件費の高騰は、設備投資額の増大を通じて製品価格を押し上げ、初期投資リスクの増大だけでなく、アンモニア、水素の価格の大幅な上昇をもたらしています。

また、アンモニア、水素、それぞれの炭素強度(Carbon intensity)に係る国際的な標準が未だに整っていないことも、価格を始めとする取引条件に係る相場感を得にくくしています。同じアンモニア、水素でも、それらが背負っているCO2排出量の多寡によって、脱炭素燃料としての価値は当然のことながら異なるからです。

加えてアンモニア、水素に係る安全対策や取扱い方法に係る規制や基準が、現時点では国際間で共通化されていないことも、国際間の円滑な流通を阻害しかねないリスクとして存在しています。

3.課題解決に求められること

アンモニア、水素が背負う炭素強度の価値に係る標準については、すでに国際標準化に向けた取り組みが進みつつあることから、国際間での取引の増大に伴って、そうした活動は自ずと加速されていくことになると考えられます。

他方、安全対策や取扱い方法に係る規制や基準については、各国や地域間で自然環境や社会環境の差があることもあり、政府間で規制、基準の調和を目指した努力を行う必要があります。特に、これらの規制や基準の運用、実施が地方政府、機関に委ねられている日本では、国が主導して、国際整合性の確保に留意しつつ必要な対策を講じていく必要があります。関連する規制、基準を所管する省庁、地方政府等の関係機関の間で起こりがちな縦割り行政が円滑な導入を阻害しかねません。

これに加えて、現場で安全対策や取り扱いに従事する事業所の関係者のみならず、非常事態に対処する自治体や消防関係者の教育訓練、育成も重要な取り組み課題です。

供給側、需要側が直面している初期投資リスクや、製品価格の上昇によってもたらされている問題は、私は、以下のような事情でいずれは徐々に解消していくと考えています。

まず、経済社会のGX(グリーントランスフォーメーション)に向けた動きは、世界中で大きな潮流となって続いています。そうしたなかで、現在のようなリスク環境のなかでも、資金力や強い経営意志を背景に、積極的にリスクをとりつつ将来の市場の獲得を狙ってクリーンアンモニア、水素の大量製造や導入に乗り出す “ファーストムーバー”がこの分野には存在しています。そうしたファーストムーバーの活動を強力に支援する国もあります。これらのプレイヤーの活動によって、さまざまな“学習効果注7)”がもたらされ、市場への参加者も増大し、自律的な市場が形成されていくでしょう。

需要側、特に日本では、上述の政府による値差支援の開始に加えて、2026年からは排出量取引制度、2028年からは化石燃料に対する賦課金の導入といった、カーボンプライシングの導入が始まります。こうした市場ルールの変更の影響は、経済活動全般に及びます。カーボンプライシングの導入は、「脱炭素成長型経済構造への円滑な移行の推進に関する法律(GX推進法)」が2023年に制定されたことによって法定化されており、2026年からは、CO2の排出に相当のコストがかかることになります。制度の詳細設計は今秋から行われる予定ですが、これらの制度設計の詳細が明らかになると、需要側の事業者は、将来の事業環境をより確度高く予見することが可能となります。アンモニア、水素の導入に関しても、事業者が必要導入量、期待価格水準等についての判断材料を得ることが可能となり、需要家サイドでも、長期購入契約の締結を含め、安定的な取引を指向するようになるものと考えられます。

インフレの影響は、他の脱炭素化の手段にも及ぶので基本的には相対的なものですが、アンモニア、水素製造コストにも、特に固定費の増加を通じてその影響は及び、アンモニア、水素の価格の大幅な上昇を招いています。しかし、アンモニア、水素の製造コストのうち、変動費のかなりの部分を占める原料コスト(再エネ電力、水素、天然ガス等のコスト)は、今後、低下ないし安定的に推移すると考えられるので、設備建設に要した投資コストの減価償却が進むにつれ、また、設備建設コスト自体が低減するにつれてアンモニア、水素の価格の上昇圧力は減じていくでしょう。

また、アンモニア、水素製造コストは、原料価格が分かれば、変動費ベースの製造コストがほぼ推定できる注8)という、コスト構造面での透明性が高い特徴があります。それで中長期的には、低下ないし安定的に推移すると考えられる原料コストをベースとした価格決定の方式が拡大、加速されていくのではないかと考えられます。

こう考えると供給側、需要側双方の国々において、アンモニア、水素の取引市場が形成される初期段階のリスクを軽減するための資金支援を始めとする政府の支援と関与が、アンモニア、水素の導入を拡大していくうえで大きな影響を及ぼすことが分かります。すでに供給側、需要側双方の国々において、そうした支援措置が講じられ、あるいは講じられようとしていますが、初期の投資リスクを乗り越えられるだけの支援規模の確保と継続ができるかどうかが、今後のアンモニア、水素の導入拡大にとって重要なカギの一つを握ることになるでしょう。

今後実施される政府の支援措置が、そういった効果を発揮するものとなることを期待したいものです。

- 注1)

- (株)JERA。国内最大の火力発電会社

- 注2)

- 熱量ベース

- 注3)

- 日経ビジネス電子版、2024年6月10日の記事

https://www.nikkei.com/article/DGXZQOUC062P70W4A600C2000000/ - 注4)

- 2024年8月16日付の日本経済新聞の記事

- 注5)

- 大規模供給基地5か所、中小規模供給基地3か所程度が想定されている

- 注6)

- “Availability of Green and Blue Ammonia in 20230 to 2050” DNV, June 2024; DNVは、1864年に設立された生命、・財産、環境の保護を企業理念に掲げる自主独立財団で、ノルウェー・オスロに本部を置く

- 注7)

- 例えば、関連設備機器価格の低下はもとより、アンモニア、水素の炭素強度に係る標準や国際整合性のある規制・基準の整備等

- 注8)

- アンモニア、水素ともに、工業的な製造プロセスの効率は、ほぼ理論値に近い水準にまで磨き上げられているため