欧州の水素戦略と水素回廊構想について

中島 学

独立行政法人 エネルギー・金属鉱物資源機構 エネルギー事業本部調査部調査課担当調査役

1.欧州におけるクリーン水素の位置づけ

2022年2月のロシアのウクライナ侵攻を契機としたエネルギー価格の高騰とエネルギー安全保障への関心の高まりの中、ロシア産化石燃料依存からの脱却を目指し、2022年5月に欧州委員会が公表したREPowerEU計画では、2030年時点での再生可能水素の域内・域外での調達をそれぞれ1,000万tとするとの目標を掲げた。欧州各国においても水素市場拡大に向けた支援制度が活発化しており、EU自体も欧州水素銀行(EHB)の下8億€規模の初の水素オークションを2023年11月から開始、2月の締め切りまでに132件の申請を受領している。

2.欧州のクリーン水素市場・事業展開に関する特徴

欧州水素事業に見られる特徴は「域内外のトレード、回廊、港・クラスター」といった点にある。欧州域内には天然ガス資源に恵まれたノルウェーや英国によるブルー水素(化石燃料から生成した水素からCCSによりCO2を除去したもの)の生産や再エネ資源に恵まれた国によるグリーン水素(再エネ電力による水の電気分解で得られる水素)生産のポテンシャルがある一方、ドイツを始めとした主要産業の集中する中欧の国々は、自らもクリーン水素を生産するものの消費が圧倒的に大きく、将来クリーン水素を大量に輸入する必要があるといわれている。ドイツは2023年7月に3年ぶりとなる水素戦略の改定を行ったが、それによれば2030年時点での水素需要は現在の約2倍、95~130TWhと推定しており、自国の水電解容量も10GWに拡大するものの、需要量の内50~70%は輸入に頼る必要があるとする。

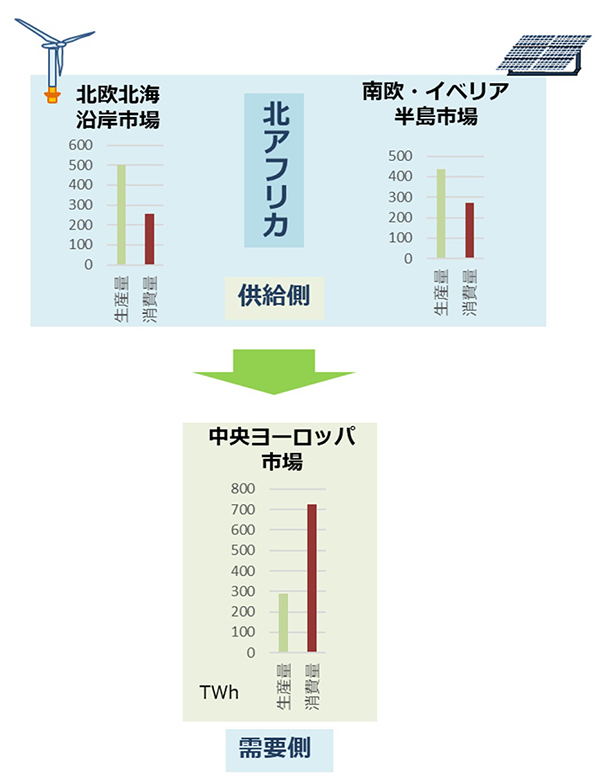

図1で示すように北欧北海沿岸部や南欧・イベリア半島地域では風況・太陽光に恵まれ、それらの自然条件を生かした再エネのポテンシャルが高く、その再エネ電力を使ったグリーン水素を安価に生産できる。一方で国内需要はそれほど高くないため、水素市場が大きく、需要を国内だけでは賄いきれない中欧の国々に対し、需給の勾配による「水素の流れ」が生じる。

3.欧州の水素回廊

2020年、欧州のガス供給システム運営事業者(現在は32組織)によって欧州域内の水素輸送インフラの展開、水素市場の拡大を目指すべくEuropean Hydrogen Backbone(EHB)イニシアティブが発足した。EHBイニシアティブでは「需給の勾配」によって生じる水素の流れる道筋を「水素回廊」と呼び、5つの「水素回廊」を特定した(図2)。

- A.

- 北アフリカ・南欧(SoutH2)回廊(アルジェリア、チュニジア、イタリア、オーストリア、ドイツ):

北アフリカと中央ヨーロッパをつなげる3,300kmの天然ガスと水素パイプライン回廊。水素の輸送能力は年間400万t。チュニジアからイタリアの既存のガス輸送幹線を通り、ドイツ南部の工業地帯であるBavariaに至る。輸送の70%は既存のガス用パイプラインを利用。 - B.

- 南西ヨーロッパ・北アフリカ(Green Energy)水素回廊及びBarMar/H2Medパイプライン:

北アフリカ、ポルトガル、スペインで生産されたグリーン水素をフランスに輸送し(バルセロナ・マルセイユ間をつなぐ455kmの海底パイプライン、BarMar/H2Medを建設)、その後ドイツにも供給。Iberdrolaはスペインに20MWのグリーン水素プラント(Puertollano)を建設済。 - C.

- 北海(North-South)水素回廊:

ノルウェー等北欧で生産されたグリーン・ブルー水素をドイツのWilhelmshaven港にパイプラインで輸送し、ドイツ各地の産業集積地にガスからの転用および新規のパイプライン(400km)を通じ供給。またオランダ、ベルギー、英国市場への供給も見込む。2028年操業開始予定。 - D.

- 北欧・バルト海沿岸水素回廊(バルト海沿岸9か国によるBalticSeaH2コンソーシアム):

BalticSeaH2コンソーシアムによりバルト海沿岸国の脱炭素と低炭素事業開発を目指す。またフィンランド・バルト3国で生産されたグリーン水素をドイツ、ポーランドへ供給。フィンランド南部とエストニアの間に「水素バレー」を建設し、ドイツ北部にパイプラインで水素を輸送する(年間10万t)。2030年操業開始予定。 - E.

- 東・南東ヨーロッパ水素回廊:

風力・太陽光発電のポテンシャルの高いルーマニア、ギリシャ、ウクライナで生産されたグリーン水素をドイツ、ポーランド等に供給。

EHBイニシアティブの構想では、2030年までの水素パイプラインの総延長は最大28,000kmにおよび2040年までに約53,000kmを目指すが、その内の60%は既存のガスパイプラインの転用(repurpose)を企図している。将来の水素供給を既存のガスインフラを最大限活用して行おうとしている点は、ガスパイプライン網や貯留設備が高度に発達している欧州ならではの強みであり、それが故に「域内外の水素トレード」や「水素回廊」といった構想も成立する。

一方でドイツの水素戦略では2030年までの水素の輸送は船舶による海上輸送がその中心を担うと予想する。実際にオランダのRotterdam、Amsterdam、ベルギーのNorth Sea Port、ドイツのWilhelmshavenといった港の港湾組織(Port Authority)が率先して水素市場の拡大、産業展開へ大きな役割を果たしている(図2、受け入れ・出荷基地参照)。

4.今後の欧州におけるクリーン水素市場の展望

EHBの欧州水素回廊構想は現時点ではEU・加盟各国において正式に承認されたものではなく、アイデアの域を出ないが、前述したBarMar/H2Medのように実際に事業として動き始めているものもあれば、ドイツと北欧諸国のように国同士が協定に調印しているケースもある。EUとしても欧州水素回廊構想は水素戦略立案の上での参考となっているとも言われている。

一方で現在のEU域内での水素消費量は年間800万トン程あるが、その内98%が天然ガス由来のグレー水素であり、目標と現在地との格差は大きい。REPowerEU計画の目標達成にはスピード感を持った大規模事業の立ち上げとクリーン水素市場の構築が欠かせない。

2023年12月、Hydrogen Council はMcKinseyとの共著「Hydrogen Insights 2023 December Update」の中で、欧州では世界最多の540件の水素関連プロジェクトが公表されているが、その内FID(最終投資決定)にまで達しているプロジェクトの割合は4%に過ぎないとした。直近のインフレ、金利上昇、サプライチェーンの制約などが水素プロジェクトの足を引っ張っており、水素のLCOH(Levelized Cost of Hydrogen、均等化水素原価)も大きく上昇している。特にクリーン水素事業は初期投資の割合が大きく、金利の上昇は事業の経済性を大きく損なう。今水素が抱える問題は、需要側にとってクリーン水素は依然価格が高いため調達は難しいということであり、一方供給側の立場からは、オフテーク契約(長期販売契約)が締結できないため生産規模の拡大もできず、そのためコスト削減が進まないという、「鶏と卵」のジレンマである。

EUで2023年に成立したReFuel EU Aviationは2025年から航空機燃料にSAF(持続可能な航空燃料)の混合を義務付けるが、2030年からは更にグリーン水素と回収したCO2によって合成されるe-SAFの混合も求める。今後は欧州を中心にこういった「官製市場」としての水素の需要も増えてくるだろう。

米国では2023年10月、2021年に成立したインフラ投資・雇用法の「水素ハブ」プログラムにおいて7か所の水素ハブが特定され、水素の先行モデルとして7.5億から12億ドルの助成金が交付される。クリーン水素に対する市場やサプライチェーンが存在しない今、地域内でサプライチェーンを完結させる垂直統合モデルが「鶏と卵」のスパイラルに風穴を開けることが期待される。欧州水素回廊にも「水素ハブ」同様地域完結型の市場・サプライチェーン構築の役割を期待したい。

※この報告は2024年3月23日時点のものです。