新型コロナの影響:エネルギーと運輸部門

小林 茂樹

中部交通研究所 主席研究員

昨年12月末に中国の武漢で発生したとされる新型コロナは、2月以降、世界各地へ感染拡大し、世界中を巻き込む危機となった。中国を含む初期に感染拡大した多くの国では、第1波のピークは過ぎ、収束の兆しが見えてきているが、その後拡大した地域では、未だ拡大傾向にある。

多くの国では、ロックダウン策で感染拡大を防止したため、人の移動は道路交通、航空共に大きく規制され、エネルギー消費、さらには、石油価格にも影響が波及した。自動車産業としては、生産そのものへの影響だけでなく、外出抑制による販売台数減少という影響が世界各地で出ている。

未だ、世界全体で見れば収束には程遠いが、現状での影響を各種機関の情報を元に分析し、限定的ながら、その影響の大きさを明らかにしようとした。

1.新型コロナ感染の状況

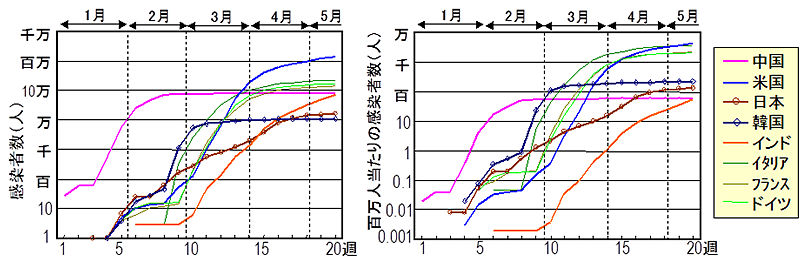

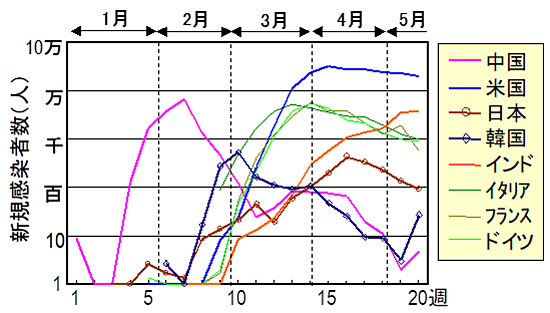

中国武漢で2019年12月に感染者が確認され、1月末にはすでに中国全体で9700人にのぼる感染者(累積)が確認された(図1)。その後、新規感染者数は2月第2週にはピークを迎えたものの(図2)、累計は3月頭には8万人を越えた。日米欧では、 1月末にすでに感染者が確認され、日本では、2月頭にダイヤモンドプリンセス号内での感染者確認で、国内での感染拡大の前にすでに、新型コロナの怖さを実感することになった。その後は、日韓でやや先行し、欧州へ拡大、図1ではインドが最も遅い拡大スタートとなっている。図2を見てわかるように、インド以外では、新規感染者発生のピークをすでに過ぎており、収束に向かいつつある。しかしインドをはじめ図には示していないが、近隣の南アジア、ブラジル等の南米各国、サウジ等の中東各国、アフリカ諸国では、未だ新規感染者数が増加傾向にあり、深刻な状況にある(図3)。

感染状況の分析は、このレポートのねらいではないが、簡単に各国の感染者数の比較をしてみたい。比較対象には、感染者累積数、新規感染者数、人口で規格化した値、そして注目する特徴として、立ち上がりの傾き、飽和値のレベル等と様々あるが、補完的に用いることが必要である(人口が大きく異なる国を比較するには、当然規格化した値が良いが、例えば中国の場合、感染が著しい地域は湖北省、それも武漢市であり、中国全体の各々80、60%を占めていた。全土で広く感染が拡がっていたわけでないのに、全人口で規格化するのが良いのかは多少疑問が残る。ちなみに、武漢市の人口は1100万人と東京都と同程度、湖北省全体で5900万人)。図1で米国の感染者数が突出しているが、人口で規格化すると欧州各国と同じレベルにある。また、日本、韓国のレベルは規格化するとより高いレベルにくることがわかる。中国のデータは非常に低いが、上にも述べたように、湖北省にかなり集中的に発生していた事実を勘案して、中国ではなく湖北省として規格化するとドイツと同程度のレベルになる。

新規感染者数のピークの高さ(図2)を見ると米国、中国、欧州各国と続くが、100万人当たりにすると(表1)スペインが突出しており、米国、イタリア、そして欧州各国が続く。初感染者が確認されてから、新規感染者数がピークになるまでには、2か月から3か月程度かかっている。

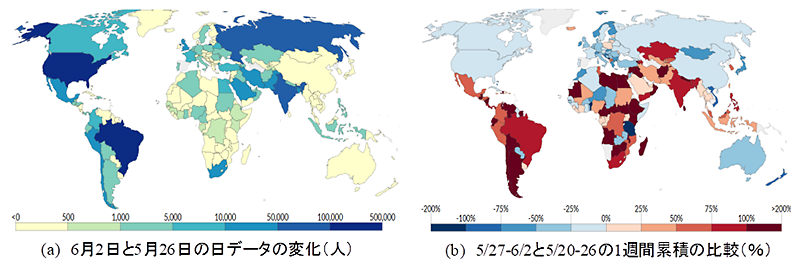

ごく最近、未だ感染者数が増加傾向にある国は、絶対数の増加(図3a)の激しい国として、米国、ブラジル、ロシア、インドが、増加の比率(図3b)でみるとアフリカ、南米、東南アジア、南アジア、中東などの多くの国があげられる。表1で見たように、新規感染者数は2か月程度でピークを迎えていたが、現在増加中の国々も同様なプロセスをたどるか、注視する必要がある。また、図2の韓国のデータでも明らかなように、第2波による感染者増加傾向が認められ、どの国に対しても、収束後の再燃も要注意である。

2.新型コロナの影響[2]

[移動への影響]

多くの国で感染拡大防止策として人の移動を禁止するロックダウン策がとられた。この影響として図4に示すように、中国では、1月末から2月頭にかけて、その他の国では3月に入ってから、大きく乗用車の活動量やフライト数の減少が認められている。航空便の落ち込みの方が乗用車活動量より大きく、長引いている傾向が認められる。詳細は省くが、航空便の中では当然ながら国際線への影響が大きい。国別にみると、中国ではすでにかなりの回復が認められ、日本の航空便の減少は、他の国に比べ緩やかで、ロックダウンという厳しい対策を取らなかった国の特徴を示していると考えられる。このような移動制限は、直接的、間接的に経済活動やエネルギー消費に影響を与えている。

[エネルギー消費への影響]

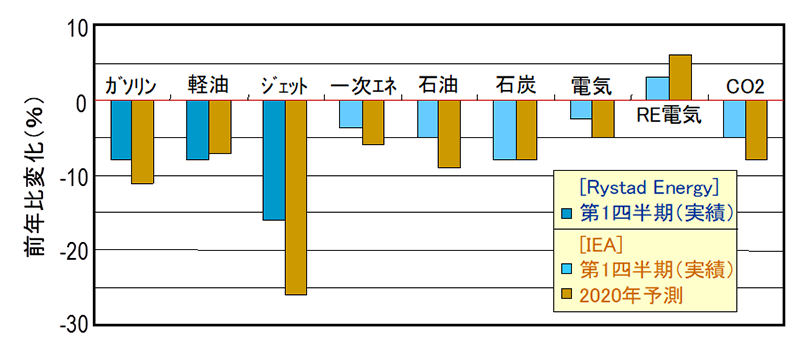

図4に示したロックダウンによる移動の制限は、直接的に運輸部門のエネルギー消費減少につながっている。図5に示すように1-3月の第1四半期で、自動車燃料消費は前年同期の8%減、ジェット燃料消費は16%もの減少になっている。道路交通は、図4の中国のデータで示されるように、比較的早期に従来レベル近くまで回復しているが、航空便の回復は長引きそうで、通年での予測[2]は、ガソリン消費は11%減、軽油7%減であるが、ジェット燃料は26%と大幅な減少となっている。

一次エネルギー全体としては、第1四半期で前年比-4%と小さいが、地域的に見れば、欧州やインドの厳しいロックダウンの時期には、1週間消費で25-30%減、欧州の部分的ロックダウン地域では17%程度、中国の武漢封鎖時の全土平均では15%程度の減少(第1四半期を通しての減少率は7%)になっている。ただ、エネルギー消費減少のすべてが新型コロナの影響ではなく、今年の暖冬による1-2月のエネルギー消費減も影響している。

石油消費は交通部門での影響を直接的に受けている。石炭は、欧米の一部地域で相対的に競争力のあるガス火力へのシフトがあったこと、最大の発電用石炭消費国である中国での電力需要減に産業部門での石炭消費減も加わって第1四半期で前年比-8%になっている。

電力消費は、第1四半期で前年比-2.5%と比較的減少率が小さいが、商業部門での落ち込みは大きく(イタリアでは平日の消費が最大75%減)、さらに産業部門での需要減少もあるが、住宅部門での増加(3月末-4月頭の欧州の一部地域での増加率:40%)が全体の減少率を緩和している。地域差は大きく、イタリアでロックダウンにより消費が 27%減少、日本や韓国、そして欧米の初期の部分的ロックダウンでは10%程度の減少であった。米国で最も感染のひどいNY州では、ロックダウン中3-4月の日平均消費量は、平日で12-14%減少し、NY市では16%に達した[5]。

再生可能エネルギーによる発電量の増加は、2019年中での設備増強によるもので、多くの地域で優先的に引き取られる再生可能エネルギーは、電力需要減少に伴い発電量に占める比率が欧米の多くの地区で過去最高に上昇している。さらに、通年では昨年より設備増のスピードは落ち込むものの、発電量は5%近く増加し、発電Mixも29%にまで増加すると予想されている。

[CO2排出]

CO2排出は、エネルギー消費と連動するので、当然低下するが、その低下率は、炭素量の多い石炭の減少が著しいので、エネルギー消費減少より高い比率で低下しており、第1四半期では5%減、2020年通年では8%減と予測されている。8%減少すると、排出量は2010年レベルへ逆戻りすることになる。2009年の世界経済危機の際でも前年比1.4%減であったので、その大きさがよくわかる。

[原油価格への影響]

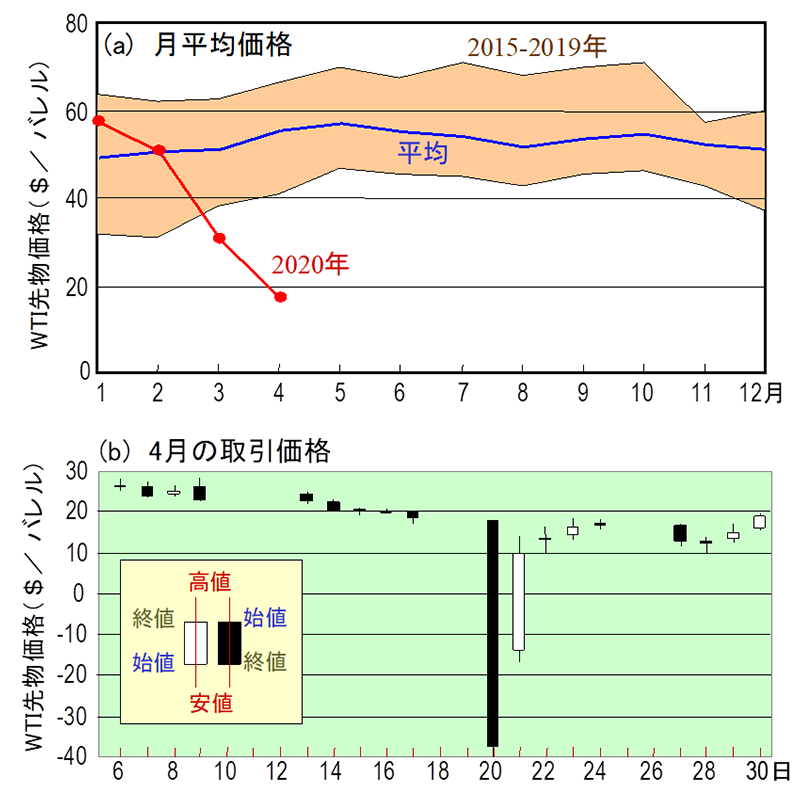

エネルギー価格と需要とは、密接に関連しているのは、すべてのエネルギーに共通しているが、原油価格は、2008年以降、需給バランスよりは投機的な要因で価格が変動する傾向にある。今回の新型コロナによる石油需要減少に対しても、過剰な反応により4月20-21日には米国の先物取引価格がマイナスになるという前代未聞の状況になった。4月20日に最安値-40.32$/bbl、終値-37.63$/bblを記録した[6]が、図6を見てわかるように、石油需要減で、1月以来、取引価格は下落傾向にあった[7]。一方で、米国内の原油在庫も月ごとに増加傾向にあり、5月渡しの先物取引の決済期限4月21日前日に、投機筋が一挙に売りに出たことで、急落したというのが舞台裏のようである。その後は在庫の増加傾向に変わりはないが、5月半ばには30$/bblレベルに、6月現在、40$/bblをやや下回るレベルまで回復しているが、ここ数年の平均からは依然非常に低いレベルであることに変わりはない。

この原油価格の低迷は、OPECプラスの減産合意に現れているように、主要産油国の経済に大きな影響を及ぼしている。また、原油生産第1位の米国では、原油生産の65%を占める非在来型のシェールオイル(=Tight-Oil)は、在来型の石油よりも生産コストが高く、すでに小さな会社の倒産も出始めている。また、減産による油田閉鎖による油田へのダメージも在来型より大きく、今後の米国内の原油生産には多くの懸念材料が存在することになる。

[乗用車販売への影響]

自動車産業への影響は、まず外出制限による生産工場閉鎖、減産による直接的な生産減、そして部品供給減による稼働減、さらに移動制限による自動車購入需要減少、販売店訪問減、販売店閉鎖など、上流から下流まで実際に影響が報告されている。欧米では、ほぼ1か月近い生産停止があり、生産にも大きな影響がある。図7に主要市場での乗用車販売への影響を前年同月比で示した。ロックダウン等の感染防止策実施の時期に対応して、乗用車販売も各地域で減少している。顧客が買い控えているというよりは、ロックダウンによる販売店閉鎖が大きく影響しているようである。中国市場では、すでに感染状況がピークを過ぎ収束ステージにあるのを反映して、乗用車販売は、大きく回復している。欧州、米国でも、経済活動が部分的に再開され、すでに底は打っており、ここ1-2か月以内には、回復の傾向が認められるようになると思われる。日本では、最も影響が遅く出ているようで、4-5月と連続減少傾向にある。一方、生産の方への影響を見ると、中国では販売とほぼ同じ傾向にあり、回復傾向にあるが、米国では、ほぼ1か月の工場閉鎖の影響が4月に出て、90%以上の大きな減産になっている。同様な大きな減産が欧州でも出ているようで、日本では、50%弱程度の減産にとどまっている。

以上、見てきたように、新型コロナのエネルギー消費や交通(人の移動)、さらには、自動車産業への影響は大きく、この状態がいつ好転して、従来通りに戻るのかは、全く読めない状況である。世界全体を考えれば、まだまだ影響は引き続き継続するであろうし、第2波の可能性も含めて、状況を注視していく必要がある。

- <参考文献>

- [1]

- Our World in Data:Coronavirus Source Data:https://ourworldindata.org/coronavirus-source-data

- [2]

- IEA(2020):Global Energy Review 2020

- [3]

- Official Aviation Guide:https://www.oag.com/coronavirus-airline-schedules-data

- [4]

- Rystad Energy: COVID-19 REPORT.

- [5]

- EIA(U.S. Energy Information Administration):https://www.eia.gov/todayinenergy/

- [6]

- Crude Oil WTI Futures Historical Data:https://www.investing.com/

- [7]

- EIA(U.S. Energy Information Administration):WTI crude oil futures price.