原発の電気は安いのか?(中編)

竹内 純子

国際環境経済研究所理事・主席研究員

(「環境管理」からの転載:2017年11月号)

前回「原発の電気は安いのか?(前編)」において、既設の減価償却が終わったような原子力発電が再稼働すれば圧倒的なコスト競争力を持つものの、モデルプラント方式で考える新規建設の場合においては、条件次第であることを述べた。現在のわが国にとっての原子力の意義は経済性だけではなく、むしろエネルギー安全保障・安定供給や環境性の意義が大きいのであるが、国民からすれば原子力技術を今後も利用するかどうかは「お値段」次第。火力発電は化石燃料価格の変動性(ボラティリティ)に大きく左右され、将来的には燃料価格高騰が懸念されている。加えて、今後炭素価格などの導入も議論される中で、原子力が経済性に優れる電気を供給して国民経済に貢献することが期待されるのは当然のことだ。しかしそれには、割引率を低く抑え、稼働率を高く維持することが強く求められる。例えば規制を合理化して建設を予定通りの期間で終えることや、定期検査の効率化と実効化を両立して安定的な稼働率を確保すること、資金調達コストを低減し得るよう信用力の補完策を講じるなど、条件を整える必要があるのだ。

制度設計次第でコストが変わることは原子力発電に限ったことではないが、資本集約率の高い原子力発電においては特に顕著となる。そのため、電力自由化を実施してなお原子力発電を維持しようとする米国や英国においては、政策的支援策が講じられているが、わが国においては、次期エネルギー基本計画でも原子力をどう扱うか見通しが立っていない。

震災後に策定された新規制基準に適合した発電所(再稼働)もようやく全国で5基注1)という現状において、わが国の原子力技術利用の将来を議論するのは時期尚早であるとの批判もあるだろう。しかし、原子力という技術のメリットを概念的に述べるのではなく、数字で議論しなければ国民も判断はできない。社会がある技術の利用をするか否かは、その技術の利用に伴って得られるメリットとデメリット(リスク)の比較衡量によるのであり、リスクをどこまで減じられるか、逆に利用しないことで生じるリスクは他で代替できないのかを徹底的に検討する必要がある。同時にどうすればその技術利用に伴って国民が享受するメリットを最大化しうるのかも検討せねばならない。原子力発電も含めて各電源のコストについては、これまでにもいくつかの試算が示されていたが、資金調達コストや稼働率などの変数がどの程度原子力のコストに影響を与えるのかについて定量的に十分語られて来たとはいいがたい。もちろん原子力については、バックエンド事業のようにコスト見通しが困難な事業もある。しかしできる限り定量的な評価を行った上で、メリットとデメリット(リスク)を比較考量し、今後もわが国が原子力技術を利用するのかどうか判断すべきであろう。

原子力過酷事故のテールリスクや原子力規制の厳格化などによって、かつてに比べ事業リスクが高まっているうえ、そもそも自由化されれば、電力会社の財務健全性が厳格に評価され、資金調達コストに反映されることになる。このままであれば日本で民間事業者による原子力の新設・リプレースが起こることは期待できないだろう。既存の原子力発電所の運転期間終了に伴って、着々と脱原発が進むに任せておけばよいのであればそれでよい。しかしそうではない場合に備えた頭の体操をしておきたいと思う。

原子力のプロジェクトファイナンスを考える

読者の皆さまにはご存知の通り、企業の資金調達には、企業の信用力に依拠して調達する方法(コーポレートファイナンス)と、特定されたプロジェクトを対象として、当該プロジェクトのキャッシュフローを主たる返済原資とする方法(プロジェクトファイナンス)がある。コーポレートファイナンスは会社の事業全体でリスクの平準化が可能であるため、一般的には低コストでの資金調達が可能であり、評価の仕方もシンプルだといえる。プロジェクトファイナンスはその特徴から、電力と資源開発(鉱物、LNG)等の分野で発展してきたとされるが注2)、原子力は単体の事業としてはリスクの評価がしきれないことなどから、世界でこれまで純粋な意味でのプロジェクトファイナンスで新設された原子力は例がないといわれている。

しかし本稿においては、原子力事業の経済性がどのような変数でどの程度影響を受けるのかを分析することが主眼であるので、原子力事業をプロジェクトファイナンスで実施した場合のキャッシュフロー分析を試みた。筆者が金融実務経験を有する友人の協力を得て作成した資金計画表は初歩的なものではあるが、設定した前提条件を変数として操作することで、事業リスクを可視化することができる。ベースケースに加えて三つのシナリオを描いてみる。

1.ベースケース

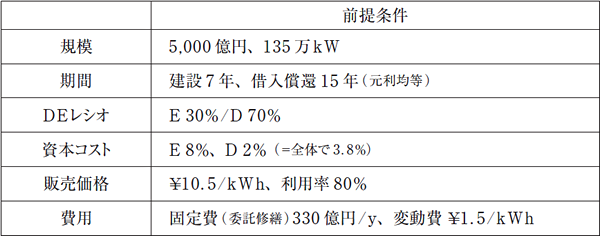

まず、ベースケースの試算の前提条件について述べる(表1参照)。

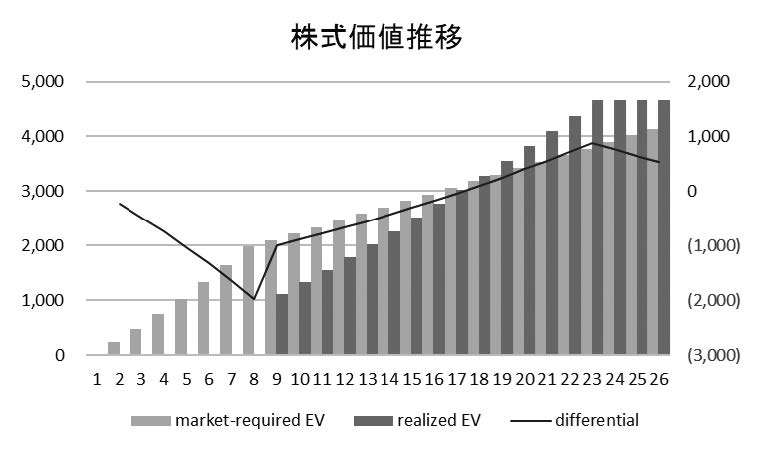

発電所の規模は135万kWの原子力発電所1基であり、建設費は5,000億円と仮定。建設期間は7年で、建設コストは7年間均等に支出されるものとする。借入償還期間は15年間で元利均等払いとした。なお、資金調達の妙は、融資(Debt)と出資(Equity)をどれほどの比率で配分するかにあり、この配分が変われば「投資リターンやキャッシュフローの厚みに大きな影響をもたらす」注3)とされる。資本コストが低いのは融資であるのでリスクが低い事業(例えば規制の下にある送配電事業や、現在の全量固定価格買取制度により導入が進む再生可能エネルギー事業等)については融資による資金調達をできる限り多くしてレバレッジを効かせるのが定石である。ここでは他のIPP案件などを参照して、Equity30%、Debt70%と置き、それぞれの資本コスト(利率)はEquityが8%、Debtが2%と設定した。運転開始後は1kWhの電気が10.5円で売りさばけることとし注4)、利用率は80%を確保できるものとした。また、原子力発電は設備の修繕費等が多くかかる。これまでに得たデータから、年間300~330億円程度かかると考え、尤度をみて330億円を年間当たりの必要な固定費として見込むこととした。また、変動費(燃料費)は1.5円/kWhと置いた。

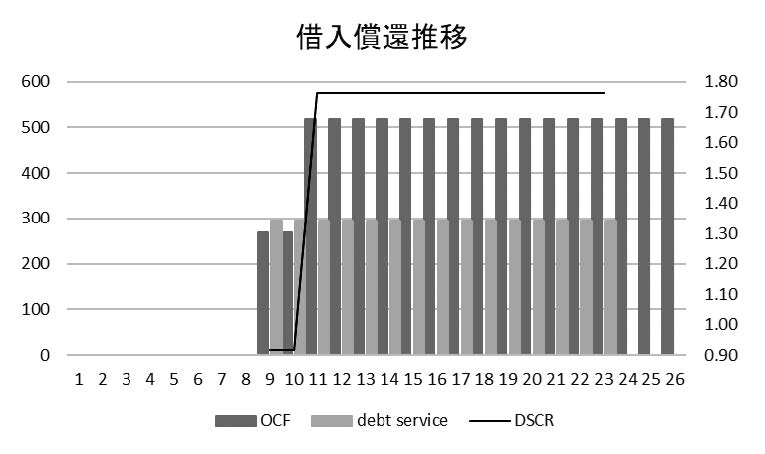

建設がきっちり7年で終わり、8年目から80%で稼働し、販売価格や燃料費等にぶれが生じなければ、このプロジェクトの株式価値の推移は下記の図1aの通りとなり、18年目(運転開始後11年)で8%のリターン回収が可能(濃い棒グラフに示す実現価値が薄い棒グラフで示すmarket-required EVを18年目で逆転)、その後も1,000億円弱のupsideが期待できる。図1bに示した借入償還についても、営業キャッシュフロー(濃い棒グラフ)が未払い負債(薄い棒グラフ)を安定的に上回り、平均DSCR注5)1.76と安定的返済が可能な事業であると判断される。

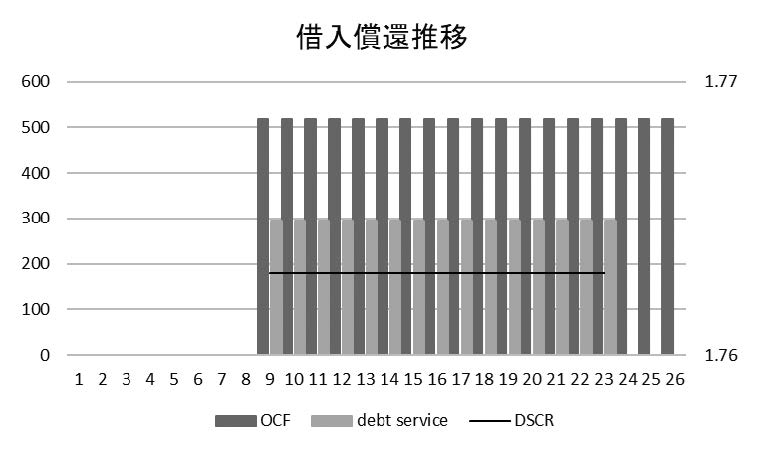

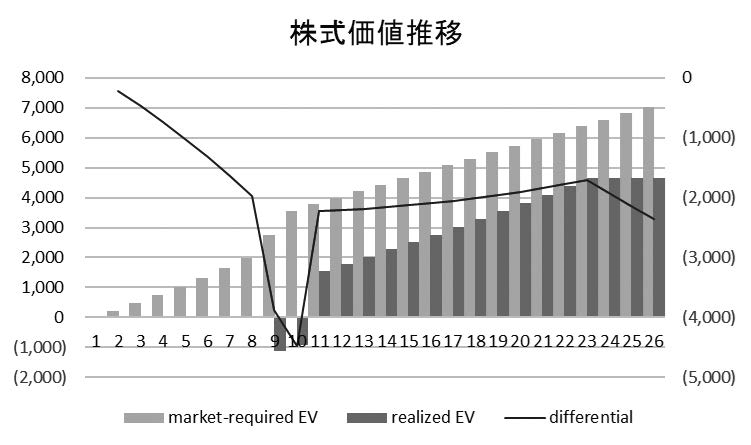

2.運開遅延ケース

次に、建設は7年で終了したものの運転開始が2年間遅れるというケースを想定してみよう。それ以外の条件はすべて先ほどのベースケースと同様である。このケースの場合は、建設の進展に伴う資金調達が最大化したところ、すなわち資本コストが最大化してしまったところで収入が入ってこないという事態に見舞われるので、そもそも借入の返済のために何らかの手だてを講じなければプロジェクトが破たんしてしまう。もちろん借入償還のタイミングをずらすことも可能ではあるが、手続きの煩雑さや信用力に与えるダメージを考えると現実的ではない。2年間、各600億円を追加出資することでしのぐことを想定に織り込まざるを得なかった。

その結果が図2aと2bである。出資は、期間を通じて8%のリターン実現は不可能であり、未達額2,000~4,000億円程度(図2aの薄い棒グラフで示すmarket-required EVと濃い棒グラフで示す実現価値の差が、9~10年目には最も沈み込んで約4,000億円になり、もっとも浅い23年目でも約2,000億円となっている)にも膨らむ。また、借入償還については運転開始が伸びてしまった2年間はDSCRが0.92と、営業キャッシュフローが未払い債務をわずかながら下回り、実質的にデフォルトとなってしまうことがわかる。2年の運転期間延長でこれほどのダメージがあるのであり、例えば電源開発株式会社が青森県に建設中の大間原子力発電所は総合進捗率37.6%(平成23年3月時点)、中国電力の島根原子力発電所3号機は93.6%(平成23年4月末時点)まで達しているが、それでも事業者が破たんしないのは、他に送配電事業など安定収入を可能にするプロジェクトを保有しているからに他ならない。

- 注1)

- 本稿執筆時点において、九州電力川内原子力発電所1、2 号機、四国電力伊方原子力発電所3 号機、関西電力高浜原子力発電所3、4 号機の計5基が新規制基準に合格し、再稼働している。但し、伊方3号機は10月3日より定期点検期間に入り、稼働停止中。

- 注2)

- プロジェクトファイナンスの実務─ プロジェクトの資金調達とリスク・コントロール、加賀隆一編著、社団法人 金融財政事情研究会、P38

- 注3)

- 同上、P133

- 注4)

- コスト試算では、原油価格$100/bblを前提に石炭・LNGの発電原価を¥12/kWh程度と試算。これよりも競争力のある価格という保守的な視点からみても一定の合理性があると考える。

- 注5)

- DSCRとは:Debt Service Coverage Ratioの略で、債務返済能力を表す指標の一つ。元利金返済前キャッシュフローを元利金返済額で除して求める。「IPPプロジェクトにおいては多くの場合1. 2 以上、製造業や資源開発プロジェクトにおいてはプロジェクトの種類によって異なるが、さらに高めの水準が求められる」(プロジェクトファイナンスの実務、P139)