大統領選と米国エネルギー政策への潜在的な影響(前編)

西村 郁夫

一般社団法人 海外電力調査会 調査第一部長

はじめに

スーパー・チューズディを終え、バイデン大統領対トランプ前大統領の選挙戦がはっきりと形になってきた。現時点までの世論調査を見るに支持は均衡しており、所謂スウィングステートでの勝敗が大きく影響する構図は前回の大統領選と変わらない。いずれが大統領選を制するのか予見を許さないが、本稿では大統領選後の米国エネルギー政策への潜在的な影響について分析を試みる。前編では再エネ、後編では天然ガスとLNGを取り上げる。

大統領選後の政策運営

大統領選では接戦が予想され、仮に上下両院が同一政党となっても、共和党、民主党いずれかが大きく過半を上回ることはないと推測される。特に上院でフィリバスター規則(3/5以上の賛同で討論終結、法案を会期内に決議)を行使できるだけの議席を確保することは容易には想像しがたい。大統領選後の政策運営では、顕在化している党派対立を考えると議会決議が必要な立法は困難と言え、政権として取れる手段は以下の二つに絞られる。

- (1)

- 一定要件を満たす財政関連法案について、上院過半数で決議が可能な予算調整措置(バイデン政権でもインフレ抑制法成立に同プロセスを利用)。

- (2)

- 大統領権限で実行可能な既存法の解釈の範囲での規制強化或いは緩和。

後者については、現在の保守系6名、リベラル系3名の米連邦最高裁判事の構成から保守的な判断傾向が継続すること、更にオバマ政権による大気浄化法に基づく発電所へのCO2排出規制の合法性を争点とした2022年6月の最高裁での「EPA対ウェストバージニア判決」で「行政府は主張する権限に対して議会による明確な授権をしなければならない」と結論づけられたことから(Major Questions Doctrineの適用)、経済的、政治的に重要性を持ち得る規制を行う場合、法解釈がその権限を逸脱していると見なされれば、最高裁によって否定される可能性があることに留意しておかなければならない。

原子力、その他のクリーンエネルギー技術の開発・促進は超党派アジェンダとなっていることから、大統領選後の米国エネルギー政策への影響を考える際に、重要な論点は再エネと、天然ガスの将来と言える。

債務上限問題とプロジェクトへの影響

再エネへの投資に対して、大きな税制優遇が得られる仕組み(タックスクレジット)は、これまでも一貫して取られてきた政策だが、短い期限と延長を繰り返し、都度、駆け込み需要と制度の空白期間の投資減衰(ブーム・バースト・サイクル)を経験してきた。これを改め、タックスクレジットを長期予見性をもって賦与することで、再エネ投資にドライバーを掛けたのがインフレ抑制法(IRA)である。政権変化の再エネ投資への潜在的な影響を占う上で参考とすべきは、2023年春の債務上限問題とこれに対する共和党のアプローチと考えられる。

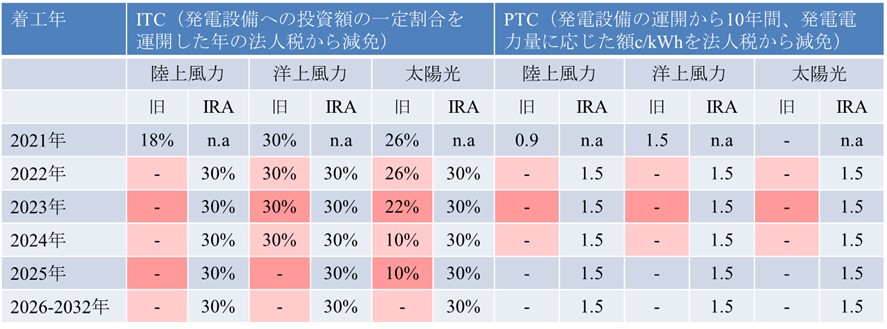

債務上限問題は、2023年6月に財政責任法(Fiscal Responsibility Act of 2023)が成立し、2024年末まで債務上限適用停止となったが、次期政権に残る争点であることに変わりはない。財政責任法成立までの過程で、共和党が主導し下院通過した法案(HR2811)では、IRAで賦与されたタックスクレジットを廃止、以前の形に戻すことを提唱、具体的には表1に示すIRA規定の投資タックスクレジット(ITC)、生産タックスクレジット(PTC)を旧制度にすることを求めている。これには、国内生産要件、エネルギー・コミュニティ-立地要件を満たした場合の割増、2025年以降の技術中立的な制度への移行の廃止も含まれ、プロジェクトの収益見通しに対し長期予見性を毀損(ブーム・バースト・サイクルへの回帰)するものとなっている。また、「先進的な製品の製造に関する税額控除」総枠の上積分の停止についても合わせて提唱され、進行しつつある太陽光関連部品などの米国内生産回帰にも影響する。

表1. 再エネのタックスクレジットに関わるIRA、旧制度の比較

※IRAについては雇用要件を満たした場合のタックスクレジットを掲載。国内生産要件、エネルギー・コミュニティー立地要件を満たす場合は、それぞれ10%の割増。また、2025年以降は技術中立的な制度に移行。2022年比でGHG排出量が25%相当となって以降は漸減、最終的に終了となる年次までは上記では記載せず。PTCはインフレ調整前の数字(インフレ反映後は2024年末までに着工したプロジェクトは2.6c/kWh)。

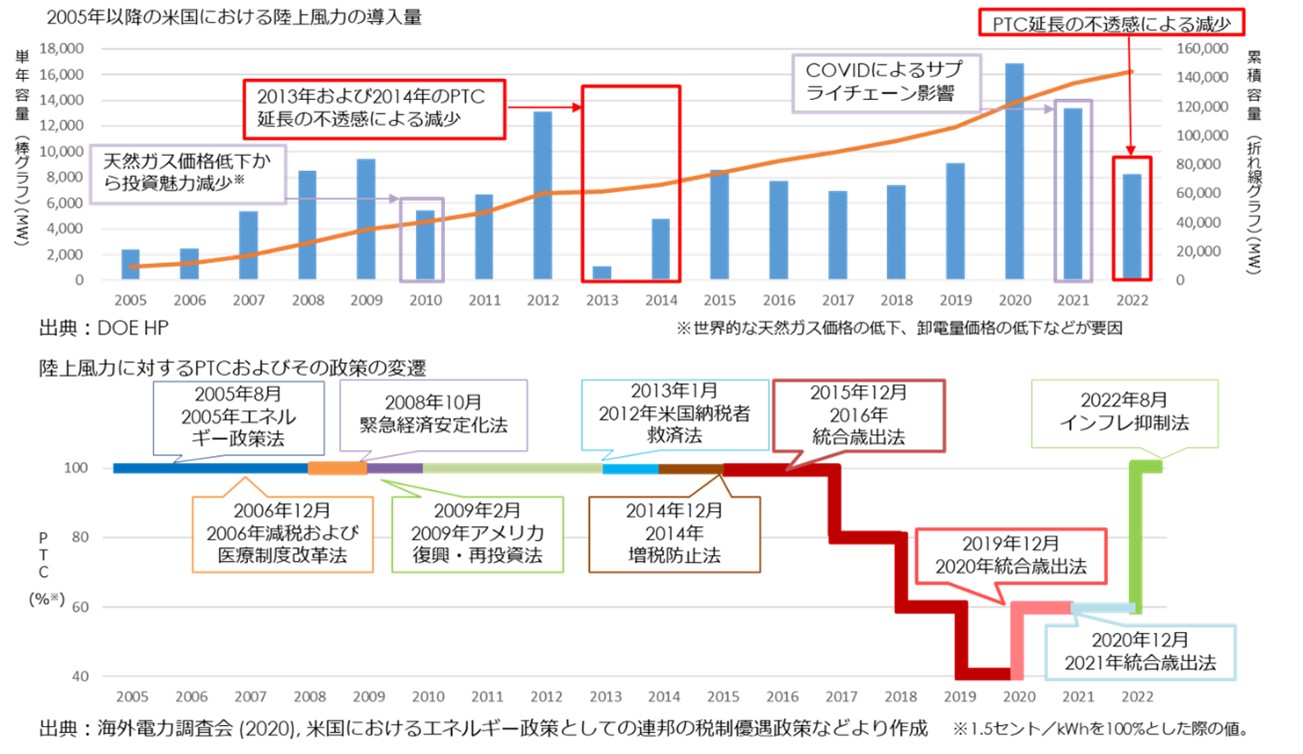

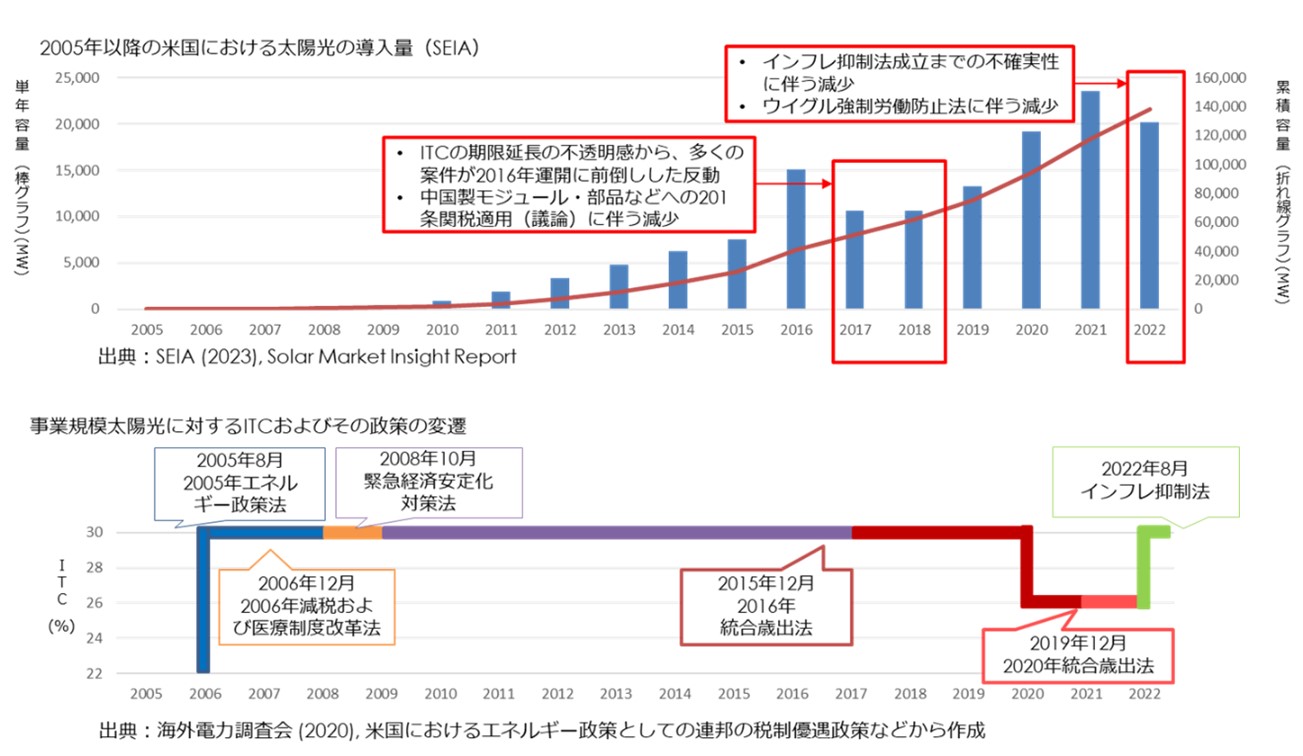

再エネのブーム・バースト・サイクル

これを念頭に陸上風力について、これまでのブーム・バースト・サイクルを改めて示したのが図1である。図1下図の色の境目でPTCの期限延長や発電電力量当たりの控除税額の改定が行われてきたが、政策変更の都度、導入量(図1上図の棒グラフ)が左右されてきたことが分かる。太陽光の場合、中国などからの輸入によるモジュールコストの低下や米中貿易摩擦を背景とした201条関税の適用、ウィグル強制労働防止法の影響など固有の要素もあるものの、大きな傾向は陸上風力と同様である(図2)。ここで言えることは、あまたの政策議論を経ながらもITC、PTCは継続しており、ブーム・バースト・サイクルを経験しつつも、陸上風力、太陽光共に累積設備容量を伸ばしてきたことである。各州のRPS制度をはじめ連邦政策とは次元の異なる要請も導入の推進力となっている。

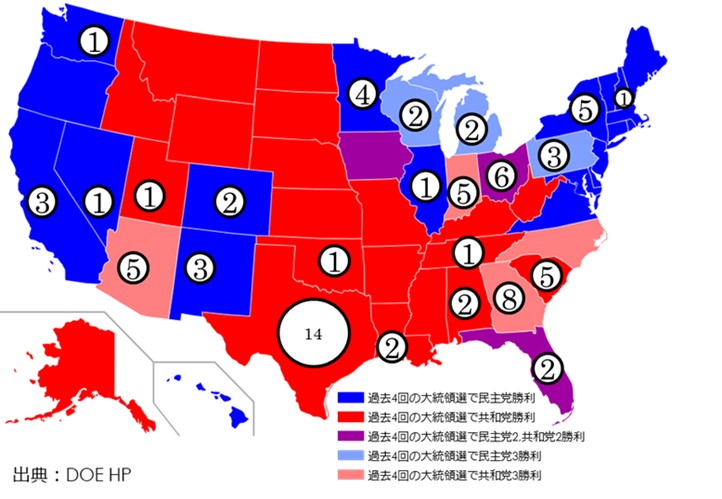

インフレ抑制法施行以降の再エネ関連設備投資と地域分布

図3は、インフレ抑制法施行以降の米国内外の企業による再エネ関連設備投資と地域分布を示したものである。ここでは先行する設備投資に絞って提示しているが、太陽光関連の投資(モジュール・部品)について見ても、共和党が優勢な所謂レッドステート、民主党が優勢なブルーステート問わずにプロジェクトが進展し、当該地域の経済・雇用への貢献が期待されていることが分かる。そのようなことから、仮に上下両院を共和党が制した場合でも、予算削減を理由にインフレ抑制法に基づくタックス・インセンティブを減じる動きは容易には取りづらい。HR2811は、当時の債務上限問題を巡る政治交渉材料の色彩が濃く、大統領選後共和党が政権与党となった時に同様の法案が持ち出されるかどうかは予見できないが、政権変化の潜在的影響のボトムラインとして捉えておくべきである。

おわりに

前編では大統領選後の政策運営とこれに伴う再エネ・プロジェクトへの潜在的な影響について述べた。後編では天然ガスとLNGに焦点を当てた分析を試みる。