ウクライナ情勢と原油価格、そして、脱炭素(前編)

原油価格高騰の真の理由

橋爪 𠮷博

日本エネルギー経済研究所 石油情報センター

はじめに

最近の100ドルを超える原油価格の高騰の原因として、ウクライナ紛争が指摘される。確かに、本年2月以降の原油価格の上昇・高止まりの主な原因は、ウクライナ紛争による供給不安、特に、対ロシア経済制裁によるロシア産石油の供給減少懸念にあることは間違いない。しかし、それ以前に、原油価格は、2020年後半以降一貫して上昇しており、本年年明けには80ドル水準に達していたことが指摘できる。

本稿では、ウクライナ情勢が原油価格に与えた影響よりも、むしろ、過去の経緯を振り返りつつ、三大産油国、米国・ロシア・サウジの動向を中心に、原油価格の上昇要因・背景(以上、前編)、原油価格とウクライナ情勢の関係、さらに、最近の脱炭素、カーボンニュートラルの動きとの関係をについて、前編と後編に2回に分けて、検討してみたい。

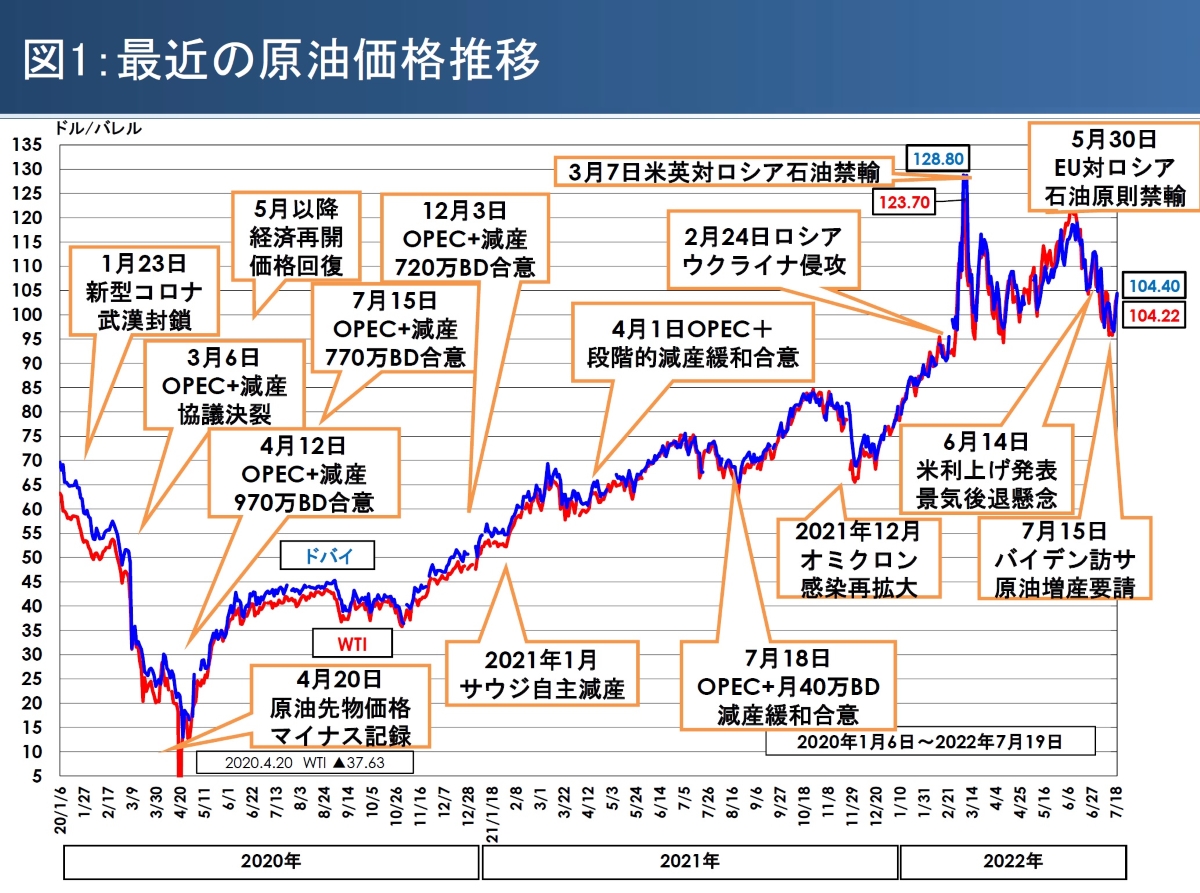

1.最近の原油価格

新型コロナの世界的な感染拡大による経済活動の停滞で、石油需要が減少、さらに、石油輸出国機構(OPEC、13ヵ国)とロシア等非加盟主要産油国(10ヵ国)からなる「OPECプラス」の減産協議の一時決裂もあり、2020年4月20日、WTI原油先物価格は、前代未聞のマイナス37ドルを記録した。同22日には、中東ドバイ原油(東京)も、13ドルの近年の最低価格を付けた。その後、コロナからの経済回復、OPECプラスによる協調減産により、2020年下期以降、2021年を通じて、感染再拡大の時期の一時的な低下・停滞はあったものの、原油価格は順調に回復、上昇基調をたどった。

なお、2022年6月下旬から7月上旬現在、欧米先進国の金利引き上げの動きによる景気後退懸念で100ドルを割る日もあり、ウクライナ侵攻(2月24日)以前の水準に戻ったとの見方もあるが、先行きは不透明というしかない。

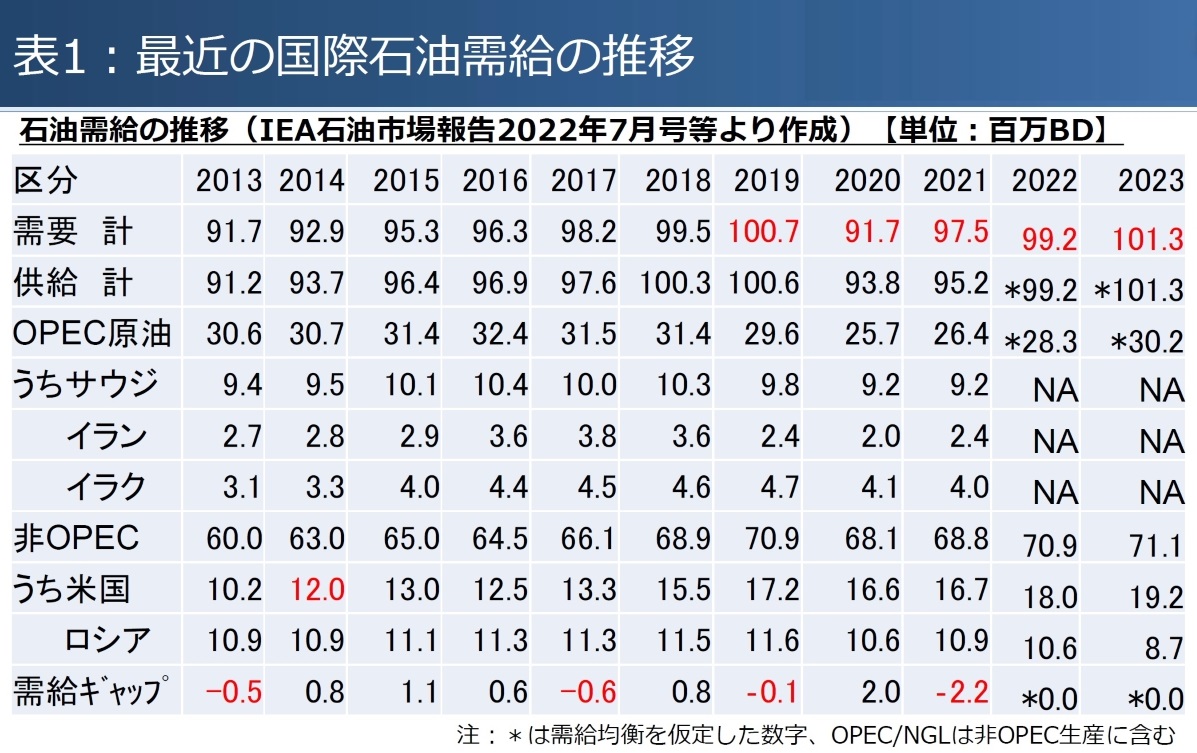

IEA石油市場報告(2022年7月)によれば、2020年通年では、世界の石油需要は前年比900万バレル/日(BD)減(同8.9%減)の9170万BD、5月以降のOPECプラスの史上最大規模の減産(970万BD)、さらに、原油価格低下に伴うコスト割れによる生産停止による減産はあったものの、石油供給は同680万BD減の9380万BDと、需給バランスは200万BDの供給超過にあった。これに対して、2021年通年の、需要は同580万BD増の9750万BDと回復したが、供給は同140万BD増の9520万BDと増産は遅れ気味に推移、需給バランスは220万BDの供給不足が起こっている。

2.産油国の増産遅延

原油価格上昇の理由として、ウィズコロナの経済回復に伴う需要増加は、当然のこととして、供給不足の原因である産油国の増産遅延が問題である。

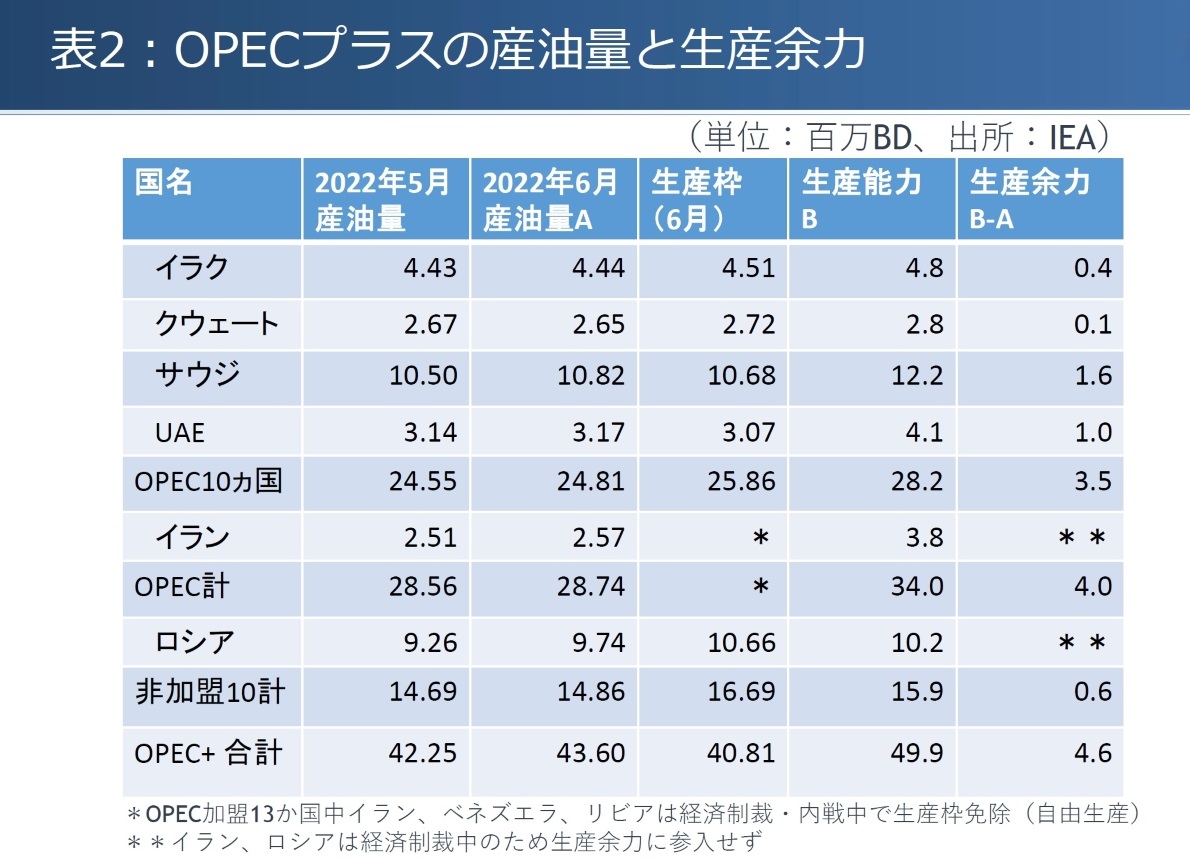

OPECプラスは、経済回復に対応して、2020年8月以降、段階的な減産緩和(増産)に転じ、さらに、2021年8月以降は、月間40万BDずつの増産を実施してきたが、各国とも、原油価格維持の観点から、増産には慎重姿勢で、需要増加に比して増産幅が小さい。しかも、各国とも、生産余力の欠如で、昨年秋以降は、減産緩和に伴う許容生産量(生産枠)に実生産量は達しておらす、最近では、生産枠増加分の半分程度の増産に止まっている。確かに、減産後の生産能力維持・生産回復にはコストと手間がかかるが、従来は、比較的短期間で、産油国の生産回復は行われてきた。

また、OPECプラスの中で、比較的大きな生産余力を有するサウジアラビア(約160万BD、2022年6月時点)とアラブ首長国連合(UAE、約100万BD、同)も、許容産油量(生産枠)を上回る増産に動く気配はない。従来であれば、両国は、石油安定供給の観点から、需給ひっ迫が発生し原油価格が急騰する場合には、消費国の需要減少や代替エネルギー開発(石油離れ)を防止し、石油収入の長期的極大化を図るため、OPEC各国に増産を働きかけるとともに、自ら増産し、石油供給と原油価格の安定に取り組むのが通常であった。特に、1979年のイラン革命によるイラン出荷停止時(第2次石油危機)や1990年のイラクのクウェート侵攻に伴う経済制裁の両国の石油禁輸時(湾岸危機)のサウジ・UAE両国による緊急増産は有名である。しかし、このように、最近の動きは、産油国が、安定供給志向から原油高価格志向に石油政策を変更したとしか考えられない行動が続いている。

産油国の政策変更としては、サウジが、OPECプラスベースの減産とは別に、2021年1月から自主減産100万BDを行ったことも、驚きであった。1980年代前半、第2次石油危機後の石油需給緩和期に原油価格維持のため、OPEC最大産油国であるサウジは単独減産を行い(スイングプロデューサー)、財政危機に陥ったことがあった。この反省に基づき、1985年、市場シェア奪回宣言を行い、それ以来、単独減産は拒否、減産はOPECベースの負担の分担による減産しか認めないとの政策変更を行った。その意味で、2021年の単独減産は35年ぶりの政策転換といえるものである。

3.OPECプラスの本質

本年2月24日のロシアのウクライナ軍事侵攻以降は、サウジ・UAE両国によるOPECプラス(サウジ・ロシアが共同議長)の協調国であるロシアに対する配慮も注目される。増産しないのは、増産すれば、経済制裁によるロシア産原油の代替供給先となること、原油価格下落でロシアの戦費調達を阻害することから、ロシアに対して、友好的ではないからである。さらに、侵攻直後の対ロシア非難決議案にも、サウジはC20外相会議で、UAEは国連安保理で、それぞれ棄権している。

また、2016年末、OPECプラスが2017年年初からの協調減産を決めた際、英フィナンシャルタイムズ(FT)紙は主導国であるサウジとロシアによる「石油同盟」の成立と評した。今や、サウジの実質的な同盟国は、米国ではなく、むしろ、ロシアだと考えた方が良いかもしれない。

OPECプラスは、米国のシェールオイルの増産によって、2014年夏の100ドル水準から2015年春の50ドル水準への原油価格暴落後の価格低迷期に、OPECの盟主サウジと非加盟主要産油国リーダーロシアが中心になって、財政収入低迷に悩む産油各国が、協調して生産調整にあたる枠組みとして成立した。それは、2014年に世界の最大産油国になった米国に対抗するためのロシアとサウジの産油国2位、3位連合でもあり、石油市場においては、米国は、サウジとロシアのライバルである。

石油(産業)は、典型的な装置産業で供給圧力がかかりやすく、必需品であるために価格弾力性はゼロに近い、需給バランスを崩すと、価格は暴騰・暴落を繰り返す。そのため、国際原油市場では、価格安定のためには、需給調整を担う主体が必要不可欠となる。世界の原油市場に占めるOPECのシェアは約35%に止まるが、OPECプラスのそれは50%を超える。したがって、生産調整を行う場合、その効果は従来のOPECよりOPECプラスの方がはるかに大きいし、OPEC加盟各国にとっては、減産を行う際の負担は小さくて済む。

4.産油国の政策転換

従来、国際石油市場には、「OPECサイクル」と呼ばれてきた現象があった。すなわち、OPEC加盟国は、原油価格が低下すると、財政収入確保の観点から、原油価格回復を目指して、減産(生産調整)に取り組むが、原油価格が回復・上昇すると、各国とも、増収を目指し、協定違反の増産に走り、再び原油価格が低下する。この「OPECサイクル」を数年周期で繰り返すのが、通常のパターンであった。しかし、今回は、原油価格が100ドルを超えても、違反増産(チーティング)に走る国は出てこない。

このような産油国の政策変更や行動パターン変化の理由は、やはり、状況変化、すなわち、世界的な脱炭素、カーボンニュートラルに対する産油国の対応であると考えざるを得ない。資源枯渇の懸念より、むしろ、超長期の石油収入極大化を目指して来た産油国にとって、脱炭素社会、ネットゼロは、事実上、石油収入の途絶、石油資源の座礁資産化(無価値化)、すなわち、従来の国家戦略の破綻を意味する。したがって、途上国需要が増加し、需要面でのオイルピークが到来するまで間に、稼げるだけ稼いでおく、可能な限り、原油を高値で売り抜いておくとの政策転換があったものと考えるのが自然であろう。

国際的に、化石燃料プロジェクトへの投融資の停止が叫ばれている中で、あえて、増産投資を行い、増産余力を持つような国際石油会社や産油国国営石油会社はまれである。エネルギー安全保障のために設立された国際エネルギー機関(IEA)までが、2021年の新規化石燃料プロジェクトへの投資停止を提言(2021年5月、ネットゼロロードマップ)しているのは、供給減少や価格高騰を招き、エネルギー安全保障を無視しているものと言わざるを得ない。従来から拙速な気候政策や脱炭素化は、安定供給を阻害するとの警告は、関係各方面から出ていた。このように、 原油価格高騰の背景には、ウクライナ情勢以前に、需給ひっ迫が生じており、その背景には脱炭素やカーボンニュートラルの動きが大きく影響しているものと言える。

5.米国のシェールオイルと大統領サウジ訪問

増産遅延は、OPECプラスの産油国だけではない。米国のシェールオイルの生産回復も遅れ気味である。IEAによれば、米国の産油量は、コロナ禍前の2019年1720万BDで、パンデミックの2020年1660万BDに減少、2021年は1670万BDで微増、2022年には1800万BDに回復、2023年は1920万BDに達すると見られている。米国の場合、生産コストの高さから見て、原油価格の暴落で生産が止まり、回復で生産が再開されるのは、ほとんどがシェールオイルであると考えられる。増産遅延の原因としては、バイデン政権の環境政策に基づく規制、ESG投資の考え方によるシェールオイルへの米国金融機関・関係者の慎重な投融資姿勢にあると言われている。

米国では、ガソリン価格は、自動車に依存せざるを得ない低所得階層にとって、ガロン当たり3ドルが負担の限界と言われて来たが、最近では5ドルを超えた。今秋、中間選挙を控えたバイデン大統領にとっては、国民的不満を抑えるためには、何としても、原油価格を低下させたいところであろう。そのため、繰り返し、OPEC産油国に対し増産を要請しているが、現時点では、無視され続けている。

原油価格抑制を目指すなら、2014年秋以降の暴落時のように、米国内のシェールオイルの増産を図り、国際石油市場に需給緩和状態を作るのが、最も早く、確実な手段であろう。バイデン政権は、国内石油会社にも増産要請しているが、環境保護や気候政策が民主党の看板政策である以上、表立った規制緩和はできない。

7月15日のサウジ訪問で、バイデン大統領は、増産要請を行ったが、サウジにとってみれば、埋蔵資源の座礁資産化を招くような気候政策を推進している米国から、増産を要求されても、簡単には受け入れる訳には行かない。バイデン大統領は、気候政策が原因である原油価格高騰を産油国に責任転嫁しているように見える。その意味で、選挙対策上、何度空振りに終わったとしても、産油国に増産要請を続けること自体に意味があるのであろう。産油国批判は、「グリーンインフレ」の最たるものである原油価格高騰の真の理由のカモフラージュとしか思えない。

6.サウジの同盟関係のねじれ

しかも、サウジと米国の二国間関係は、過去、最悪の状況にある。確かに、両国は伝統的同盟国であり、サウジにとって、イランの脅威という安全保障上の見地から、米国の軍事的保護が、今後とも必要不可欠であることは、間違いない。

しかし、9.11同時多発テロの実行犯の国籍やその資金源をめぐって、米国世論はサウジに批判的だし、ジャーナリスト殺害や女性の人権問題でも批判的である。さらに、サウジは、2003年のイラク戦争時、米国のサウジ国内基地使用を拒否し、その後、米軍はサウジから撤退した。また、イラク戦争以降、「アラブの春」の対応を含めて、米国による中東政策の失策の連続で、結果的に、イラン勢力の拡大・伸長を許し、イラン勢力によるサウジ包囲網「シーア派の三日月」を形成させ、サウジの安全保障環境を悪化させてしまった。加えて、米国は、シェール革命で最大産油国化(2014年)し、エネルギー自立で中東原油の重要性は低下、中東における軍事的介入を撤退させた。さらには、オバマ元大統領は、サウジ等の反対を無視して、将来のイラン核開発・核武装の余地を認める内容の核合意を成立させた。現在、バイデン大統領は核合意再建の交渉中である。

このように、米国とサウジの間には、大きな溝・ズレがあり、問題は人権問題や両国指導者間の相性の問題に矮小化すべきではない。今後の米国とサウジの同盟関係は微妙であり、むしろ、ロシアとサウジの「石油同盟」の深化が想定される状況である。ただ、対イラン関係があるために、サウジには、米国とロシアとの間で、同盟関係・友好関係にねじれが生じているように思われる。また、サウジにしてみれば、プーチン大統領の訪問に見られるように、ロシアとイランの接近も、気になるところであろう。サウジには、過去何度も発動した「増産カード」(生産余力活用による需給緩和招来、原油価格暴落のシナリオ)があることから、ロシアもイランへの過度の接近は避け、サウジとの等距離姿勢を取るであろう。

※ 評価・意見に及ぶ部分は、全て個人的見解である。

次回:「ウクライナ情勢と原油価格、そして、脱炭素(後編)」へ続く