ESG投資を動かすのは市場の力

世界最大の資産運用会社が石炭から撤退

山本 隆三

国際環境経済研究所所長、常葉大学名誉教授

(「月刊ビジネスアイ エネコ」2020年3月号からの転載)

年明け早々、大きなニュースが世界の金融機関や機関投資家の間を駆け巡った。7.4兆ドル(約800兆円)を運用する世界最大の資産運用会社、米ブラックロックが石炭関連企業への投資を中止すると発表したのだ。

化石燃料の中で二酸化炭素(CO2)排出量がもっとも多い石炭については、ESG投資の観点から、機関投資家や国際金融機関を中心に投融資対象から外す動きが続いている。世界最大の資産運用会社も、石炭は持続可能な発展に寄与しないと判断し、投資対象から外さざるを得なかったようだ。

ただ、この決断は、気候変動問題だけが背景になっているわけではない。米国と欧州連合(EU)を中心に石炭需要が落ち込んで、石炭会社が低収益企業になり、株価も大きく低迷している。このことが投資を中止する大きな理由の1つだろう。中国に次ぐ石炭生産国の米国では、大手石炭会社の破綻もあり、石炭は儲からない産業の典型になってしまった。

気候変動対策を進める欧州はともかく、なぜ米国の石炭需要は落ち込んでいるか。トランプ米大統領は2016年の大統領選で、ラストベルト(さびついた工業地帯)と呼ばれるペンシルベニア州やオハイオ州などを民主党から奪還して勝利し、石炭会社・労働者の支援もこの逆転劇に貢献した。

トランプ氏は大統領就任後、環境規制の緩和、連邦政府鉱区の解放などの石炭産業支援策を相次いで打ち出したが、石炭需要は大きく低迷し、石炭会社の不振は続いている。シェール革命により価格が下がった天然ガスとの競争に敗れ、米国で石炭火力発電所の閉鎖が続いているためだ。市場の力の前では、大統領の政策支援も功を奏さなかった。

ブラックロックの動きの背景には、市場の力に敗れた石炭会社の株価低迷があると言える。

多くの機関投資家、資産運用会社が石炭への投資中止に追従すると、石炭産業は資金不足に陥り、結果として石炭生産が減少することになる。

そうなると、困るのは東南アジアを中心とした多くの途上国だ。石炭は化石燃料の中でもっとも価格競争力があり、今でも世界の発電量の約4割を担っている。途上国の旺盛な電力需要増に応えるため、石炭火力の建設計画が多くある。しかし発電所はできたものの、燃料がないということになると、途上国は持続可能な発展以前に無電化の時代に逆戻りしかねない。低迷する石炭関連株価を背景にしたサステイナブル投資の判断は正しいのだろうか。

ESG重視の投資判断

英国のNPOシェアアクションは2019年11月、世界の大手資産運用会社が株主総会で気候変動問題に関する議決にどう対応しているか調査し、発表した。65社の投票結果を調査した結果、気候変動問題への対応を支持した上位5社はスイスのUBSアセットマネジメント(賛成率90.2%)など欧州の資産運用会社が占めたのに対し、下位10社はすべて米国が占めた。

資産運用額世界1位のブラックロックは賛成率6.7%でワースト3位、同2位のバンガード・アセット・マネジメントはワースト4位、同3位のステート・ストリート・グローバル・アドバイザーはワースト9位だった。米国の資産運用会社は気候変動問題への取り組みが鈍いとして、環境NGOから非難されることが増えていた中、ブラックロックは持続可能な投資を行うと声明を出した。

ブラックロックのラリー・フィンク会長兼CEOは2020年1月、各社のCEO宛てに資産運用の受託者あるいはアドバイザーとして、次のような声明を発表した。

「気候変動は長期的視点から企業に対する決定的な要因になってきたが、このリスクに対する市場の反応は鈍かった。しかし、意識は急速に変わりつつあり、我々は金融の基本的な再構築の瀬戸際にいる」「燃料用一般炭への支援を終わりにして、化石燃料への投資審査をより厳しくし、持続可能性を中心とする投資手法への再設計を行う。その結果、持続可能性に関するリスクが高いと判断した投資から撤退する」

気候リスクは投資リスクであるとして、売り上げの25%以上を一般炭生産に依存している企業から投資を引き揚げるとした。

こうした決定には批判もある。世界最大の一般炭貿易会社グレンコアや大手資源会社BHPビリトンは、売り上げに占める一般炭の比率が25%に達していないとして対象外だ。さらに、一般炭使用量が多い企業も対象になっておらず、抜け道があるとの指摘もある。しかし、年産が1.5億ショートトンで米石炭最大手となっているピーボディエナジー、同1億トンのアーチコールなどは引き揚げ対象になっている。

低迷する米石炭産業

石炭生産量で米国4位のマリーエナジーの創業者、ボブ・マリー氏はエネルギー企業の経営者らしく共和党支持だ。ニューヨークタイムズ紙によると、トランプ大統領の石炭関連政策は、マリー氏が原案を作成したとされる。石炭関連の大統領令の署名式には、同社の炭鉱労働者が立ち会うこともあった。大統領の石炭支援策にもかかわらず、同社は2019年10月、会社更生法の申請に追い込まれた。

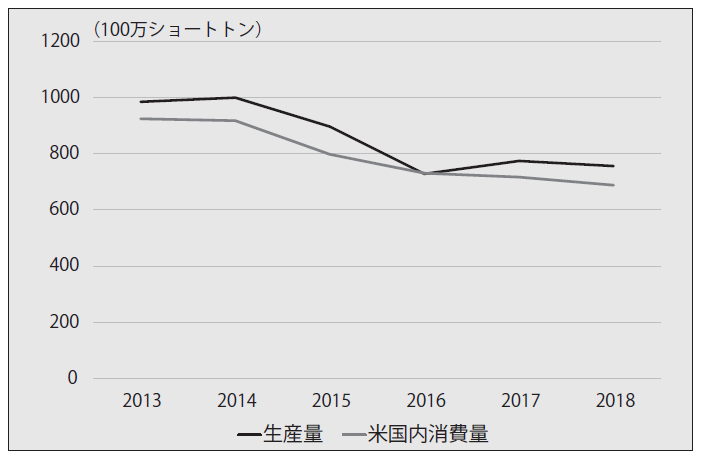

2000年代後半からのシェール革命により、競争力のある天然ガス生産が商業ベースでスタートした。これが、米国の石炭需要の9割以上を占める石炭火力向け需要を奪った。米国の発電量に占める石炭火力の比率は、シェール革命前の約5割から3割まで落ち込み、天然ガス火力にシェア1位の座を奪われた。米国で2014年に10億ショートトンを超えていた石炭生産量は、2018年に7億5600万トンまで落ち込んだ。2019年第3四半期まで前年同期比5%減で推移しており、生産減に歯止めがかからない状況だ(図1)。

石炭会社の破綻も続いており、石炭関連の株価指標であるダウ・ジョーンズの石炭インデックスも下落が続いている。2011年に450ドルを超えていたが、大手石炭会社の破綻が相次いだ2016年には12ドル台に落ち込んだ。その後、いったん80ドル台に戻したが、2020年1月下旬には13ドル台まで下落している。投資対象としての魅力はなく、資産運用会社が投資引き揚げ対象にするのも理解できる。

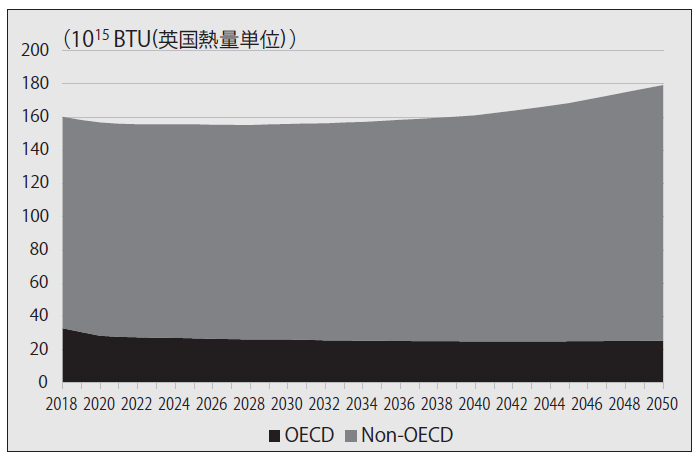

一方、米エネルギー省は世界の石炭消費量について、いったん落ち込むものの、インド、東南アジアを中心に上昇し、2050年には2018年を8%程度上回ると予測している(図2)。

経済発展のため石炭を必要とする新興国は、石炭を手当てできるのだろうか。石炭を必要とする新興国の持続可能な発展をどう実現するのか考えるのも、先進国の金融機関の責任ではないだろうか。