OPEC・非OPECの増産見送り

サウジの価格政策変更か?

橋爪 𠮷博

日本エネルギー経済研究所 石油情報センター

(「月刊ビジネスアイ エネコ」2018年11月号からの転載)

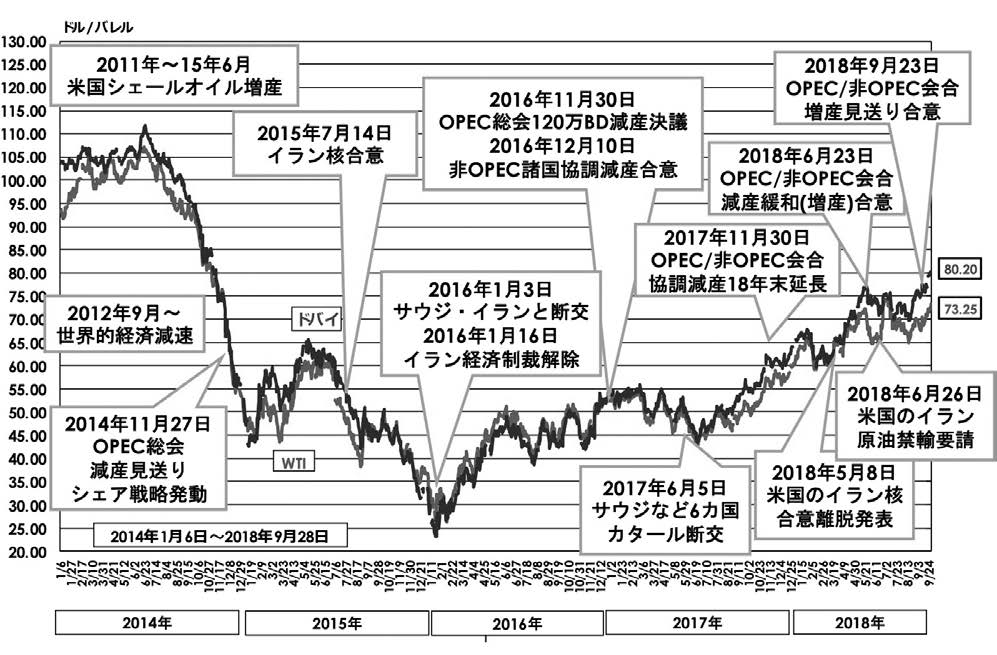

国が対イラン経済制裁(同国産原油の禁輸など)を再開したことに伴って原油の供給懸念が頭をもたげ、原油価格は高止まりを続けている。そうしたなか、石油輸出国機構(OPEC)と非加盟主要産油国の合同閣僚級監視委員会(JMMC)が9月23日開かれ、増産は見送られた。これを受けて今後の原油需給のひっ迫感が高まり、10月1日の米WTI原油先物価格は1バレル=75.30ドルと3年10カ月ぶりの高値を記録した。

本稿では、サウジアラビアの動向を中心に、6月22日のOPEC総会以降の状況を振り返り、今回の増産見送りと、同月23日にOPECと非加盟主要産油国が合意した協調減産の緩和(実質的な増産)との背景の相違点を検討してみたい。また、今年末で期限を迎える協調減産合意の行方も考察してみたい。

6月の減産緩和合意

OPEC・非加盟主要産油国は6月23日の合同閣僚級会合で、2017年1月から実施してきた180万バレル/日(BD)規模の協調減産について、5月時点で147%の過剰達成状態にあるとして、当初の減産合意の水準(180万BD)まで減産規模を圧縮することで合意した。超過達成分は180万BDの47%(約90万BD)で、この分を実質的に増産することになった。

当時、史上最高レベルに達していた先進国の石油在庫が適正水準まで減少するなか、ベネズエラやリビアからの原油供給の減少、米国の対イラン経済制裁やシリア内戦の激化など地政学リスクの高まりを受けて、原油価格は上昇傾向にあった。実質的な増産に転じたことで、油価上昇も一段落すると思われた。

ところが石油市場は、協調減産緩和は明確さを欠き、緩和規模も想定より小さいと受け止めた。WTI原油先物価格は、合同閣僚級会合直前の60ドル台半ばの水準から70ドル台に上昇した(図)。

その後、6月26日には、対イラン経済制裁を再開した米国が各国政府に対し、11月4日以降のイラン産原油の禁輸を要請したことが明らかになった。これにより原油供給への懸念が拡大し、原油価格は70ドル台前半の水準が続いた。7月下旬以降は、60ドル台後半で推移している。

トランプ大統領のツイート

原油価格の形成を複雑にしている要因として、トランプ米大統領のツイッターを指摘する声もある。中間選挙(11月7日)を控えた同大統領は、選挙民に不評なガソリン価格の上昇を懸念してか、石油市場にツイッターで口先介入を行っている。

クルマ社会の米国では、ガソリン価格が1ガロン(3.74ℓ)=3ドルを超えるとガソリン需要が減るといわれ、トランプ支持層の地方の白人労働者階級の家計には大きな負担となる。

10月8日時点の米国のガソリン平均価格(米国エネルギー情報局調べ)は2.9ドル台と、3ドル目前の水準にある。

トランプ大統領のツイッターは有権者へのパフォーマンスにすぎないが、原油先物市場では材料視されてしまう。

トランプ大統領は4月下旬と6月中旬、OPECが原油価格を釣り上げていると批判していた。そして6月30日には、同大統領がサウジのサルマン国王に電話し、最大200万BDの増産を要請、国王もこれを承諾したと情報発信した。ホワイトハウスは翌日、発信内容を否定し、サウジ国営通信も、サウジは必要があれば増産するとの同国エネルギー省のコメントを報じた。同大統領は9月にもOPECに増産を求めるツイートを発信している。

トランプ大統領の対イラン経済制裁やツイートなどについて、アラブ首長国連邦(UAE)の国務大臣は「ワシントン・プレミアム」と揶揄し、プーチン露大統領は「ドナルド、原油価格値上がりの犯人を見つけたければ、鏡を見ればよい」と発言した。

今回の増産見送り

OPECと非加盟主要産油国は9月23日、アルジェリアの首都アルジェで、第10回合同閣僚級監視委員会(監視委)を開催した。監視委には、共同議長国であるサウジとロシアをはじめとする主要産油国が出席したものの、注目されたイランは欠席した。

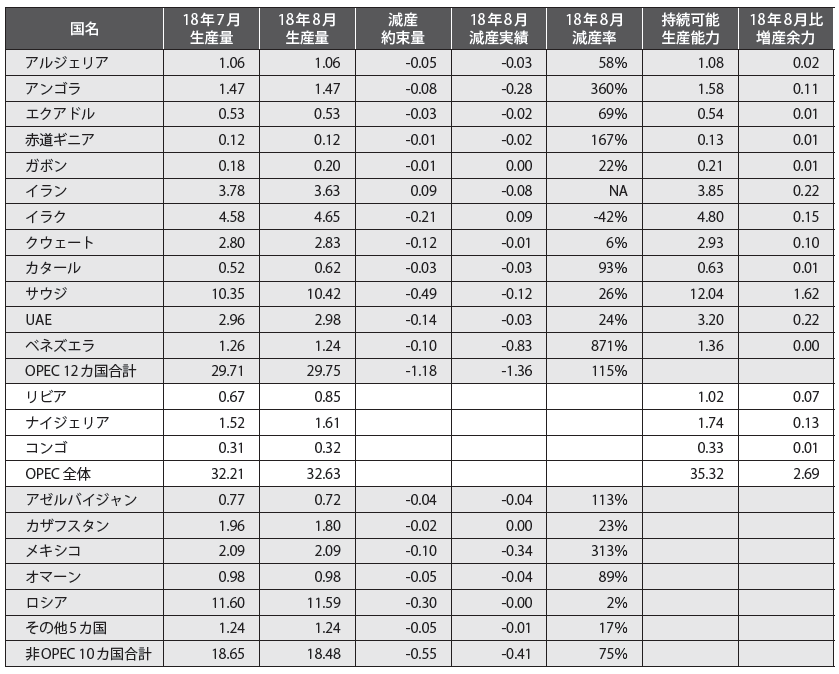

監視委は、下部機関の合同専門家委員会(JTC)が作成した月例報告をレビューするとともに、石油市場の短期動向と2019年の見通しについて検討を行った。その結果、石油市場に不確実性が生まれつつあるものの、全体として健全な需給均衡の状況にあるとして、監視委は満足の意を表明した。また、協調減産の超過達成率についても、7月109%、8月129%と5月時点(147%)より減っており、各国に対し、石油需要を満たすための余剰生産能力の活用を要請した(表1)。

会合終了後、共同議長でサウジエネルギー相のファリハ氏が、記者団に「原油価格に影響を与えたくない。原油は市場に適正に供給されている」と語った。

イラン産原油の供給懸念などを受けて、今回の監視委では増産を勧告するのではないかとの観測も一部にあったが、「原油は市場に適正に供給されている」として、増産は見送られた。

次回の監視委は11月11日、アラブ首長国連邦(UAE)のアブダビで開催される。監視委は通常、月例で行われているが、イランへの経済制裁が始まる11月4日、それと米国の中間選挙が行われる同月7日の状況を見極めたうえで開催し、12月3日のOPEC総会、翌4日の合同閣僚級会合に向けた議論を行うということであろう。

サウジの対応の変化

サウジは従来、石油市場の安定を重視する政策を志向し、原油価格がオーバーシュートした(行きすぎた)場合は、自らの増産やOPEC生産協定の緩和などを通じて価格高騰に歯止めをかける役割を果たしてきた。

原油価格の上昇は、需要の減少を招く。特に近年は、自動車の電動化に向けた動きが加速するなど、先進国で脱炭素化の流れが鮮明化しており、油価高騰は石油離れを加速させかねない。また、原油価格が上昇すればするほど、OPECのライバルである米国のシェールオイルの増産が活発化し、OPECなどの在来型原油のシェアが奪われることになる。

6月に協調減産の緩和を決めた際も、サウジは、ドバイ原油が75ドル、WTI先物が70ドル水準に近づいた段階で、増産に向けた根回しに積極的に動いた。サウジのファリハ・エネルギー相は、ロシアのノバク・エネルギー相や主要国の担当相と頻繁に生産量を増やす方向で調整を行った。特に、6月のOPEC総会前日の段階で協調減産の緩和に反対するとみられていたイランのザンガネ石油相とは、総会当日の午前中、総会の開会時刻を遅らせてまで一対一のひざ詰め談判を行い、減産目標超過分の増産について、承諾を取りつけた。

ところが、9月の監視委では、そうした形跡がまったく見られなかった。今回の会合は合同閣僚級監視委であり、増産の決定権限はない。しかし、OPEC総会や合同閣僚級会合に勧告する権限はあり、臨時総会の開催要請を行うこともできる。にもかかわらず、現状を容認した。

サウジの政策変更?

サウジの対応が変化した背景には何があったのか。

もしかしたら、サウジ国営石油会社サウジアラムコの新規株式公開(IPO)の断念が関係しているのかもしれない。IPOを断念すると、1000億ドルとも想定されたアラムコ株上場による資金調達がご破算になってしまう。そうなると、国内改革計画「サウジ・ビジョン2030」に掲げた施策を実施するための資金は、原油を輸出して稼ぐしかなくなる。

中長期的な石油需要の減少やシェアダウンという犠牲を払っても、短期的な原油価格上昇による収入を取りにいく必要に迫られた可能性はある。

あるいは、トランプ大統領の6月30日のツイッターに対抗したのかもしれない。国家元首間の電話のやり取りをツイッターで公表するなど、通常の外交儀礼からすればあり得ないこと。ここで増産に動けば、同大統領の指示で増産する属国であるかのような印象を与えかねない。そうした状況を、誇り高いサウジ王国が認めるわけがない。サウジをはじめ産油国は、原油生産量という国家主権の最上位に属する事項への介入を嫌う。

その意味で、トランプ大統領を“教育”している可能性もある。安全保障上の脅威であるイランを封じ込めるには、米国の力に依存せざるを得ない。しかし、そのことを差し引いても、米国の求めに応じるように増産に動くことは、サウジにとって耐え難い話だったと想像できる。

“教育”の成果だろうか。9月29日にもサルマン国王とトランプ大統領の電話会談が行われたが、サウジ系衛星放送アル・アラビーヤが会談を先に報じ、ホワイトハウスがその後、地域の諸問題について協議したことを認めた。

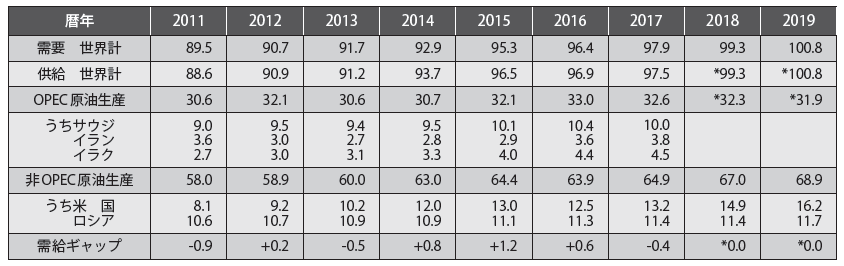

話を増産見送りに戻そう。国際エネルギー機関(IEA)の見通しによると、2019年の世界の石油需要の伸し、非OPECの供給の伸びは190万BDと想定されており、OPECには50万BD近い追加減産が必要になる計算だ(表2)。こうした事態に備えただけのことかもしれない。こうした状況を裏付けるかのように、10月3日になって、9月の監視委ではサウジとロシアの間で増産が内々に合意されたとの外電報道があった。

表2 石油需給の推移(2011~19年、単位は百万BD)

(注)*は需給均衡に必要な生産量。OPEC のNGL生産は非OPEC生産として計上

出所:国際エネルギー機関(IEA )石油市場報告2018 年9月号などより筆者作成

今後の原油価格

イラン産原油の輸出量は、5月時点の240万BDから8月には200万BDに減少したと報じられているが、実際の生産量の減少は11月4日に米国の経済制裁が始まらないとわからない。

また、経済危機に瀕しているベネズエラや、東西政府に分裂して非常事態宣言が出たリビアの今後の生産量減少も予想がつかない。加えて、これまで順調に生産を拡大してきた米国のシェールオイルも、パイプラインの容量など輸送上のネックからこれ以上の増産は難しいのではとの指摘もある。

今後の原油価格については上昇要因ばかりで、下がる要因は米中貿易摩擦の拡大や新興国の通貨危機といった世界経済の先行き不安以外は見当たらない。そのため、原油価格は今年末には100ドルに達するとの見方がある一方、バブル状態の原油先物は年末から年明けにかけて暴落すると予測する専門家もいる。先行きは不透明である。

12月のOPEC総会、合同閣僚級会合の意味

12月に予定されているOPEC総会と、OPEC・非加盟主要産油国の合同閣僚級会合は難航が予想される。原油価格が高止まりしたままでも、下落しても、何らかの対応が必要になるからだ。

また、現行の協調減産は今年末に期限を迎える。生産協定がなかった2015~16年当時、油価低迷で各産油国は財政に大きな打撃を受けた経験があるため、何らかの協調体制は維持されるとみられる。また、今年5月の段階で、サウジ、ロシア両国を中心に、長期の協調枠組みを模索する動きがあったが、具体的な内容は明らかになっていない。

2017年1月から始まった協調減産は、石油市場の長い歴史のなかで、画期的な需給調整メカニズムといえる。国際石油市場の需給調整は、1970年代前半の第1次オイルショックまで国際石油資本(オイルメジャー)が、1980年代半ばまではサウジが、それ以降はOPECがそれぞれ担ってきた。

しかし、シェール革命の進展で在来型原油生産を行う産油国のシェアが減少するなか、OPECと、ロシア、メキシコ、カザフスタンなど非OPEC10カ国はシェア低下の負担を分担するとともに、国際石油市場での影響力拡大を図るため、タッグを組んだと考えられる。

IEA石油市場報告によれば、今年8月時点で、世界の石油供給に占めるOPECのシェアは39.6%にとどまるが、非加盟10カ国と合わせると58.1%に拡大する。これは、シェール革命による供給構造の変化に対応した、サウジとロシア、2大産油国による米国への対抗策だったと言える。

12月3日のOPEC総会、翌4日のOPEC・非加盟主要産油国の合同閣僚級会合では、短期的な原油価格政策と、国際石油市場の構造変化に対する長期戦略の両面で、その行方が注目される。