天然ガスにもダイベストメントの波が来るのか?

── TCFD最終報告書を踏まえて考える

気候関連財務ディスクロージャーの展望と課題

竹内 純子

国際環境経済研究所理事・主席研究員/東北大学特任教授

(「環境管理」からの転載:2017年9月号)

トランプ大統領は正式にパリ協定を離脱する旨を国連に通告したが、投資家がESG投資への関心を高め、エンゲージメント、ダイベストメントという形で低炭素化社会への移行を促す動きに陰りはみえない。

そんな中で最近、天然ガスの座礁資産化注1)を警告する論が台頭してきている。環境性が高いとされる天然ガスではあるが、それは石炭や石油との比較においての話でしかない。パリ協定が掲げた長期目標達成のためには、天然ガス関連施設も遠からずお蔵入りさせねばならない(発電設備については、バイオガスを代替燃料として利用することも言及されている)というのが「天然ガス座礁資産化論」の指摘だ。

燃焼時にCO2を排出することが理由で石炭関連産業からのダイベストメントを主張するのであれば、天然ガスと石炭はまさに五十歩百歩。これまで石炭だけを悪者としてきた議論がバランスを欠いていたのであり、こうした論が出てくることは当然の流れであろう。参照シナリオによって座礁資産の定義は変わるのであり、これは企業が「気候変動関連リスク」の情報開示をするにあたっての課題の一つともなっている。

そして石炭も天然ガスも、IEA(国際エネルギー機関)の予測等を参照すれば、今後も途上国の経済発展を支えるエネルギー源であると考えられている。それらが近い将来座礁資産と化すとの論は果たして現実的なのであろうか。可能性は無視すべきではないが、確率の問題を無視した議論になっているという懸念は指摘せざるを得ない。

これまでこの連載でも繰り返し指摘してきた通り、気候変動による企業の財務・金融リスクの情報開示は、いわば理念先行、議論が未成熟であることは確かだ。しかし、そうした情報開示を企業に求める動きがこれまで以上に活発になっていることは指摘しておきたい。具体的には、オイルメジャーなど複数の会社が今年の株主総会において、2℃シナリオを前提とした各社の事業見通し、長期ポートフォリオの評価を行うことを求められ、決議されているのだ。今後彼らは、2℃シナリオを前提に個社の事業見通しや長期ポートフォリオを分析し、財務・金融リスク情報を開示することになるわけだが、2℃シナリオというグローバルでマクロなシナリオと企業の活動を整合的に分析しうるのかが注目される。

企業の気候関連財務ディスクロージャーを求める動きとその課題、7月15日に公表された「気候関連財務ディスクロージャータスクフォース(Task Force on Climate-related Financial Disclosures,TCFD)の最終報告書等を整理し、企業活動に大きな影響を与えうるこの議論の動向を占う。

天然ガス座礁資産化論を唱えるペーパー

天然ガスの座礁資産化を指摘する論として二つ紹介したい。一つは、Climate Action Trackerが本年6月に発表したペーパー「Foot Off The Gas」注2)である。この団体は2℃あるいは1.5℃という温暖化の長期目標達成に向けた進捗評価等を行っており、2014年にも「石炭をガスに置き換えることは、約0.1℃の温暖化対策効果をもたらすのみなので、明らかに選択肢ではない」とする論考を発表している。今回のペーパーでも、温度上昇を1.5℃以内に抑えるというパリ協定の長期目標を達成するためには、世界の温室効果ガスの年間排出量の約1/4を超える電力部門を2050年までにゼロ・エミッション化する必要があるとして、天然ガスへの投資を批判的に捉えている。その主張を端的に整理すれば、天然ガス火力発電は当面は再生可能エネルギーの変動を調整する役割を担うものの、それは再生可能エネルギーが主力になるまでの短い期間に限られ、その後は急速にその役割を失うというものだ。天然ガスは単なる「橋渡し」の技術であり、石炭同様急速に減少する、させねばならないというのがその論である。

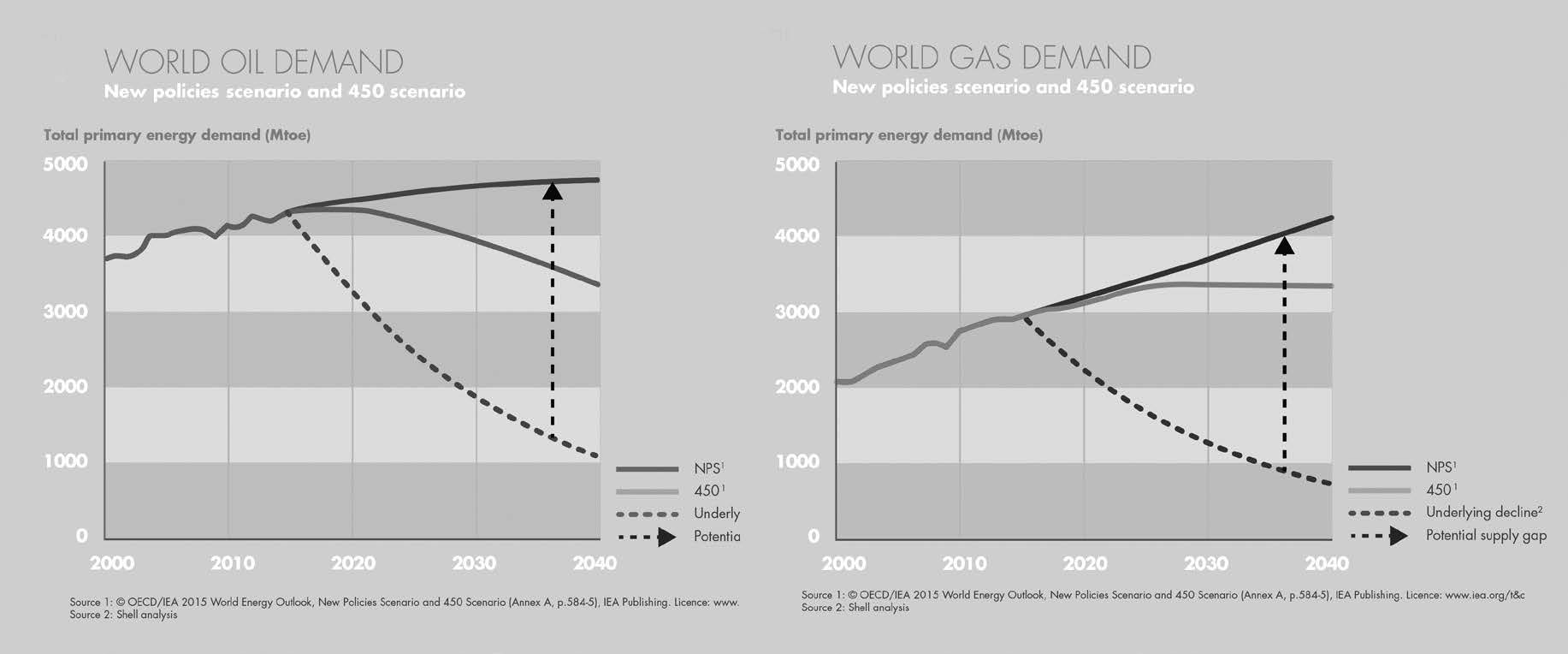

結論の直前には、「座礁資産のリスク──同じ過ちを二度も繰り返すな」という小見出しとともに、天然ガス設備への投資実績や将来必要とされる投資を試算し、それが回収不能になる可能性を示唆している。具体的にその主張を整理すれば、IEAの「World Energy Outlook 2016」に示された新政策シナリオでは、今後増加する世界のガス需要は主にLNGによってカバーされるとしているものの、その輸送等に必要な設備投資が2016年から40年までの間に約2兆2,000億ドル(約242兆円。1ドル110円で計算)にもなること、また、ロシアの天然ガスを、ウクライナ等を経由せず欧州に供給することを目的に建設されたNord Streamはバルト海海底部のパイプライン建設だけで74億ユーロ注3)を要したこと、LNGターミナルの建設には1.1〜8.8億ドルの費用がかかることなどを挙げ、こうした莫大な設備投資の回収は、設備の稼働率に大きく左右されるのであり、再生可能エネルギーの導入拡大と相まって回収可能性が低下すると警鐘を鳴らしている。輸送インフラだけではない。特に高コストの非在来型のガス田開発については、需要が増加しなければ座礁資産化するとして、その開発投資のリスクも指摘する報告書となっている。

もう一つのペーパーは、Carbon Tracker、国連責任投資原則(UNPRI)および主要機関投資家が作成した「2 degrees of separation」注4)である。これも本年6月に発表されたばかりで、オイル・ガス関連の上場69社について座礁資産を試算したことで注目された。彼らの試算では、2025年までにこれらの企業の設備投資計画のうち、約1/3にあたる2.3兆ドルについては、2℃シナリオの下では展開すべきではないと警告している。TCFDの活動にも言及し、謝辞にはTCFDのメンバーの名前も掲載されている。

これまではほぼ石炭だけが悪者とされ、天然ガスは環境性の低い石炭を代替すると期待されていたわけだが、1.5℃シナリオを参照するなどより厳しい見通しを取れば天然ガスもダイベストメントの対象となる。座礁資産の定義はシナリオによって変わり得るのだ。

このような天然ガス座礁資産化論も出てくる中、環境NPO・NGOから厳しい視線を受けるオイルメジャー各社はどのように対応しているのであろうか。

オイルメジャーの対応

オイルメジャーに対しては2℃シナリオ分析が様々な団体から強く求められるようになっており、例えばシェル、BP、Totalなど複数の企業が既に2℃シナリオと整合性を踏まえて、オイル・ガス市場の先行きを描いている。

シェルのレポート「Energy Transitions and Portfolio resilience」では、IEAの450PPMシナリオも織り込んでいる。しかし、油田やガス田は原油やガスを取り出せば圧力が減少し、例えばシェルのポートフォリオでは年間4~6%程度供給量が減衰するため、追加投資のあり方次第で450PPMシナリオと整合的にもなり得るとしている。油田・ガス田については、移行リスクへの耐久力が強いということだろう。

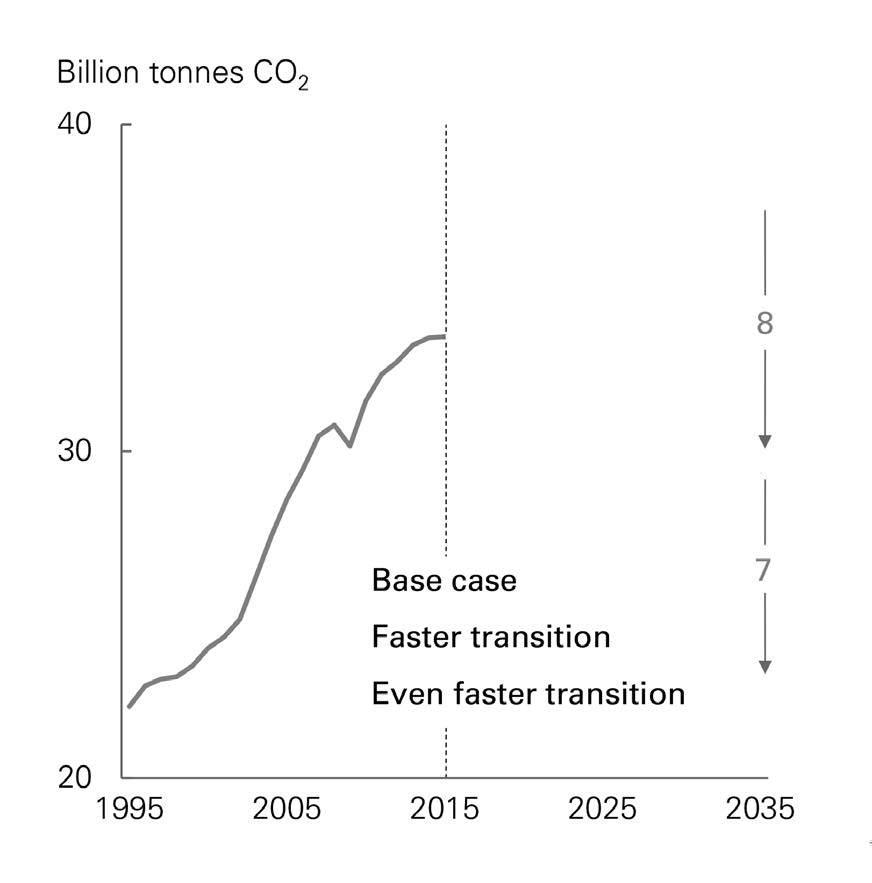

BPが発行する「BP Energy Outlook 2017」では、ベースケースに加えて、低炭素社会への早期移行シナリオ(Faster transition)、IEAの450PPMシナリオと整合的なより早い移行シナリオ(Even faster transition)の三つのパターンで、排出見通しと一次エネルギーのミックスを描いている。三つ目のより早い移行シナリオの場合の天然ガス需要の鈍化はリスクと認識してはいるが、あくまで市場全体の見通しなので、自社の戦略や資産評価と直結するわけではない。

追加投資のあり方次第で2℃シナリオとも整合的であり得ること、そしてあくまでオイル・ガス市場全体の動向分析であることから、各社のレポートに切迫感はない。「自社だけが発展し、その他競合他社は沈む」ことを前提にしているかもしれないからだ。

しかし当然環境NPO・NGOから、2℃シナリオを前提とした個社の事業戦略や資産の分析・評価を要請する動きは高まっており、実は今年、複数の企業の株主総会において、来年度以降の年次報告書等に2℃シナリオ分析を織り込むことが決議されている。5月31日に開催されたエクソンモービルの株主総会においては、62%の賛成多数によって、2018年から、2℃目標に基づく炭素排出制約や政府のコミットメントから派生する需要減少等が、同社の事業ポートフォリオに長期的にどのような影響を与えるかの評価等を年次報告に盛り込むことが決議された。この提案は2016年にもNY州の年金基金から提出されたそうだが、その時には38%で否決されていることと比較して理解すると、情報開示を求める動きが急速に強まっていることが感じられる。また、シェブロンでは同様の提案がなされたが、経営層がこれを受け入れたため議決を経ることなく提案は取り下げられた。

2℃シナリオを前提とした個社の事業戦略や資産の分析・評価を求められるのは、オイルメジャー各社に留まらず、今後拡大していくことが予想される。

- 注1)

- 化石燃料の座礁資産化とは、気候変動対策によって化石燃料の使用制限が行われる、あるいは、再生可能エネルギー等低炭素エネルギーの普及が進む等の理由によって、企業の化石燃料関連資産(火力発電施設や天然ガス関連設備、原油・ガス田や石炭採掘場等)の価値が毀損すること。

- 注2)

- “ Foot Off The Gas”

http://climateactiontracker.org/assets/publications/briefing_papers/CAT-2017-06-16-DecarbonisationSeries-NaturalGas.pdf

- 注3)

- なお、Nord Streamは陸上設備にも60 億ユーロが費やされたとも報告されている。Fact Sheet Nord Stream by Numbers

https://www.nord-stream.com/download/file/documents/pdf/en/2013/11/nord-stream-by-the-numbers_177_20131128.pdf

「独露のノルド・ストリームの開通 ―― その背景と駆け引き」廣瀬陽子 / 旧ソ連地域研究

http://synodos.jp/international/2723

- 注4)

- “ 2 degrees of separation”

http://www.carbontracker.org/wp-content/uploads/2017/06/2D-of-separation_PRI-CTI_report_correct_2.pdf

どのようなシナリオが描き得るのか

──TCFD最終報告は何を語っているのか

地球全体の、しかも企業活動の時間軸とは全く異なる長期的で、不確実性を多分に含む2℃シナリオをもとに、各企業の事業見通しや資産ポートフォリオの評価を示すことが困難であることは想像に難くない。

では、金融安定化理事会(FSB)から「適切な投資判断を促すための一貫性、比較可能性、信頼性、明確性をもつ、効率的なディスクロージャーを促す任意的な提言を策定すること」を付託されたTCFDはその最終報告で何を提言したのであろうか。企業の気候変動に関連する財務情報の開示について、具体的な指針が提示されたのであろうか。

最終報告は、本体とシナリオ分析についての補足文書、技術的補足の3部に分かれているが、補足文書には、まず政府のNDC(約束草案)計画においてとられる措置やその帰結を出発点として考慮すべきであると言及されている。各国政府が掲げる「貢献」とそれに沿って立案された政策を前提に、各企業の移行リスク注5)への耐性を考慮することがまずは第一歩であるとの認識が示されているわけだが、NDCはパリ協定の2℃目標を満たすには不十分であり、5年サイクルで変更される可能性があるので、重要なのは2℃シナリオに沿った分析であるとされている。しかし2℃シナリオに基づく分析は個々の企業がすぐに適用できるものではないとの見解が示され、詳細は「今後の課題」とされるにとどまっている注6)。

筆者は本年5月、UNFCCC補助機関会合の会場で開催されていたTCFDに関するサイドイベントにも出席してきたが、そこで参加者から示された懸念がまさにそのまま積み残された課題となっている印象だ。そのイベントで聞かれた声をいくつか拾えば、低炭素経済への移行が企業にとって非連続な変化をもたらし、金融システムへのリスクになるとの認識、及びそれを避けるためには情報開示が必要であること等、TCFDの活動の方向性には賛成が示されていた。しかし、各企業がグローバルかつマクロレベルのシナリオと整合的に自社の戦略や資産価値を分析することは非現実的ではないかとの懸念も多く示されていたのである。それに対して、TCFDは企業の自発的な情報開示を促すものであり義務化が前提ではないことなどが繰り返し説明されていたが、最終報告でも具体的なガイドラインを示せるほど議論が成熟しなかったのであろう。

TCFDの最終報告が課題を積み残したままであったことが理由ではないかもしれないが、G20でのTCFD最終報告の扱われ方は至って味気ないものであった。そもそもTCFD設置のきっかけは、2015年4月に開催されたG20の財務大臣・中央銀行総裁会合が金融安定理事会(FSB)に対し、気候変動問題が金融セクターに及ぼす影響について検討するように要請したことであり、本年7月7~8日にドイツのハンブルクで開催されたG20サミットに最終報告を行うことが、当初からTCFDのミッションとされていた。しかし、G20サミット首脳宣言におけるTCFDへの言及は、「The industry-led Task Force on Climate-related Financial Disclosures has also completed work,which includes recommendations on voluntary disclosures of climate-related financial risks by corporates,reflecting the principle of mate-riality.」と、民間主導のタスクフォースがその検討を終えたという事実が記載されているのみなのだ。G20サミットの首脳宣言が、エネルギー及び気候変動の分野については、パリ協定離脱を宣言した米国とそれ以外の国との書き分けをせざるを得なかったという全体像を踏まえる必要はあるが、G20がこの最終報告をどう受け止めているのか、今後どう扱おうと考えているのかが全く不透明な記載ぶりである。

日本企業へのメッセージ

前述した通り、この1年余り注目を集めてきたTCFDは最終報告を提出したものの、その内容は、企業が情報開示のガイドラインとするには曖昧なものにとどまった。しかしこれは決して気候変動関連財務情報開示の議論がこれで終結することを意味するものではない。まずは自主的に、投資家とのコミュニケーションツールの一つとして情報開示を進め、手法を成熟させていくということになるのだろう。有価証券報告書に気候関連リスクの情報開示を組み込むことは時間はかかるにせよ、これからもそれを目指すことが要請されることは間違いないと思われる。

気候変動の分野においては、金融・投資を通じた社会の変革を訴えるNPO・NGOが多く存在する。機関投資家が連携し、企業に対して気候変動への戦略や具体的な温室効果ガスの排出量に関する公表を求めるCarbon Disclosure Project(CDP)や、低炭素社会への移行を目指す投資活動を促すNPO・NGOのグローバルなネットワークであるGlobal Investor Coalition on Climate Change注7)など、多様な団体がここ数年急速に存在感を増してきている。

こうした活動とどう向き合っていくかは、今後企業の持続性を左右するほどの大きな問いとなるだろう。わが国企業もオイルメジャーが迫られている対応を対岸の火事とみていては取り残される可能性があるし、情報開示はまだ未成熟な議論と侮っていては将来足元をすくわれることにもなりかねない。さらに付け加えれば、こうした気候変動関連財務情報開示に関する議論の課題は、「2℃あるいは1.5℃シナリオは国際的合意事項であり、これを達成しなければ世界が大いなるリスクにさらされてしまう」という前提に立っている。以前もこの連載注8)で指摘した通り、そこにはリスクトレードオフの視点が欠けている。今の技術のままで2℃シナリオに盲従して化石燃料の使用制限を行うと何が起きるかについて、事業会社の側から金融・投資関係者には提示していくべきであろう。機関投資家や株主は、気候変動と企業の生産活動の関係や技術の実態について十分な情報を持たないことがほとんどだからだ。

新たに求められる情報開示の枠組みに対応するというだけでなく、「攻めの情報提供」を期待したい。

- 【参考資料】

- (1)

- Houston Chronicle“ Shareholders call on Exxon Mobil to assess climate change risk” 注9)

Corporate Governance“ ExxonMobil – Shareholders Offer 4 Options” 注10)

- 注5)

- 詳細は「気候変動を動かす金融・投資の動き( 2)── TCFDの提言案を読む」を参照いただきたいが、TCFDは気候変動のリスクを、①低炭素経済への移行に伴うリスクと②物理的リスクに分類している。①の移行リスクとしては、政策や規制の変更による影響、訴訟等の法的リスク、低炭素技術への移行に伴う旧来型技術の負うリスク、そうした制度の変更や技術の進展が相まって引き起こすであろう市場の選択や志向の変化、そして世間からの評価などが挙げられている。②の物理的リスクは、急激に起こる気象災害と徐々に進展する気候パターンの変化に分類している。TCFDは、政策や規制の唐突な変更を、「急激な非連続の変化」として警戒している。

- 注6)

- TCFDの最終報告については、8月7日に金融庁が説明会を実施している。金融庁ホームページ

http://www.fsa.go.jp/inter/fsf/20170711-2.html

- 注8)

- 「続・気候変動を動かす金融・投資の動き── TCFDの提言案を読む」

http://ieei.or.jp/2017/03/takeuchi170317/