ミッシングマネー問題と容量メカニズム(第2回)

ミッシングマネー問題対策としての容量メカニズム、日本における意義

電力改革研究会

Policy study group for electric power industry reform

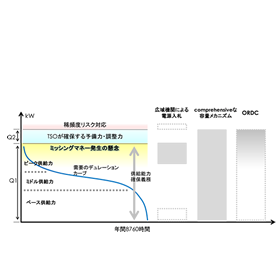

第1回では、ミッシングマネー問題が起きる仕組みについて説明した。今回は実際の市場で起こっていることとしてテキサス州の事例を紹介する。その後、電力システム改革が進行している日本における容量メカニズム導入の意義について考察する。

2-1 現実の市場で起こっていること・・テキサスERCOTの事例

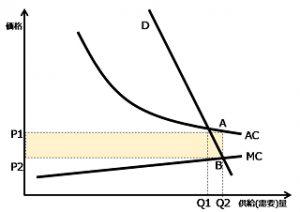

ミッシングマネーが生じる電力システムを持続可能とするには、ミッシングマネーが何らかの形で補われる必要がある。もともと、電力システム改革開始当初は、市場に委ねれば、適切な設備量が維持されると考えられていたわけである。実際の電力市場では、上のモデルのように常に電源の短期限界費用によって価格が構成されるわけではない。いくつかの市場では、電力需給が特にタイトになる時間帯に、電力市場価格が短期限界費用を超えて 更に上昇することが起こっている。このような価格の高騰をプライススパイクと呼ぶ。プライススパイクのイメージを図2-1に示す。本稿第1回の図1-2よりも需要が更に増大(需要曲線が右側にシフト)し、利用可能な電源であるG1からG6を使いきっている。供給はこれ以上増えないが、供給曲線が垂直に立ち上がったところで、需要曲線Dsと交わるので、市場価格はG6の短期限界費用よりも更に高い価格となっている。実際の市場では、プライススパイクが一定の時間発生するので、そこで得られる利益でミッシングマネーが解消されるとの論がある。第1回で示したモデルでは、年間1kWあたり8000円のミッシングマネーが発生しているので、例えば、800円/kWhのプライススパイクであれば年間10時間、400円/kWhのプライススパイクであれば年間20時間発生すれば、このシステムは維持可能となる注1)。

図2-1:プライススパイクのイメージ

- (出所)筆者作成

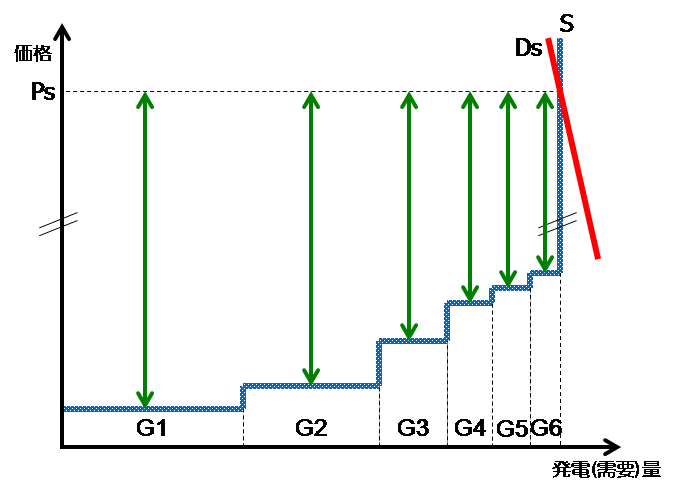

それでは、現実の市場で実際に固定費が回収できているのか。これについて、The Brattle Group(2012)が、アメリカ・テキサス州のほぼ全域をカバーするERCOT(The Electric Reliability Council of Texas)電力市場の事例を分析しているので、紹介する。図2-2は、2007年から2011年までの5年間を対象に、同市場における電源の採算性を示している。グラフが二つ並んでいるが、左はガスコンバインドサイクル(GTCC)、右がシングルサイクルのガスタービンのものである。棒グラフは、各年において電源が電力市場及びアンシラリーサービス市場から得られたと推定される利益(Energy Margin)を示している。つまり、図1-2(第1回)及び図2-1で説明した、電力市場価格と電源の短期限界費用の差分を1年分加算したものになる。対して、折れ線グラフは、電源維持に必要な固定費の額を示している(CONE=Cost of New Entry)。GTCCは5年中3年、シングルサイクルのガスタービンは5年中4年でCONEの回収ができていない。つまり、ミッシングマネーが発生していることを示している注2)。

図2-2:ERCOT電力市場における電源の採算性

(出所) The Brattle Group(2012)

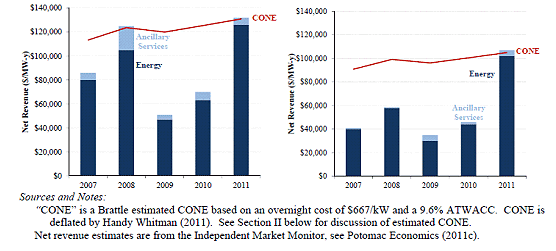

図2-3は、シングルサイクルのガスタービンを対象に、予備率と電源の採算性の関係を示している。過去15年分の気象の実績データを用いて、系統の予備率を変化させた場合に、電源が得る利益の変化をシミュレーションしたものである。予備率が高い、つまり電力需給に余裕があると電力価格は安くなり、利益が減少するので、グラフは右肩下がりの形状となる。複数ある薄い折れ線が各年の気象実績を用いたシミュレーション結果である。濃い色の折れ線が15年の平均を示している。

図2-3:予備率と電源の採算性の関係のシミュレーション

(出所) The Brattle Group(2012)

水平の太い破線はシングルサイクルガスタービンの年間固定費を示している。濃い色の折れ線と水平の太い破線が予備率6%のところで交わっているのは、予備率が6%以下であれば、ミッシングマネーが発生しないことを示している。しかし、この水準は適正とされる予備率(15.25%注3))を大きく下回っている。逆に、予備率が15.25%の場合、ピーク電源のガスタービンが市場から得られる利益では、年間固定費の半分も賄えず、相当のミッシングマネーが発生している。つまり、図2-3は、この市場に委ねるだけでは、適正な予備率を維持することができないことを示している。そして、テキサス州では、このシミュレーション通り、予備率の低下に歯止めがかかっていない。

- 注1)

- プライススパイクが発生する具体的なメカニズムについて、経済学者の論文(例えば、本節のモデル計算で参考としているJoskow(2006))では、「電源を使い切っているので、発動価格が高価なデマンドレスレスポンスを発動し、一部需要を遮断している」という説明がよくなされる。この場合、図2-1のように、垂直に立ち上がった供給曲線に右下がりの需要曲線が交わる。発動価格がPs以下のデマンドレスポンスを全て発動したところで、需要と供給がバランスする。実際の市場におけるプライススパイクが、すべてこの説明にあてはまるかは定かではない。ただ、欧州のEPEXやノルドプールの前日スポット市場における需要曲線、供給曲線を見ると、図2-1とは逆に、垂直な需要曲線に、急勾配で右上がりの供給曲線が交わってプライススパイクが発生する姿となっている。ここでは、デマンドレスポンスは供給曲線に含まれているようである。

- 注2)

- 2011年はGTCC、シングルサイクルのガスタービンとも固定費を回収できている。この年は、冬は記録的寒波で輪番停電を経験し、夏も記録的熱波に襲われた年である。ERCOT電力市場では、上限価格が3ドル/kWhに設定されているが(当時)、2011年は28.5時間、この価格で取引された。これによる収入は1kWあたり85.5ドルになり、この28.5時間でミッシングマネーの相当部分を回収したと思われる。

- 注3)

- ERCOTが定める適正予備率は、公式には13.75%であるが、The Brattle Groupは、2011年の異常気象を織り込むと、15.25%が必要と独自に試算している。