電動車の最近の市場動向

小林 茂樹

中部交通研究所 主席研究員

ネットゼロへ向けて重要な役割を果たすと思われる電動車(HEV+PEV、PEV: Plug-in Electric Vehicle = BEV+PHV) の販売動向を分析した。世界的には、HEV(ハイブリッド車)、PEV(プラグイン電気自動車)共にほぼ直線的に販売を伸ばしてきた。特にPEVの伸びは著しく、大きくは、中国市場の伸びに支えられ、2020年は、欧州で前年比2.7倍と大きく伸び、中国を抜いて、世界最大のPEV市場となった。

未だに、PEVの販売は補助金等の優遇策に大きく依存しているが、一部、優遇策の対象外のモデルでも販売を伸ばしている例が出てきており、優遇策なしでも独り立ちできるか注目される。

1.はじめに

前報では、乗用車の市場動向を分析し、世の中が低炭素化社会への移行が叫ばれる中、それとは逆のより大きなより重い車への嗜好変化が市場で認められることを指摘した。1.5℃シナリオでは、2050年頃のネットゼロ排出を達成する必要があり、道路交通では益々電動車(ここではHEV+PEVを指す)の役割が重要になってくる。今回は、この電動車に焦点を当て、世界全体、各国・地域別の市場動向を分析し、低炭素シナリオ達成に向けて、補助金等の優遇策の影響の大きさにも注目した。

ここで取り上げるのは、ハイブリッド車(HEV)と電気自動車(PEV=BEV+PHV;BEVピュア電気自動車、PHVプラグインHV)で、その伸び率、市場シェア、BEV/PHV比率などの指標の推移に注目した。

2.電動車の市場動向の概要

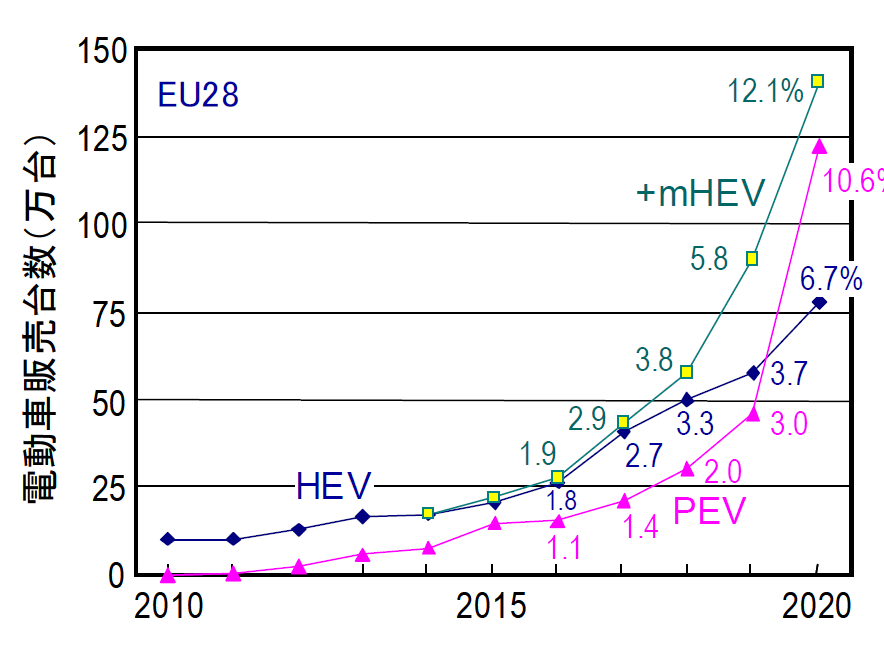

プリウスが市販開始されてから、約25年が経過し、HEVの販売台数はほぼ直線的に増加してきた(図1)。さらにここ10年ほど、欧州では48VシステムによるマイルドHEV(mHEV)が、日本では、軽自動車を主体としたmHEVがその比率を増してきた。2020年には、HEV全体の30%がmHEVと推定される。世界全体での(フル)HEV販売台数は2017年に200万台を越え、現在、市場の3.7%に達している。mHEVを加えたHEV全体で見ると、伸び率はPEVほどではないが、年率平均15%で伸び、2020年には、市場シェア5%を越えた。電気自動車(PEV)は、ここ10年ほどで、提供されるモデル数の増加に伴って、急速にその販売台数を伸ばした。欧州、中国での伸びが特に著しく、2020年には、(フル)HEVの販売台数を初めて超えて、市場シェア4.3%に達した。

国・地域別にみると、HEVおよびPEV共に、日米で2019→2020年に減少したが、EU、中国では伸びている。2020年は、コロナ感染の影響で、乗用車市場全体が落ち込んだ影響が、日米ではHEVの販売にも同様に出たが、EU、中国では、逆にHEV、およびPEVの販売を促進することになった。 PEVの販売が立ち上がり始めた頃には、米国が世界市場を引っ張る形であったが、ここ数年は中国、欧州が主役になってきた。2015年以降、世界一のPEV市場であった中国が、2020年は、その座を欧州に取って代わられた。

図1.HEV、PEVの世界全体での販売動向(図中の数字は乗用車市場でのシェア%)[1-5] [拡大表示]

2020年の世界全体のHEV販売の90%は、トヨタとホンダのHEVで、トヨタ単独でも70%を越える。2020年のPEV販売台数をモデル別でみると、トップはTesla-Model3(価格約400万円、電池55kWh、航続400km)で12%、2位は中国の宏光MINI EV(価格約45万円、電池9kWh、航続120km、日本の軽より全長約2/3の超miniカー;写真参照)が4%と続き、ブランド別では、Teslaが16%、VW7%、BYD6%、そして、宏光MINI EVのメーカーSGMWが6%と続く。2020年のPEV販売をBEV:PHVの比率でみると、70:30で、BEVの方が圧倒的に多い。この傾向はここ数年、変わっていないが、比率は、地域、国により異なった状況にある。

電動車(Electrified vehicle)の定義

電動車とは、車の動力のすべて、または一部をバッテリーに蓄えた電気エネルギーを使う自動車を指し、ハイブリッド車(HEV)、プラグイン電気自動車(PEV: Plug-in Electric Vehicle)、そして燃料電池車(FCV)を含む。ここでは、FCVは台数が少ないので、対象から外している。

“電気自動車”は、電動車の意味で用いられる時もあるが、多くは、バッテリーに蓄えたエネルギーのみで動く車(ピュアEVあるいはBEV: Battery Electric Vehicle)、あるいはプラグイン電気自動車(PEV)を指す。ここでは、後者の定義を使用するが、できる限りPEVを使い、狭義の電気自動車はBEVを使う。プラグイン電気自動車(PEV)は、電気プラグから充電できる車ということで、BEVとPHVを指し、外部から充電できない通常のHEVが外れる。

ハイブリッド車(HEV)は、通常、プリウスのような本格的なHEV(フルHEV)を指すが、最近、欧州や日本の軽自動車に簡易的なHEV(マイルドHEV=mHEV)が普及し始めており、区別の必要性が出てきている。プリウスのLi電池は207Vと高電圧で、感電防止の対策が十分とられているが、欧州の簡易的なHEVでは、コスト削減を狙って、感電安全電圧60V以下の48Vを選択して、規格化が進行した。mHEVはブレーキ時の回生エネルギーを電池に蓄え、必要な時に、モーターでエンジンをアシストする際に利用するシステムになっている。ただ、フルHEVのようにモーターのみの走行はできない。

3.電動車市場毎の分析

3.1 欧州-EU28

ここでは、英国を含めたEU28で市場を分析する。EU28の電動車市場は、HEVは日本に次いで世界第2位、PEVは2019年までは、中国に次いで第2位であったが、2020年には大きく伸びてEFTA(欧州自由貿易連合:アイスランド、ノルウェー、スイス、リヒテンシュタイン)も含めた欧州は第1位になっている。図2に示すように、HEV全体はここ5年で販売台数は約6.5倍に、(フル)HEVは4倍、PEVは8倍に伸びている。市場シェアは、HEV全体では12%、PEVは11%で、電動車全体では、23%になっている。マイルドHEV(mHEV)はここ数年、大きくその台数を伸ばしているが、これには、EUでのCO2削減のためのCAFE規制をクリアーするために、メーカーによっては、BEVやPHVよりmHEVを開発、販売する方が有利になる場合があり、それが増加の一因になっているようである。

昨年はコロナ感染の影響で乗用車市場全体の販売台数は25%減であったが、HEV、PEVは2019年比でかなり高い伸びを示している。mHEVは、上で述べたCAFEの影響があるが、PEVの方は、各国政府が経済成長対策として補助金制度を見直したことが影響しているようである。この点に関しては、後で、もう少し詳しく議論する。

図2. EU28市場での電動車販売動向(図中の数字は乗用車市場でのシェア%)[2、6] [拡大表示]

3.2 EU:各国別の動向

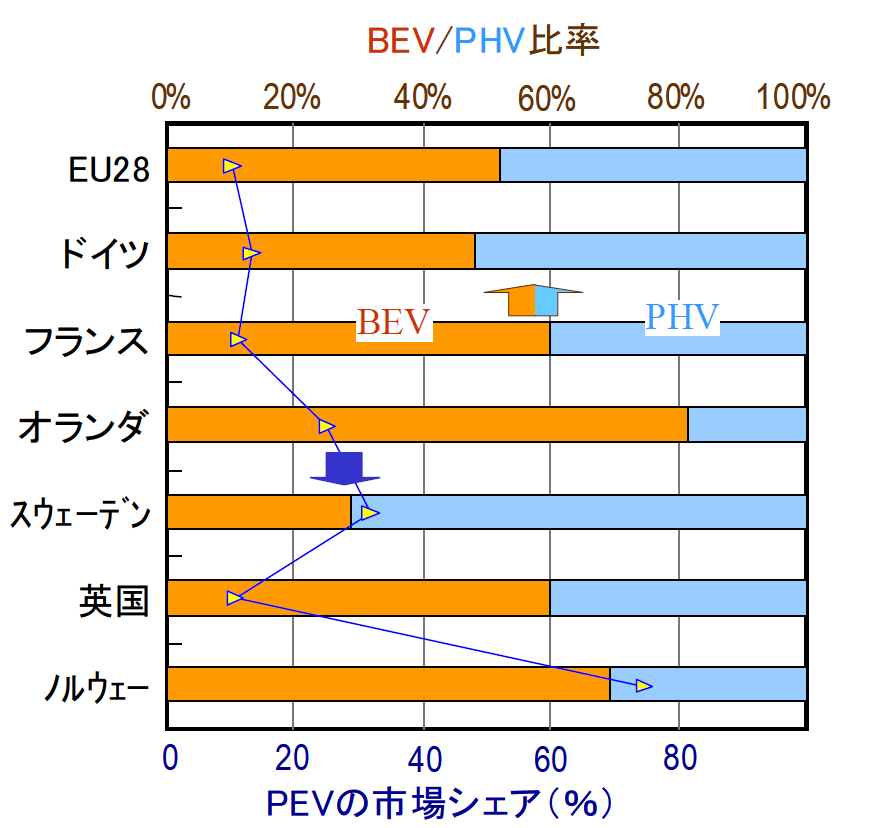

EU28での2020年の乗用車販売台数の割合は、ドイツが25%、フランス、英国が14%であったが、PEVの割合は、ドイツが30%、フランス15%、英国14%で、乗用車全体に対するPEVの市場シェアは、EU28平均と大差なく11-13%になっている。台数自体は少ないがPEVシェアが高いのが、オランダ25%、スウェーデン32%で、EU外ではあるがノルウェーは75%と極めて高い(図3)。補助金等の優遇策が大きく影響している。また、2019→2020年のPEVの急増も補助金の変更が追風になっている。

PEV販売の中での、BEV(ピュアEV):PHV(プラグインHV)の比率は、国によりかなり異なる。EU全体ではほぼ50:50であるが、フランス(BEV比率60)、オランダ(81)、英国(60)、ノルウェー(70)はBEVの方が高く、スウェーデンでは、29%とPHVの方が高くなっている。

図2でPEVが2019→2020年に2.6倍に急増しているが、これをBEVとPHVに分離すると、BEV2.2倍、PHV3.3倍と、PHVの増加の方が著しい。欧州全体で、PEV増加の動向の中、PHVが占める役割がより大きくなってきていることがわかる。

図3. PEV市場シェアおよびBEV/PHV比率(2020年)[7] [拡大表示]

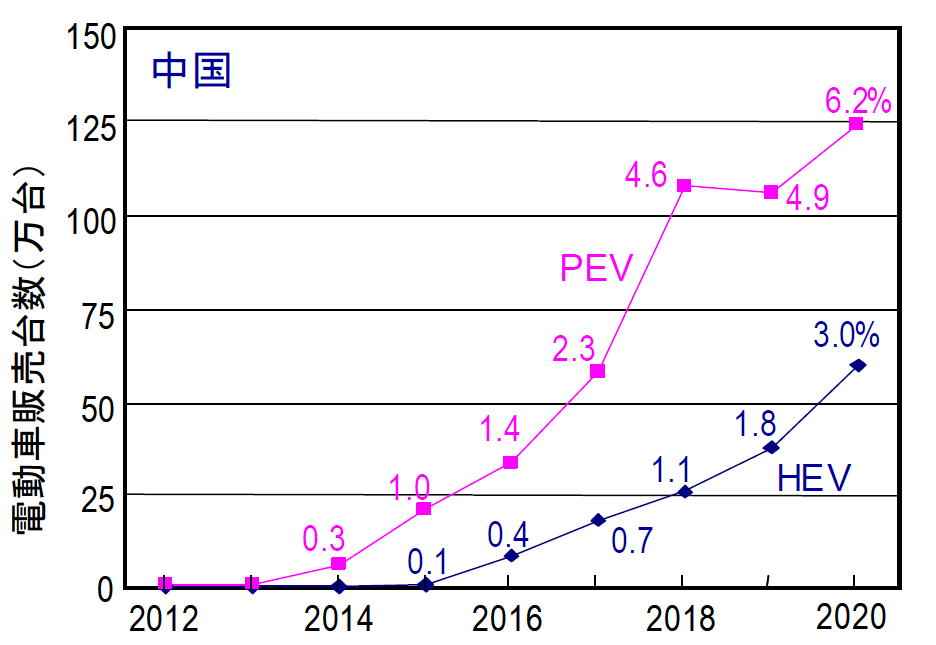

3.3 中国

2020年時点で、中国の電動車市場の規模は、世界第2位で、PEVは2019年までは、第1位であったが、2020年に欧州(EU+EFTA)に抜かれて第2位になっている。他の市場と違って、HEVの立ち上がりが遅く、PEVの方が先に立ち上がっており、現在もPEVが電動車の約2/3を占めている(図4)。PEVの販売は、他の市場でも同様であるが、補助金等の優遇策に大きく影響され、2019年は、補助金削減の影響で前年比減となったが、2020年は、コロナ感染の影響で乗用車市場全体が6%減であったが、PEV市場は18%増になった。補助金自体は増額にはなっていないが、減額率が緩和され、支給期間が延長されたこと、および、低価格のEVが市場導入されたことなどが増加要因になっていると考えられる。今後、国からの補助金は毎年20%減額され、2022年で打ち切られることになっており、補助金の追風なしで、今後どの程度増加傾向が維持できるか、注目される。

図4. 中国市場で電動車販売動向(図中の数字は乗用車市場でのシェア%)[2] [拡大表示]

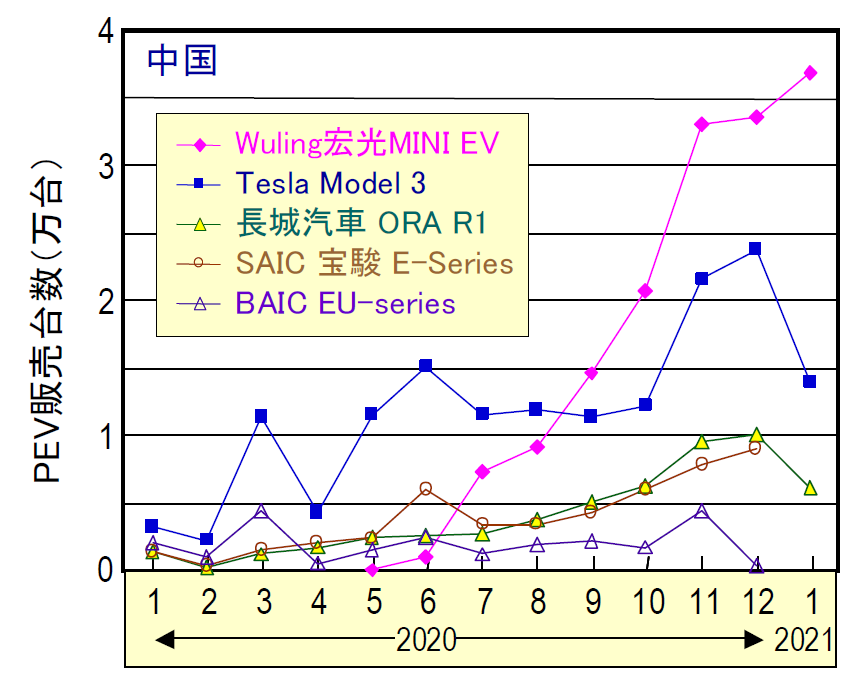

PEV への補助金に関しては、後で議論するが、2020年での増加の状況をモデル毎の販売動向から簡単に見てみたい。2020年の年間販売台数トップは、Tesla-Model3であるが、月間販売台数の動向を見ると(図5)、伸び率はWulingのMINI EVの方がTesla-Model3より高い。また、2021年に入って、補助金が20%減額され、その影響をTeslaは受けているが、Wulingの方は増加傾向を維持している。上位2モデルが、それ以下のモデルとは大きく差をつけており、2020年の年間販売台数比率は、Teslaが11%、年央から発売開始したにもかかわらずWulingは9%、3位以下は4%以下となっている。

中国のPEV市場でのBEVとPHVとの比率は、多少の変動はあるものの、BEVのシェアが圧倒的に高く、ここ数年はほぼ80%程度を占めている。

図5. 主要PEVモデルの販売動向[8] [拡大表示]

3.4 米国

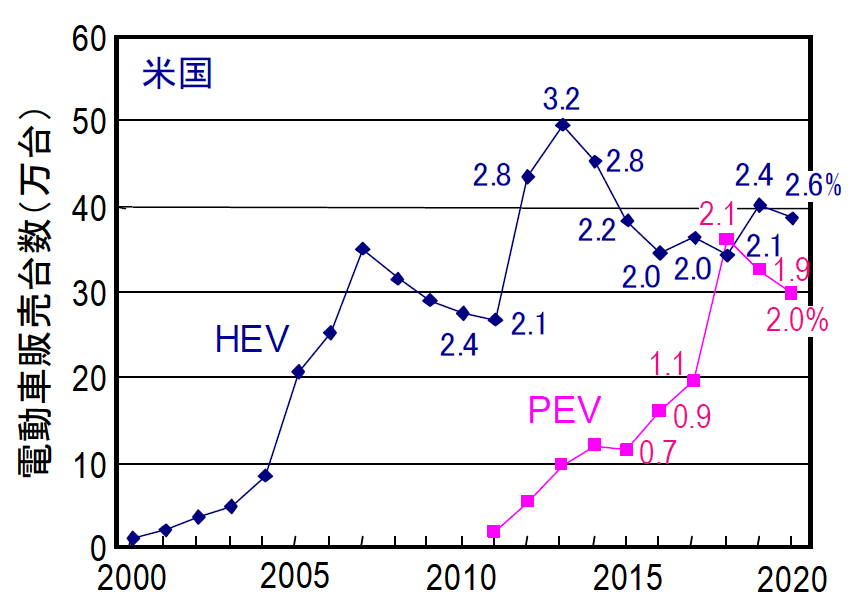

米国での電動車販売台数は、年毎の変動はあるものの、平均的に見れば、増加傾向にある(図6)。2008年からのHEVの減少は、リーマンショックによる自動車市場全体の停滞によるものである。2013年をピークにその後、減少から横ばい状態になっているが、PEVとの市場競合が起きているためと考えられる。HEVのほとんどは、トヨタとホンダのモデルで、2019年時点では、60%以上がトヨタで、75%以上がトヨタ+ホンダであった。

図6. 米国市場での電動車販売動向(図中の数字は乗用車市場でのシェア%)[4] [拡大表示]

PEVは、立ち上がりから未だ10年であるが、その間に主要なプレーヤーの交代があった。図7に示すように、初期には、日本メーカー、Chevroletが主役であったが、ここ数年はTeslaがシェアを拡大してきて、2020年にはTesla全体で、米国のPEV市場の67%を占めている。Model 3のSUVモデルとして登場したModel Yは、今年新たに導入されたFordのMustang Mach-Eと共に今後の動向が注目される。

PEVの販売でのBEVとPHVの比率は、図7に示すプレーヤーの推移と共に変動し、ここ数年は、Teslaの伸びに比例してBEVの比率が増大し、2016年の54%から2020年には80%に増加している。

図7. 米国市場でのモデル別PEV販売動向[4] [拡大表示]

3.5 日本

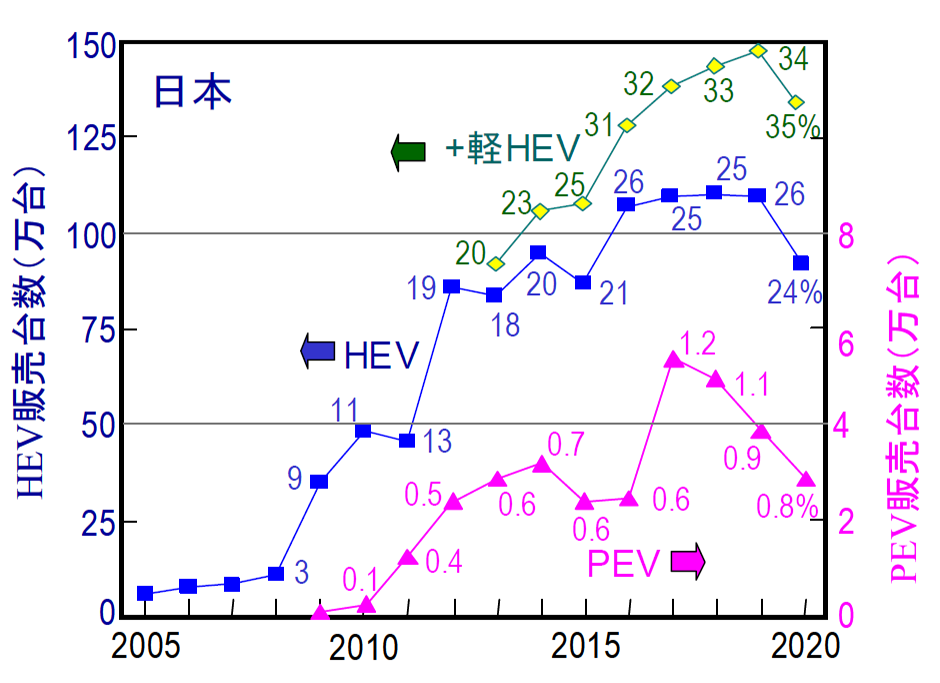

日本は、世界最大のHEV市場で、世界のHEV市場の約1/3を、そして国内の乗用車市場の約25%のシェアを占めている。(フル)HEVは、ここ数年、横ばい状態であるが、軽のHEVも含めるとほぼ直線的に販売を伸ばしてきており、HEV全体では、2020年にシェア35%に達している。2020年の販売台数は2019年比で減少しているが、コロナ感染の影響による乗用車市場全体の減少が大きく影響しており、市場シェアで見れば、HEV全体では増加、(フル)HEV、PEVでは微減である。

(フル)HEVでは、トヨタが50%以上を占め、ホンダ17%、日産13%と続く。軽HEVは60%がスズキで、日産が26%と続く。軽のHEVは一部(フル)HEVもあるが、ほとんどがマイルドHEVで、最近の増加は、欧州と似た現象である。メーカー毎の軽販売台数に占めるHEVの割合は、67-80%と非常に高い。

欧米では、HEVとPEV市場規模はほぼ同程度で、中国では、HEVがPEVの約1/2であるが、日本では、大きな違いがあり、乗用車市場でPEVは1%程度のシェアと、HEVに比べ、非常に小さい。この原因は、様々議論されているが(HEVの高普及率による影響、BEVの航続距離、補助金の額、充電ステーション数等)、程度の差はあれ、様々な要因がすべて影響していると考えられる。

日本のPEV市場でのBEV:PHVの比率は、主要なモデルのモデルチェンジ等の影響で多少変動はしているが、ほぼ50:50で推移している。

図8. 日本の電動車販売動向(図中の数字は乗用車市場でのシェア%)[5、9] [拡大表示]

4. 補助金等の優遇策の影響

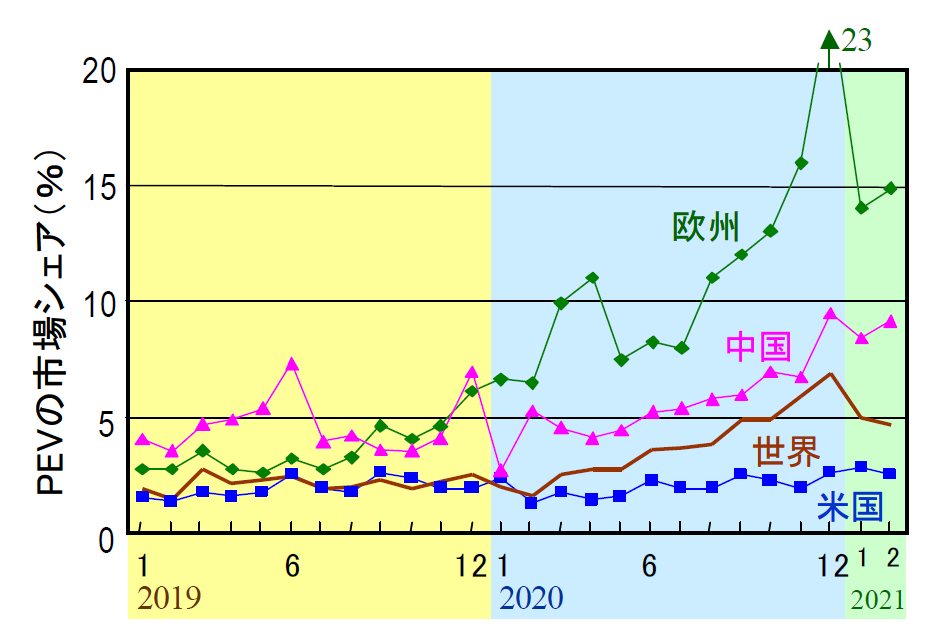

PEV市場の販売台数の伸び率がここ数年大きく増加しており、中国がその主役で、2019→2020年の伸びは、特に欧州の伸びが著しかったことが要因であった。これらの伸びを大きく支えたのは、補助金等の優遇策であるが、その影響をもう少し詳しく見てみたい。

[中国]

図9に、ここ2年間の月間販売シェアの推移を示す。中国では、2019年7月から補助金が1/2になり、その影響で、6月は駆け込み需要で、大きく伸び、7月は急減した。2019年12月は2020年からのさらなる補助金削減への駆け込みで、また急増し、明けて2020年1月には急減している。6月頃から、今年にかけてほぼ直線的にシェアを伸ばしているが、これには、WulingのMini EVの発売開始が大きく影響している。このEVは補助金の航続距離の要件を満たさず、補助金対象外であるが、販売価格が約45万円と安く、また、通常の乗用車なら、ナンバープレート取得が困難であるのが、EVであるので優先的に取得できるという優遇策が大きな追風になっているようである。

2020年PEV販売トップのTesla Model3は、補助金の要件としての販売価格範囲に合せて、10%値下げを実施している。Model 3は現在上海工場で製造されており、コストダウンしやすい状況にあったとみられる。2021年より販売開始しているModel Yの価格は、上限を越えており、補助金対象外であるが、購入税(車両価格の10%)の免除の優遇は受けている。

図9. PEV月間販売シェアの推移[8] [拡大表示]

[欧州]

欧州(EU28+EFTA)のPEV月間販売シェアの推移(図9)を見ると、2019年の半ばからほぼ直線的にシェアを伸ばしてきている。2020年の3-4月はコロナ感染の影響で全体の乗用車市場が大きく落ち込んだにも関わらず、PEVの販売シェアは逆に高くなっており、コロナがPEV販売の追風であったことがわかる。2020年後半は特に伸び率が加速されているが、主要国での補助金の増額、VWの新たなEV ID.3が導入されたことも影響している。

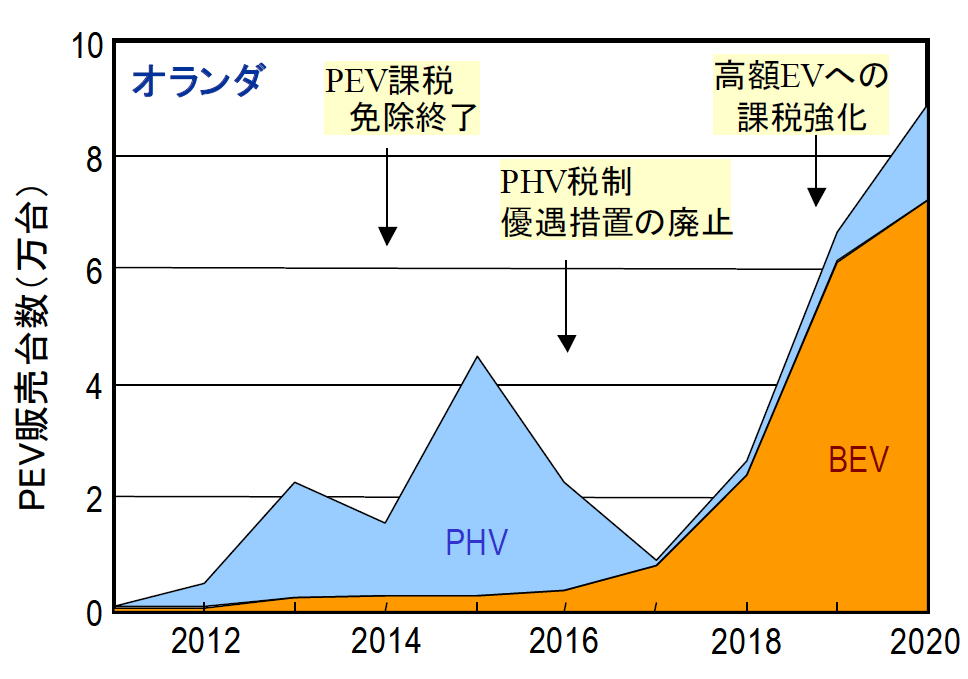

ただ、補助金の財源には限度があり、フランスは、2021年には、また減額に転じている。このような補助金の変更が販売動向に大きく影響したのが、オランダである(図10)。カンパニーカー制度(通勤に利用する自動車を会社が貸与する制度、実質現物給与なので、課税義務が発生)の中で、個人の取得税が免除されていたのが、2014年からBEV4%、PHV7%に変更され、PHVの販売が減少した。2016年には、さらにPHVの税率が通常の25%に引き上げられ、大きく販売台数を下げ、PHV主流の状況がBEV主流の状況に変化している。2019年には、BEVへの課税が高販売価格のBEVに対して引き上げられ、BEVの販売、特に高価格のBEVの販売が減少した。今後2026年に向けて、税率が年々引き上げられる予定になっており、BEV販売の逆風になるので、販売動向が注目される。

図10. オランダのPEV販売への優遇策の影響[7] [拡大表示]

[米国]

米国では、連邦政府からBEV購入時に税控除が約80万円、また多くの州政府からも補助金や税控除の優遇が得られる。しかし、連邦からの税控除は、メーカー毎に累計20万台という台数制限があり、すでにTesla、GMが上限を超え、優遇対象外になっている。2020年の販売台数を見ると、どちらのメーカーも大きくは影響を受けていないようで、州レベルの優遇もあるので、詳細は不明であるが、優遇策の強い追風がなくてもある程度は販売を維持できる市場になっていると思われる。ただ、PEVの市場シェアは未だ2%程度であり、今後どのようなスピードでシェアが増加していくかは、未だ不透明である。

米国で、すでにいくつかの州は、道路維持の財源としてPEVへ走行税を課している。税額は$50-200/年程度であり、販売への影響は大きくはないが、政策面としては、将来、ガソリン税等の代替として、道路維持の財源をどう確保するかは課題である。

以上、見てきたように、PEV、特にBEVの販売は、強く補助金などの優遇策に依存している。多くの国は、将来的にPEV市場が独り立ちできるように、すでに縮小/廃止のスケジュールを発表している。中国、米国の市場では、補助金対象外のモデルも販売台数上位にランクされている。補助金などの優遇策がなくても販売が維持できて、電気自動車の市場が確立できるかは、もうしばらく動向を見る必要がある。

現在、PEVの市場シェアは、世界平均で4%、主要市場のEU28は11%、中国6%、米国2%であるが、日本のHEV市場シェア24%に比べると、まだまだ低い。欧州では、国ごとにかなりの差があり、ノルウェーはPEVシェアが約75%(図3)と非常に高いが、石油+天然ガス資源が豊富で、財源が豊富という背景で、優遇策の追風の影響は大きい。スウェーデンは30%、オランダ25%とシェアが高い国はあるが、補助金等の優遇策が縮小されていくと現状のシェアが維持できるかは、今後のICE販売禁止等の政策の影響と併せて考えると非常に不透明である。

PEV販売促進には、提供されているPEVのモデル数が重要であると指摘されているが、中国では、現在提供されているBEVのモデル数は140程度あり、欧州60、米国20を圧倒的に超えている[10]。確かに、弱小メーカーのモデルも多くあり、数だけでは必ずしも比較できないが、2020年に市場投入されたWulingのEVを見ても、地元メーカーの力強さは感じられる。中国のBEV市場の特徴は、市場平均の車両価格が、米国の約1/2、欧州の60%と、低価格BEVが主流の市場ということである[10]。低価格の電池を積んだ低価格のBEVの今後の動向が注目される。また、世界的には、補助金のような優遇策とは逆の方策:CO2排出規制の施策(欧州のCAFE等)、そしてICE販売禁止の動きもフォローする必要がある。

参考文献

- [1]

- FOURIN:世界自動車調査月報.

- [2]

- ACEA:Statistics-Registration Figures.

- [3]

- AA(China Association of Automobile Manufacturers):http://www.caam.org.cn/

- [4]

- US-DOE:Alternative Fuels Data Center.

- [5]

- 自販連:統計データ 車種別販売台数.

- [6]

- ICCT:European vehicle market statistics.

- [7]

- EAFO:Passenger car Statistics.

- [8]

- ev-sales:http://ev-sales.blogspot.com/

- [9]

- JAMA(2020):日本の自動車工業2020.

- [10]

- JATO(2020):The race for EV leadership: Lessons learned from China.https://www.jato.com/