金融機関の炭素関連資産情報開示と気候関連リスクのストレステストについて

竹内 純子

国際環境経済研究所理事・主席研究員/東北大学特任教授

(「環境管理」からの転載:2019年10月号)

これまで本誌に連続して寄稿しているとおり、金融・投資の関係者が気候変動を新たなリスクとして認識し、金融市場の投資判断基準に気候変動に関する価値観を取り込む動きが活発になっている。あるいは、リーマンショックを経験した金融市場が、気候変動が引き金となって金融危機につながる可能性を懸念し、情報開示を求めていると表現したほうが正しいかもしれない。金融安定化理事会(FSB)が民間有識者によるタスクフォース(TCFD)を設置し(2016年2月)、その最終報告書がG20首脳会議に報告されたこと(2017年3月)は、関係者にこの動きが本物であることを認識させたといえるだろう。TCFDが求める情報開示に応じる企業も急速に増加している。

しかし、TCFDの最終報告書注1)にも「さらなる作業が必要な分野」についての記載がある通り、まだ議論の途上であり、多くの懸念点があることは2017年3月号の本誌に寄稿した「続・気候変動を動かす金融・投資の動き―─TCFDの提言案を読む」でも述べた通りである。特にTCFDが銀行など金融部門に対して開示を推奨している炭素関連資産比率はGICS(Global Industry Classification Standard:世界産業分類基準)に基づくもので、セクター次第というところが大きい。各企業の努力というより、どんな業種かで評価されてしまう、いわば「雑なブラウンタクソノミー」ともいえる。これでは、どのように情報開示を進めればよいのか、迷う向きも多いだろう。しかし実は、本年7月にわが国のメガバンク3行が統合報告書のなかで、TCFDが求める炭素関連資産の数字を公表している。本稿前半では、TCFDの提言する炭素関連資産の公表について、わが国のメガバンク3行がどのように対応しているのかを整理する。

また後半では、オランダ中央銀行が昨年10月に公表した、気候変動リスクに関わるストレステストに関するoccasional studyの概要をご紹介する。

これらの動きから、金融機関の中で急速に進む、特定の産業のエクスポージャーの比率の公表を求める動きについて考える。

メガバンク3行が発表した炭素関連資産

わが国のメガバンク3行が本年の統合報告書で公表した炭素関連資産を下記に整理する。

(1)みずほフィナンシャルグループ統合報告書ディスクロージャー誌2019注2)

TCFD提言が推奨する定義を踏まえて計測したエネルギーセクターおよびユーティリティセクター向け※1信用エクスポージャー(EXP)※2が信用EXP総額に占める集中度は約7.2%。

- ※1

- 水道事業、原子力発電事業、再生可能エネルギー発電事業を除く

- ※2

- 2019年3月末の貸出金、外国為替、支払承諾、コミットメントライン等の合計(みずほ銀行およびみずほ信託銀行2行合算)

(2)MUFGレポート2019注3)

炭素関連資産の状況(2019年3月末時点)※1

貸出金額の総額は96. 5兆円となります。

- ※1

- TCFDの提言を踏まえ、エネルギーおよびユーティリティセクターに属する貸出から再生可能発電向けの貸出等を除外した貸出を炭素関連資産と定義しています。

(3)SMBCGroupReport2019統合報告書ディスクロージャー誌注4)

低炭素社会へと移行する過程で、影響を受ける資産の価値が将来的に下落するリスク(座礁資産化)が想定されます。三井住友銀行における炭素関連資産(電力、エネルギー等)は貸出金の7.8%ですが、こうした現状を踏まえ、座礁資産化の影響分析に努めていきます。

TCFDは「炭素関連資産」についてその比率を開示することを求めているが、炭素関連資産の定義についてはさらなる検討が必要であると最終報告書に記載がある。上記に紹介した統合報告書に公開されている内容だけでは、わが国のメガバンクがどのように炭素関連資産を計算したのかはわからない。筆者の推測ではあるが、基本的にGICSに紐づけて判断するものの、セクター全体を単純に炭素関連とするのではなく、多少の調整は行われているであろうし、プロジェクトファイナンスではなく、コーポレートへの貸し出しについては、何らかの手段で按分するなど対応が図られていると思われる。なお、みずほフィナンシャルグループは、明示的に原子力を炭素関連資産から除外しているが、それ以外がどのように原子力を扱っているかは不明である。

そして最も重要なのは、こうした炭素関連資産を減少させていくことになるかどうかであるが、その点については特に言及はない。

オランダ中央銀行による気候変動リスクに関わるストレステスト研究

上記にご紹介したわが国のメガバンク3行の統合報告書は、TCFDの提言に沿う形で情報開示がされたものだ。当然のことながら、開示することによって炭素関連資産を縮小していくべきであるとのプレッシャーは受けることになるであろう。TCFDが推奨する気候変動関連リスクを取り入れたシナリオ分析や、先月号でその可能性を指摘したように、現在欧州で進むタクソノミーの議論が、銀行の自己資本比率規制に取り入れられたりすれば、銀行としては炭素関連資産への貸し出し圧縮を進めざるを得なくなる可能性もあるだろう。今の段階では、バーゼル規制の中に気候変動関連リスクを取り入れるという議論は一部の国が主張しているだけであり、近い将来にこれが実現するとは筆者も考えてはいないが、実は、オランダ中央銀行がoccasional studiesとして気候変動関連リスクを取り入れたストレステストを試行し、同国の金融システムへの影響を分析している。中央銀行としては初めて行われた気候変動関連リスクに関するストレステストのstudyについて、その経緯や特徴などをご紹介したい。

オランダ中央銀行によるレポート「An energy transition risk stress test for the financial system of the Netherlands」注5)は2018年10月に公表済みでwebで閲覧可能である。また、「野村資本市場クォータリー」の2019年春号に、このレポートを紹介する「オランダの中央銀行による気候関連のストレステスト」(板津直孝)注6)が掲載され、詳しくその内容を伝えているので、併せてご紹介したい。

レポート冒頭には「(この研究は)政策と分析の問題に関する考え方を広めることを目的としている。ここに示された見解は個々の著者の見解であり、必ずしもオランダ中央銀行の公式見解を反映したものではない」との断り書きがある。これは、あくまで研究としての位置づけであることには留意が必要であり、今後手法の精度を高めていくのだと思われる。

このstudyは、オランダ国内の銀行と保険会社、年金基金を対象として、energy transition risks(エネルギー転換に伴って生じるリスク)を分析したものだ。1章がイントロダクション、2章でシナリオを提示してマクロ経済のシミュレーションを、3章ではそれを分解し産業ごとの移行リスクに対する脆弱性係数(Transition vulnerability factors)を割り出して、4章では銀行・保険会社・年金基金それぞれへの財務的影響を述べるという構成になっている。

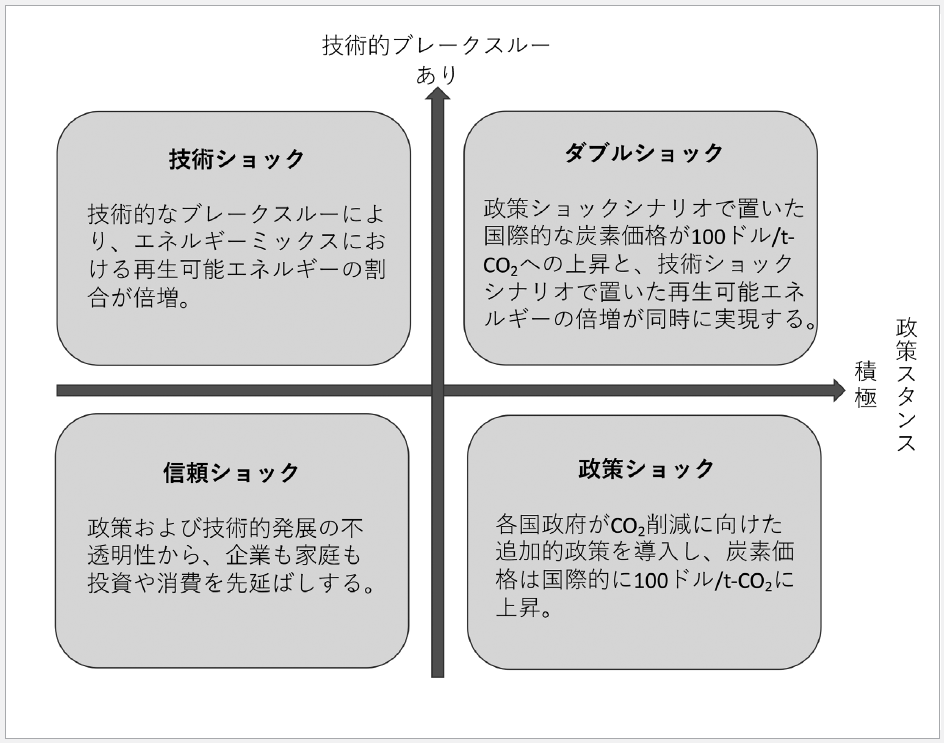

まずシナリオについては、図1の四つが考えられており、インシデント発生後5年間の保有資産への影響が分析されている。気候変動に伴っては、低炭素経済への移行リスク(政策や法規制、技術や市場の変化が企業等に及ぼすリスク)と物理的リスク(気候変動を原因として企業の活動や資産、サプライチェーンに影響が出るリスク)の二つがあるが、前者の移行リスクにのみ焦点を当てている。物理的リスクについては不確実性が高く、仮定を置くことも難しいというのが理由だ。

図1/四つの破壊的なエネルギー転換シナリオ

(出典:オランダ中央銀行「An energy transition risk stress test for the financial system of the Netherlands」P18 Figure2. 1より筆者作成)

それぞれのシナリオについての非常に短いサマリーがBoxという形で、そのシナリオがなぜ起こりうるか(why)やマクロエコノミーへのインパクト(GDP、消費者物価指数、10年金利、世界の株価指数)が一覧で提示されている。

例えば、政策ショックについてのwhyは、自然災害、気候変動対策の強化を求める訴訟、気候変動対策を進める時間的猶予がないことに政策決定者が強く反応することなどが挙げられている。2点目の訴訟について補足をすれば、オランダ政府は環境NGOから気候変動対策の不十分さを理由に訴訟を起こされ、裁判の結果、2020年までに少なくとも1990年比25%の温室効果ガス削減を求められている。このような訴訟は複数の国で提起されており、各国政府が性急な政策転換を行うトリガーになりうるというのが報告書の指摘だ。

3章では、各産業ごとにシナリオ別に脆弱性係数が計算されており、鉱業、石油化学、電気・ガスなど公益事業が、低炭素経済への移行リスクに対して最も脆弱であるとの結果が示されている。

その上で、4章では各金融部門(銀行、保険会社、年金基金)の炭素集約的な資産へのエクスポージャーを確かめたうえで、各シナリオ下でその保有資産に対してどれだけ影響を受けるか、そして健全性確保に向けた金融監督上の比率への影響が示されている。保有資産に対する影響としては、銀行が最小1%(技術ショックシナリオ)から最大3%(ダブルショックシナリオ)、保険会社が2%(技術ショックシナリオ)から11%(ダブルショックシナリオ)、年金基金が7%(政策ショックシナリオ、信頼ショックシナリオ)から10%(ダブルショックシナリオ)となっている。そのうえで監督上の比率への影響として、オランダの銀行の自己資本比率が4.3%(ダブルショックシナリオ)、保険会社のソルベンシー比率が16.2%(信頼ショックシナリオ)、年金基金が5.5%(信頼ショックシナリオ)低下する可能性があるとのことだ。原典にあたる余裕のある方は2章のBoxと4章のfinancial impact、特に、figure4.1から4.3、および、5章の結論だけでも目を通していただくと興味深いのではないだろうか。

5章の結論部では、このストレステストの結果、破壊的なエネルギー転換に伴う移行リスクは「大きいものの対処可能(sizeable, but also manageable)」であり、「政策当局はタイムリーに政策を実施することで、影響は緩和できる」としている。

その上でこのstudyは、破壊的エネルギー移行がオランダの金融セクターに及ぼす影響を評価するための第一歩にすぎないことや、ストレステストの結果は仮定と方法論の選択に大きく依存することなど課題も示されている。将来的な作業として、特に①データの質、②産業別リターンのモデル化(※今回の試算ではマクロ経済影響を産業別に分解しているが、産業別の影響を先に計算し、それを積み上げてマクロ経済影響を集計することが望ましいとしている)、③2次的な影響の把握(※最初のショックに続いて、ストレス下にある資産の投げ売りが連鎖することを指す)に関して、結果をさらに精緻化する可能性がある、としている。

まとめ

今回は、わが国のメガバンク3行がTCFDの提言に沿って炭素関連資産へのエクスポージャー比率を公表していること、オランダ中央銀行が気候変動に関連してエネルギー転換が進む場合の移行リスクが与える影響についてストレステストを試行したことなど、事実関係を整理した。特に後者は、報告書全体を読んでも、産業別影響の計算方法やシナリオの妥当性など、多くの論点があるようにも思える。エネルギー政策は国ごとの事情の違いが配慮されるべきとの主張も強い中で、全世界で一斉に同額(100$/t-CO2)の炭素価格が導入されたり、それが時間的猶予なく行われたりすることの実現可能性も問われるところであろう。しかし、イングランド銀行が英国の保険会社向けに提示する「ストレステストのガイドライン」注7)において、本年のバージョンではすでに気候変動シナリオも含まれている(ちなみに、気候変動シナリオとあわせて、米国のハリケーン、カリフォルニアの地震と余震、英国の嵐と洪水などと並んで日本の南海トラフ地震と津波も含まれている)。このガイドラインに沿って行われたストレステストの結果がまとまり報告されれば、今回ご紹介したオランダ中央銀行のstudyとはまた位置づけが異なるため注目が集まるだろう。

金融機関の気候変動関連リスクに関する強靭性を高めていくという視点は、これからもサステナブル・ファイナンスに関する中心的な論点になっていくと思われる。

【謝辞】 本稿執筆にあたっては電力中央研究所 社会経済研究所 上野貴弘上席研究員、日本エネルギー経済研究所 地球環境ユニット 地球温暖化政策グループ 柳美樹研究主幹に大きな示唆をいただいた。

- 注1)

- https://www.fsb-tcfd.org/publications/final-recommendations-report/

日本語訳 https://www.fsb-tcfd.org/wp-content/uploads/2017/06/TCFD_Final_Report_Japanese.pdf

- 注3)

- MUFGレポート2019 P69

https://www.mufg.jp/dam/ja/ir2019/pdf/05.pdf

- 注4)

- SMBC Group Report 2019統合報告書ディスクロージャー誌本編 P77

https://www.smfg.co.jp/investor/financial/disclosure/fy2018_f01_pdf/fy2018_f01_00.pdf

- 注7)

- Bank of England “Insurance Stress Test 2019“

https://www.bankofengland.co.uk/prudential-regulation/letter/2019/insurance-stress-test-2019