「OPECプラス」時代の到来

OPECの終わりの始まり

橋爪 𠮷博

日本エネルギー経済研究所 石油情報センター

(「月刊ビジネスアイ エネコ」2019年9月号からの転載)

石油輸出国機構(OPEC)と非加盟主要産油10カ国からなる「OPECプラス」は7月2日、ウイーンのOPEC本部で合同閣僚会合を開き、現行の協調減産を2020年3月末まで9カ月間延長することを決めた。あわせて両者の「協力憲章」を採択し、OPECプラスの枠組み強化を図った。

ただ、合同閣僚会合と前日に開催されたOPEC総会については、減産幅や開催日程などをめぐるサウジアラビアとロシアの不協和音が聞こえてきたり、イランが議事手続きに不満を表明したりするなど、異例の展開もあった。

本稿では、常識的な合意内容だったにもかかわらず異例の展開をたどった舞台裏を考察し、今回の合意の意味を評価するとともに、今後の展開を考えてみたい。

前回のOPECプラス合意

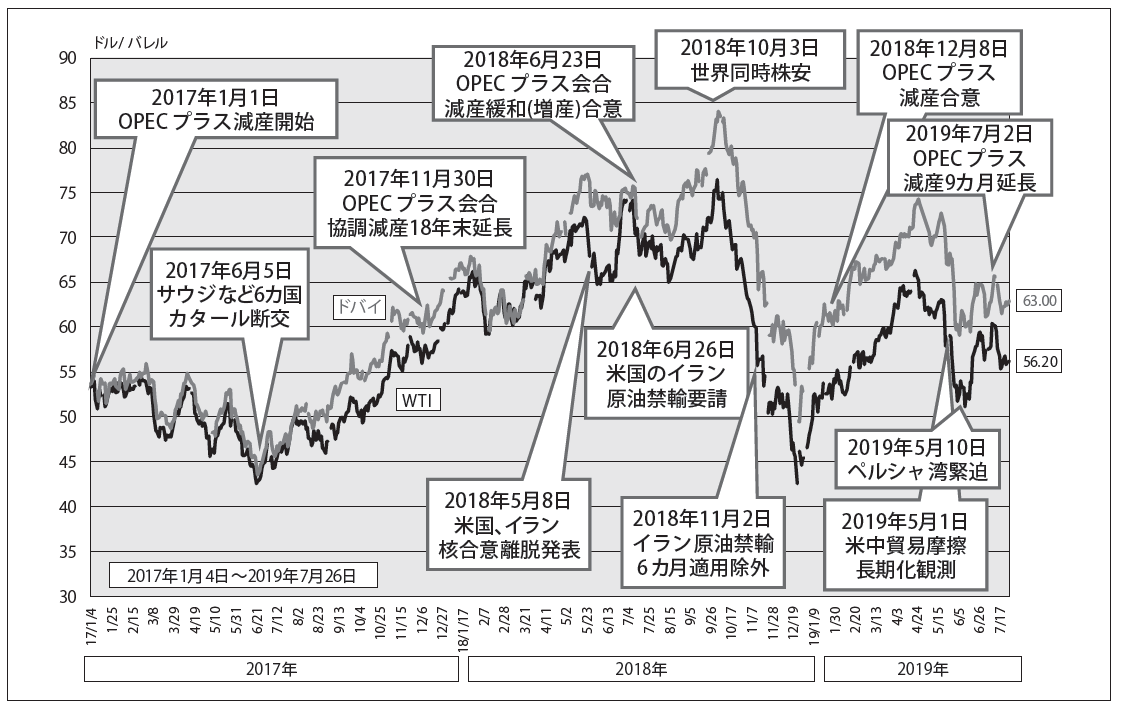

米国のWTI原油先物価格は、2018年10月3日の1バレル=76ドルをピークに、協調減産の緩和や、米国による主要8カ国に対するイラン原油禁輸の適用除外措置、米中貿易摩擦・米国株価低迷など世界経済の減速懸念などにより低下を続け、同12月24日には42ドルを記録した(図)。

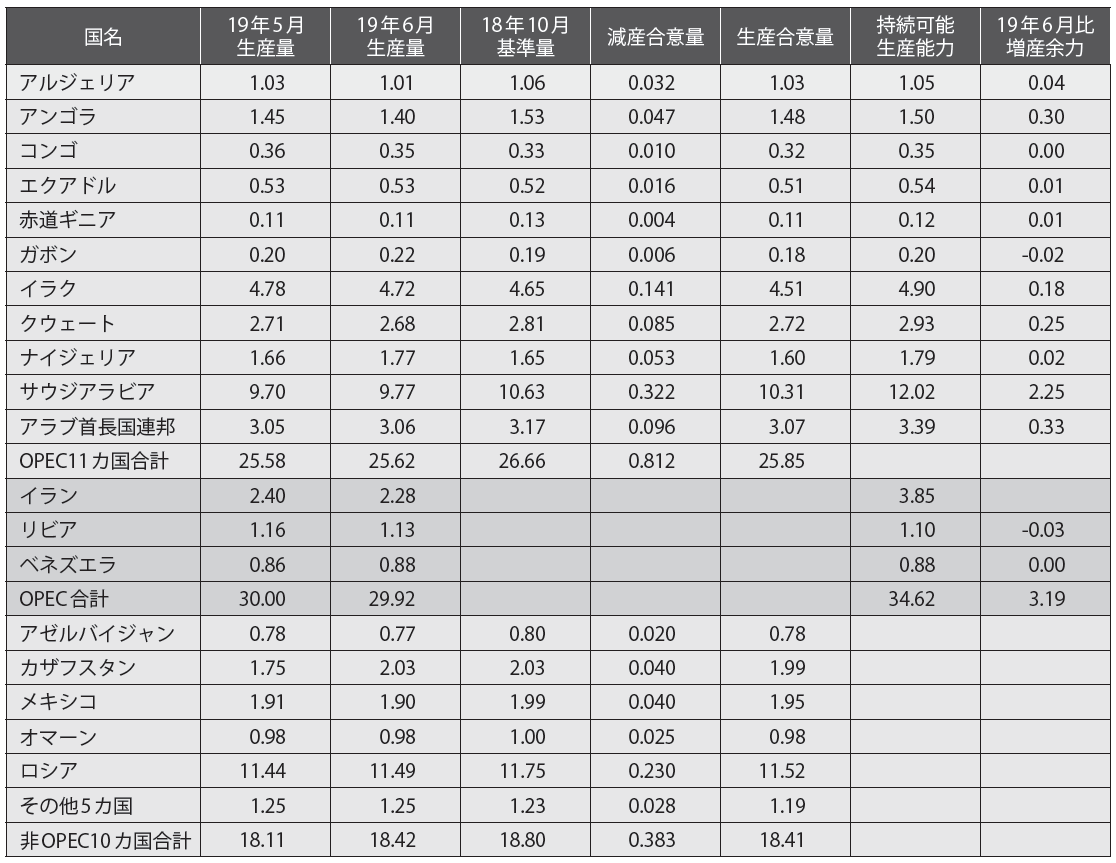

昨年12月の前回OPEC総会と合同閣僚会合は、原油価格の維持を図るため、OPEC加盟11カ国が同10月生産実績比で80万バレル/日(BD)、非加盟主要10カ国が40万BDの計120万BDの協調減産を今年1月から6カ月間実施することで合意した。経済制裁が続くイランとベネズエラ、内戦が続くリビアについては減産の対象外になった。今年7月以降については、4月の閣僚級合同監視委員会で検討することになった。

前回は当初、国別の減産量が公表されず、協調減産の実効性に懐疑的な見方が出て、原油価格の回復が遅れた。しかし、OPEC加盟国2.5%削減、非加盟国2%削減を基本とする国別減産量が今年1月18日に公表され、原油価格上昇の要因の1つとなった。

昨年12月の終わりからは、イラン、ベネズエラをめぐる緊張が高まり、協調減産の実績が想定以上だったことなどから、原油価格は反転上昇した。今年1月からの減産当初は、原油価格の回復、5月以降のイラン産原油の全面禁輸措置予想もあり、7月以降に減産を緩和・停止するのではないかと予想する向きが多かった。これを背景に、OPECプラスの“出口戦略”を模索する動きも見られた。サウジのファリハ・エネルギー産業鉱物資源相、ロシアのノバク・エネルギー相からは、OPECプラスの枠組みの維持といった発言も聞かれ、今回の「協力憲章」の採択につながったと思われる。

サウジとロシアの不協和音

ところが、今年2月半ばあたりからやや風向きが変わる。世界のGDP(国内総生産)の伸びが鈍化し、原油価格が回復していることなどを背景に、複数の関係機関では2019年の石油需要の成長は鈍化するとの予想が強まり、ファリハ氏は、今年7月以降も減産を延長する可能性を示唆するようになった。一方、ロシアのノバク氏はこの時点で、依然、減産延長不要論を展開していた。

3月18日にアゼルバイジャンのバクーで開催された閣僚級合同監視委員会では、原油価格の堅調な推移を背景に、市場動向を引き続き見守ることにし、4月17日に予定されていた臨時のOPEC総会と閣僚級合同会合は中止になった。7月以降の協調減産の取り扱いについては、6月のOPEC総会と合同閣僚会議に先送りされた。

4月に入り、米中貿易摩擦の激化や英国の欧州連合(EU)離脱問題の混迷などにより世界経済の先行き不安が高まった。しかし、米国が対イラン制裁の対象に革命防衛隊を指定し、イラン産原油の5月からの全面輸入禁止を正式発表するなど、米国・イラン関係の緊張が高まったこともあって、原油価格は引き続き堅調に推移したが、WTI先物価格は4月23日の66ドルをピークに再び下落を始めた。

その後、米国は5月5日に空母・爆撃機のペルシャ湾派遣を発表し、同12日にフジャイラ沖でタンカー攻撃が発生するなどした際には、一時的に原油価格が上昇したものの、サウジとロシア間の減産幅と会合開催日程をめぐる不協和音や、想定以上に弱い石油需要、米中貿易摩擦などの油価下押し要因もあって、原油価格は6月中旬まで低迷を続けた。

6月13日のオマーン湾でのタンカー攻撃や、同20日のイラン革命防衛隊による米軍無人偵察機の撃墜などが起きて以降、原油価格は堅調に転じた。

サウジは早い段階から、従来の減産幅の延長を目指した。一方、ロシアは、減産を行わないと原油価格が暴落する可能性があることは認めつつも、米国のシェールオイルにシェアを奪われるとして、減産幅の圧縮を目指した節がある。ロシアでは特に、国営石油会社に減産に対する抵抗感が強い。

また、ロシアは、原油価格50ドルでも財政運営はやっていけるとの指摘もあった。ただ、サウジが協調減産開始(2017年1月)前にOPEC内で唱えたシェールオイル対抗論を、ロシアが減産緩和の大義名分に持ち出したことには、いささか奇異に感じられた。こうした状況の中、5月19日にサウジ・ジェッダで開催された閣僚級合同監視委員会でも、7月以降の協調減産についての検討はさらに先送りされた。

当初、6月25日にOPEC総会、翌26日に合同閣僚会合を開催する予定だったが、ロシアは、状況をより一層見極める必要があるとして、G20大阪サミット(7月29~30日)後の7月初旬開催を主張し、これを押し通した。

ロシアの影響力拡大

今回の動きで最も注目されるのは、ロシアの影響力拡大である。

特に注目されるのは、ロシアが最終段階まで減産延長に合意していなかったにもかかわらず、プーチン露大統領がOPEC総会と合同閣僚会合を前に「協調減産の6~9カ月延長で合意した」と発表したことである。6月29日のG20大阪サミットで、プーチン大統領はサウジのムハンマド皇太子と会談して減産延長で合意し、会談後の記者会見でしゃべってしまった。

従来なら、こうした役回りはサウジのファリハ氏か、輪番のOPEC議長がリークするものである。OPECプラスのリーダーである両国の会談内容をロシア側が発表してしまうのは、初めての事態である。

このような展開に対し、イランは減産延長には賛成しつつも不快感を示した。OPECで決定すべき事項に非加盟のロシアが介入するのはおかしいし、OPEC総会と合同閣僚会合で協議して決定されるべき内容をサウジとロシアで決定するのはおかしいというわけだ。こうした経緯があって、合同閣僚会合の協議は異例の10時間にわたる検討が行われた。会合後、ファリハ氏も、OPECの運営は従来と変わるものではないとコメントせざるを得なくなった。

OPECプラスの制度化・恒久化

今回もう1つ注目されたのは、「協力憲章」の採択だ。

OPECプラスによる協調減産は従来、2016年11月の合同閣僚会合での「協力宣言」に基づくものとして実施されてきた。それが今回、「協力憲章」として再確認され、参加各国はそれぞれ自国での承認手続きを取ることになった。

協力憲章は、A4の用紙に大きな文字で、OPECプラスの協力について抽象的に描かれているに過ぎず、内容的には協力宣言とほとんど変わらない。しかし、協力憲章が持つ意味は大きい。それは、OPECプラスの枠組みを強化し、仮に、現行の協調減産が終了しても枠組みを残し、いつでも活用できることを目指したものと言えるからだ。

内外のメディアは、憲章採択をOPECプラスの枠組みの「制度化」あるいは「恒久化」と評価している。

振り返ると、2017年初めからの協調減産は、シェール革命による米国の石油市場でのシェア拡大に対抗するため、2014年末に需給調整を放棄して安値競争を挑んだサウジを中心とするOPECがシェア回復に失敗したことが発端になっている。2016年秋、原油価格維持のための新たな需給調整スキームとして、減産の対象をOPECだけでなく非加盟国にも広げ、油価維持の責任や減産負担をOPECと非加盟主要産油国で分担するために開始されたものである。現在、OPECの石油生産シェアは世界の35%(NGLを含む、減産対象となる原油ベースでは30%)であるのに対し、OPECプラスでの生産シェアは53%に拡大する(国際エネルギー機関の石油市場報告7月号)。

OPECプラスの協調減産は、シェール革命という国際石油市場の供給構造の変化に対応した、新たな需給調整スキームとして名実ともに定着したと言えよう。端的に言えば、サウジは、シェールオイルの台頭によってOPEC単独での需給調整をあきらめ、OPECプラスによる需給調整に乗り換えたということである。

別の言い方をすると、米国がシェール革命によって世界最大産油国となり、ロシアとサウジは2位・3位連合で対抗しているようなものであり、協調減産はロシアにも国際石油市場における負担を分担してもらうことを意味する。ロシアは従来、プライステイカー(市場価格に基づいて取引する市場参加者)だったが、OPECプラスに加わることにより主要なプライスメイカーになることになる。

したがって、イランがどう言おうが、国際石油市場でのOPECの変質や影響力低下、ロシアの影響力拡大は否定できない。協力憲章は、こうした国際石油市場の大きな構造変化を反映したものと言える。

サウジの高価格政策への転換観測

ここ半年のOPECプラスの動きを見て、欧米メディアからは、サウジの目標原油価格が引き上げられたのでないかとの観測記事が出た。すなわち、サウジは、ムハンマド皇太子が主導する国家改革計画「ビジョン2030」を実施するため、財政収入の拡大が必要になっており、ドバイ原油で1バレル=60ドル程度だった目標価格を70~80ドル程度に引き上げたのではないかとする観測である。

ドバイ原油は現在、WTI先物価格より6~7ドル程度高い60ドル台半ば付近で推移していることから、観測記事の水準まではあと5~15ドル程度の引き上げが必要となる。確かに、サウジのファリハ氏には、先行きの需要見通しで慎重な姿勢が目立ち、価格維持に向けた決意は伝わってきていた。サウジの生産水準も、減産合意幅30万BDのところ、100万BD近い減産を行っている(表)。また、減産延長期間も、6カ月間が基本になっているところを9カ月間としたが、これは市場のサプライズ効果を狙ったとも言われている。ただ、サウジの油価引き上げ意欲は感じられるものの、少しハードルが高いという感じがする。

今後の展開

今回の協調減産合意について、市場で大きな反応はなかった。6月終わりに60ドルに近づいていたWTI先物価格は合意後、50ドル台後半で推移しており、合意内容は市場で「想定内」「織り込み済み」と受け止められているように思われる。

ただ、不思議なことは、イランをめぐる情勢がこれほどまでに緊迫しているのに、原油価格が反応していないことである。7月に入り、英国が英領ジブラルタルで、EUの対シリア制裁に違反していたイランのタンカーを拿捕したのに続き、同19日には、航行規則に違反したとしてホルムズ海峡で英国のタンカーがイランの革命防衛隊に拿捕された。これに対し、米国はホルムズ海峡の商船安全航行のため、有志連合の結成を呼びかけるなど、緊迫した情勢が続いている。

石油輸送でのホルムズ海峡の重要性を考えるなら、これほどの緊張状態にあるのに原油価格が上昇しないのはおかしい。確かに、軍事衝突やイラン政府によるホルムズ海峡封鎖は考え難い。しかし、偶発的な事象に起因した軍事衝突や供給支障が起きる可能性は否定できない。

やはり基本的に原油価格を決めるのは、需給関係なのかもしれない。

需要の弱い経済環境の中、米国などの増産状況を見ながら、OPECプラスが協調減産によって需給バランスを維持する形は当面続くだろう。そうした中で、油価上昇要因であるイラン情勢の緊迫化などの地政学リスクと、下降要因としての米中貿易戦争の激化・長期化といったマクロ経済リスクが拮抗しつつ、綱引きを続けるのであろう。

いずれにせよ、「協力憲章」の採択で名実ともにOPECプラスによる協調減産が国際石油市場の需給調整機能を担う新しい時代が始まった。シェール革命による供給構造の転換によって、ロシアも国際石油市場の管理に乗り出さざるを得なくなり、その分、OPECの影響力が後退した。OPECの終わりが始まったのかもしれない。