日本と中国の循環産業の国際展開状況:タイとベトナムを中心に

佐々木 創

中央大学・経済学部・教授

1.第三国における日中環境協力は可能か?

中国に対する政府開発援助(Official Development Assistance:ODA) の終了に伴い、第三国において日中が協力するという今後の日本政府としての方向性を踏まえ、日中両政府では「日中第三国市場協力フォーラム」を2018年より開催し、その重点4分野の1つに「エネルギー・環境」を挙げている。他方で、同フォーラムにも言及している『インフラシステム輸出戦略』では、循環産業の戦略的海外展開・育成することを掲げており、特にアジアにおいて、先進的な循環産業の戦略的な海外展開を進めると記載されている注1)。

しかしながら、第三国において日中が環境協力するためには、日中の循環産業の国際展開状況を把握し、どの国の、どの分野で競合し、または協調が可能なのかを分析する必要があるが、関連する研究は管見する限り見つからない。

そこで本稿では、まず中国の一帯一路における循環産業の国際展開の状況を概観し注2)、次に日中の循環産業が競合しているタイとベトナムに焦点を当てて入手可能な既存のデータから分析することで、最後に政策的付言と今後の課題を述べたい。

2.政府の白書では掴めない中国の循環産業の国際展開状況

2021年1月に、中国政府は国際開発協力に関する見解を紹介するため “China’s International Development Cooperation in the New Era(新時代における中国の国際開発協力)”を発表している。ここでは同書(以下、白書)のポイントをまず整理する。

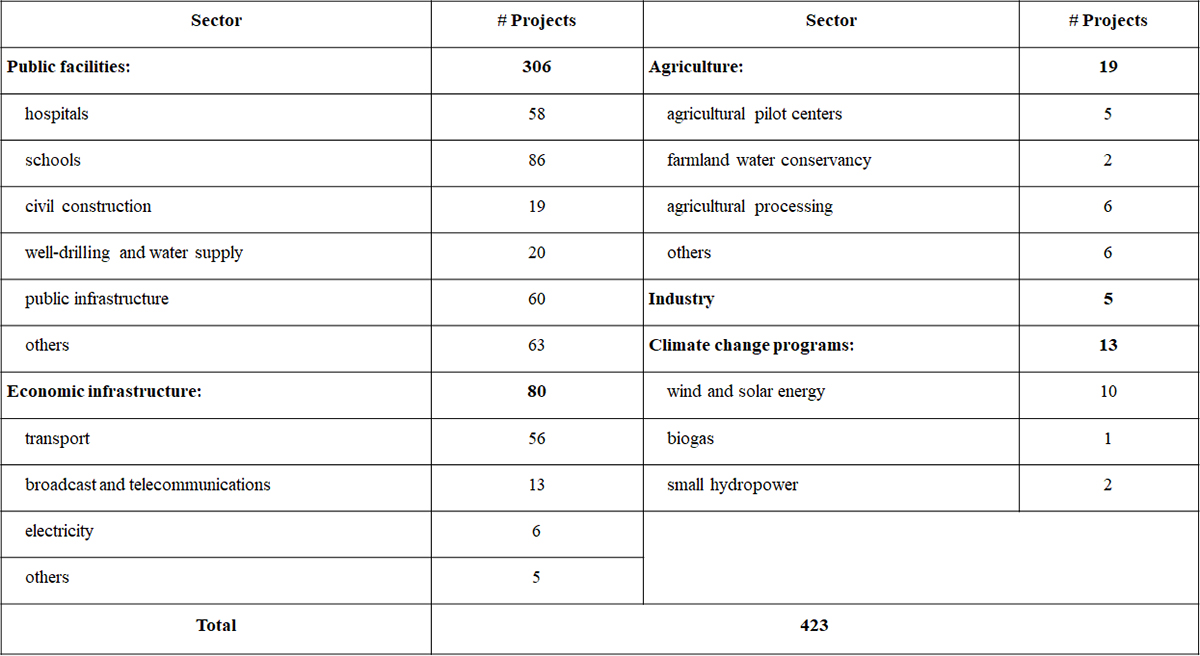

白書の中では、開発協力に対する中国のアプローチとして、「一帯一路戦略は主要なプラットフォームであり、SDGsと多くの共通点がある」と記載されている。また、中国は2013年から2018年の間に合計2,702億人民元の対外援助を実施し、そのうち贈与は1,278億人民元(全体の47.3%)、譲許的融資は1,311億人民元(同48.5%)、無利子融資は113億人民元(同4.2%)となっている。その間に完了した423のプロジェクトにおけるセクター毎の内訳は表1の通りである。

表 1 2013-18年に完了したプロジェクトのセクター毎の内訳

(出所)The State Council Information Office of the People’s Republic of China(2021) [拡大画像表示]

先行研究が指摘する通り、年ごとの援助額は最新版の白書においても公開されていない注3)。他方で、完了したプロジェクトのセクター毎の内訳を見ると、「中国的対外援助(2011年版)では、衛生等の社会公共施設が3.2%だったものが、(2014年版)で27.6%と比率が急激に上がっているとの指摘がある注4。同様に試算すると最新版の白書(2021年版)では72.3%も占めていることから、中国政府が社会公共施設に更に注力していると推察できる。

以上の通り、中国政府の対外援助白書では年ごとの援助額は公開されず、完了したプロジェクトのセクター毎の内訳も大項目となっている。したがって、中国の政府文書から循環産業の動向を把握することは困難である。

そこで、中国の環境産業における国際展開動向を把握するために、清華大学環境学部の常先生らと共同研究を実施した。以下では清華大学との共同研究の報告書から要点を整理する注5)。

中国の一帯一路の戦略において44の環境関連企業が54か国で149の契約注文に署名している。一帯一路が本格的に展開したのは2015年以降であり、各社のホームページや報告書等で詳細を確認すると、多くの案件はMOU等の合意文書の段階であり、事業化まで至った案件はまだ多くはない。そこで、国内の主要な環境産業23社(国有企業6社・民間企業17社、上場企業18社・非上場企業5社)が実施した48のプロジェクトの情報を各社の公開情報から収集した。

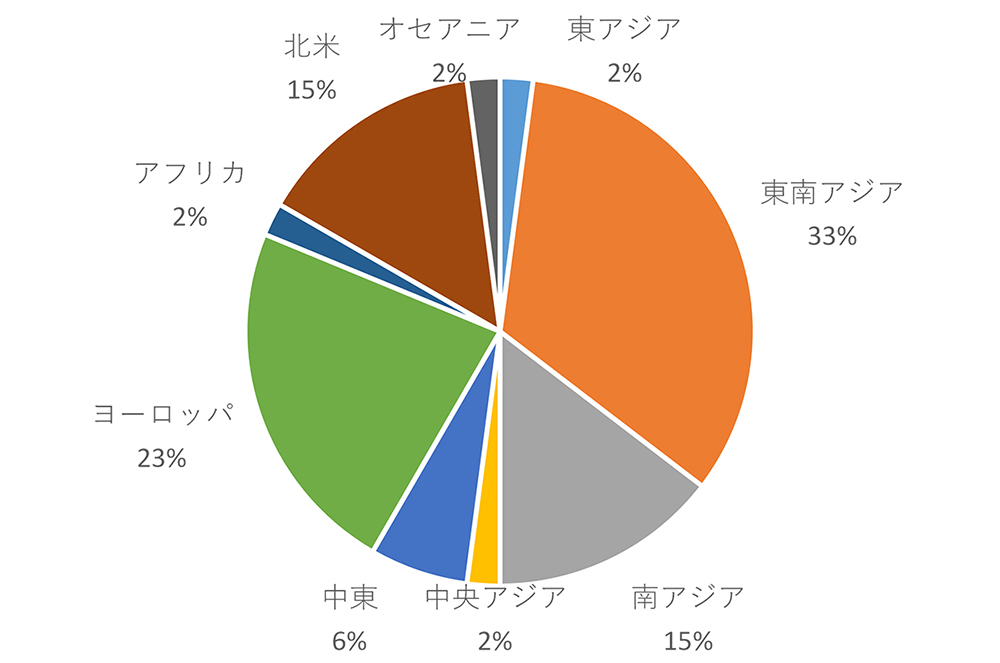

まず、地域別の内訳では東南アジアが33%ともっと多く、次いで南アジア15%となっている(図1)。

図 1 中国の環境産業の国際事業の地域分布

(出所)常・杨・徐(2021) [拡大画像表示]

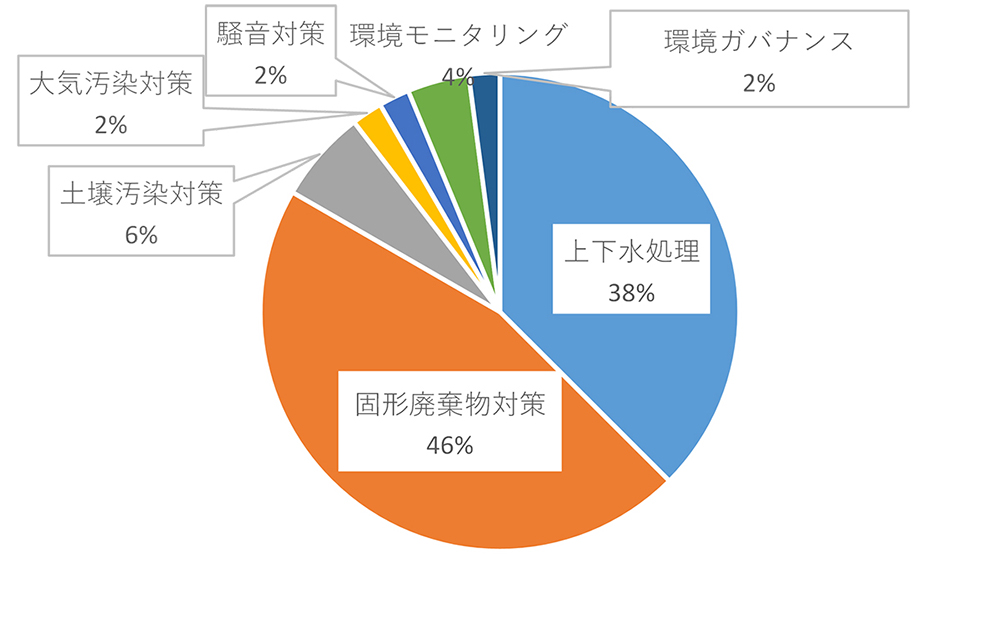

事業別の内訳では固形廃棄物処理が46%ともっと多く、次いで上下水処理が38%となっている(図2)。

図 2 中国の環境産業の国際事業の事業分布

(出所)常・杨・徐(2021) [拡大画像表示]

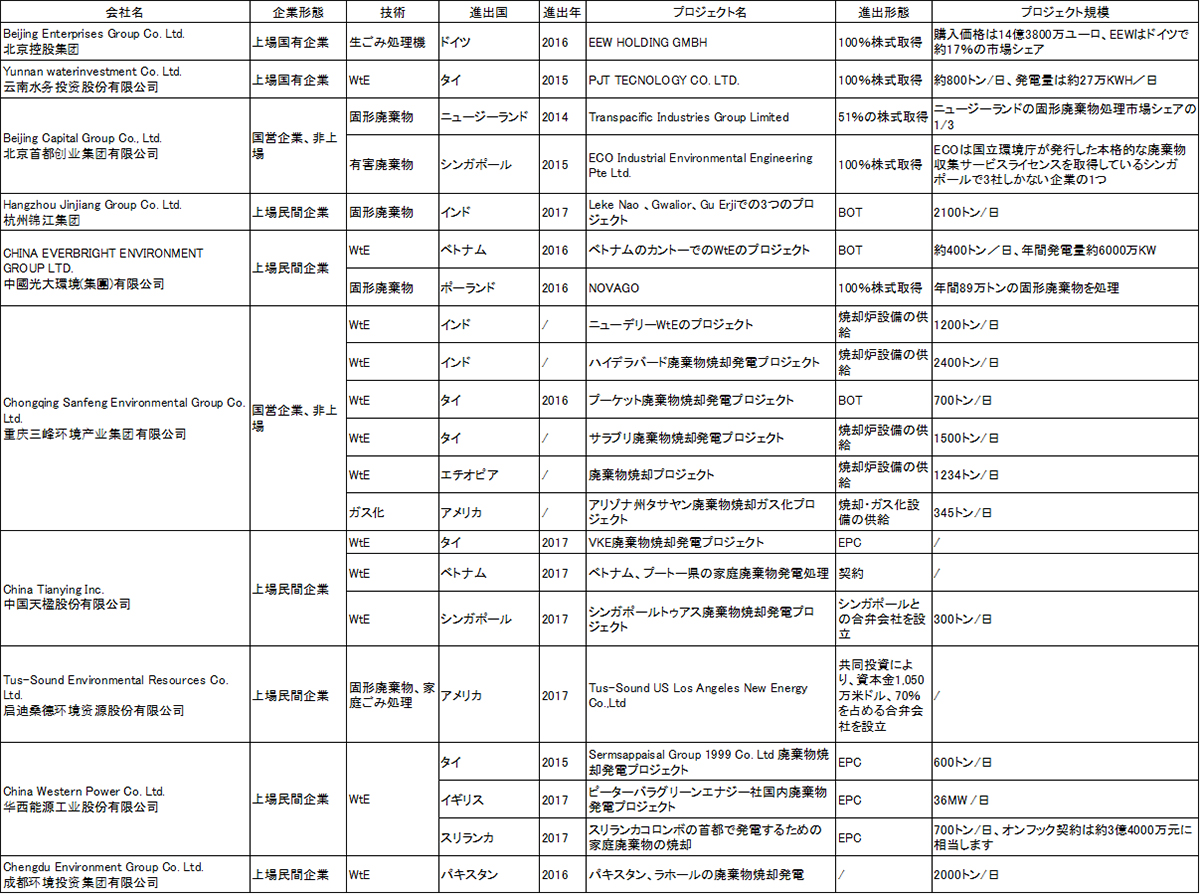

中国の環境産業の国際事業の事業分布で最も多くなっている固形廃棄物処理の国際展開プロジェクトの概要を表2に示す。固形廃棄物処理の国際展開先ではタイが最も多く5件、次いでベトナムが3件、インドが3件と続いている。

表 2 固形廃棄物処理の国際展開プロジェクトの概要

(出所)常・杨・徐(2021) [拡大画像表示]

3.タイおよびベトナムにおける日中循環産業の進出状況

塚原(2021)の論考による環境省が実施した廃棄物・リサイクル分野におけるFS事業の実施国と上記の固形廃棄物処理の国際展開プロジェクトを照らし合わせると、日中の循環産業はタイとベトナムにおいて競合している。そこで、日中循環産業によるタイとベトナムの進出状況について分析する。

3.1 タイでは中国の循環産業の進出が日本を上回る

タイにおいては、タイ商務省事業開発局(Department of Business Development: DBD)と工業省工場局(Department of Industrial Works : DIW)のデータベースを組み合わせることで当該工場の財務状況の分析が可能である注6)。

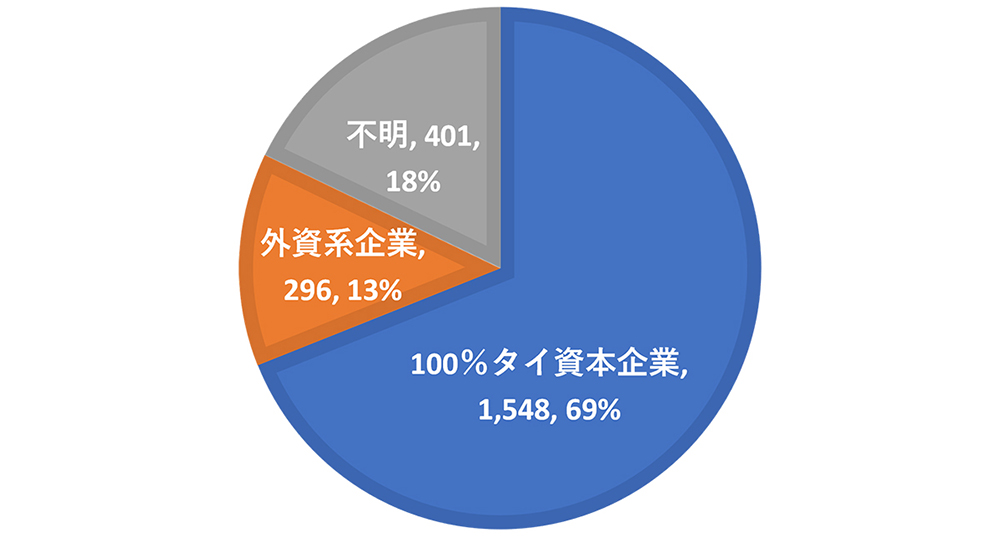

本分析においては、DIWの産業廃棄物処理の認可を取得し、さらにDBDに財務状況を報告している2,245工場を対象に分析を実施した。その内訳は、100%タイ資本企業が1,548工場、外資系企業が296工場、不明が401工場であった(図3)。

図 3 タイ循環産業における外資系企業の割合 [拡大画像表示]

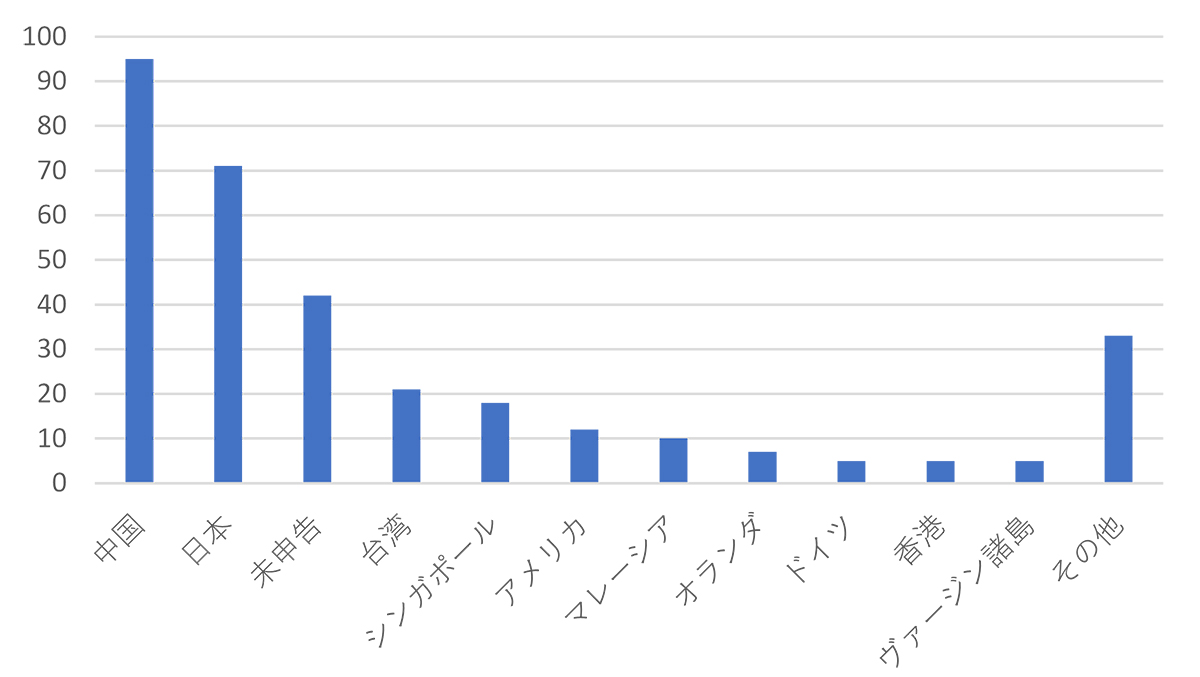

次に外資系企業296工場の投資国・地域の内訳は、中国が最も多く95工場、次いで日本が71工場となり、投資国・地域は未申告が42工場と続く(図4)。

図 4 外資系循環産業における投資国・地域(タイを除く)内訳

(注)1工場に対し複数国が出資している場合があり、合計は324か国になる。 [拡大画像表示]

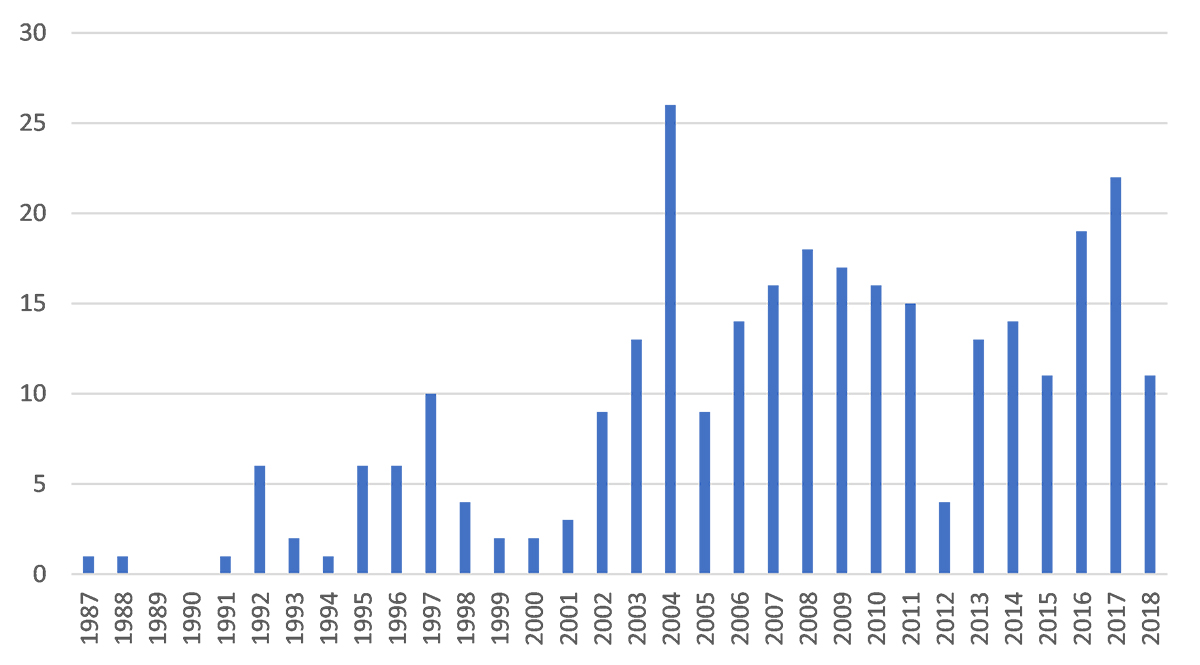

投資年別の外資循環産業数では、2004年が26工場と最も多く、次いで2017年が22工場と続く。前者は、2005年に産廃法令が強化される前の駆け込み申請、後者は2017年末の中国廃棄物輸入規制への対応として、先進国から廃プラスチックなどの循環資源をタイに輸入後に加工し、中国へ輸出する加工貿易を目的とした中国系企業の進出が多いと推察される(図5)。

図 5 投資年別の外資循環産業数 [拡大画像表示]

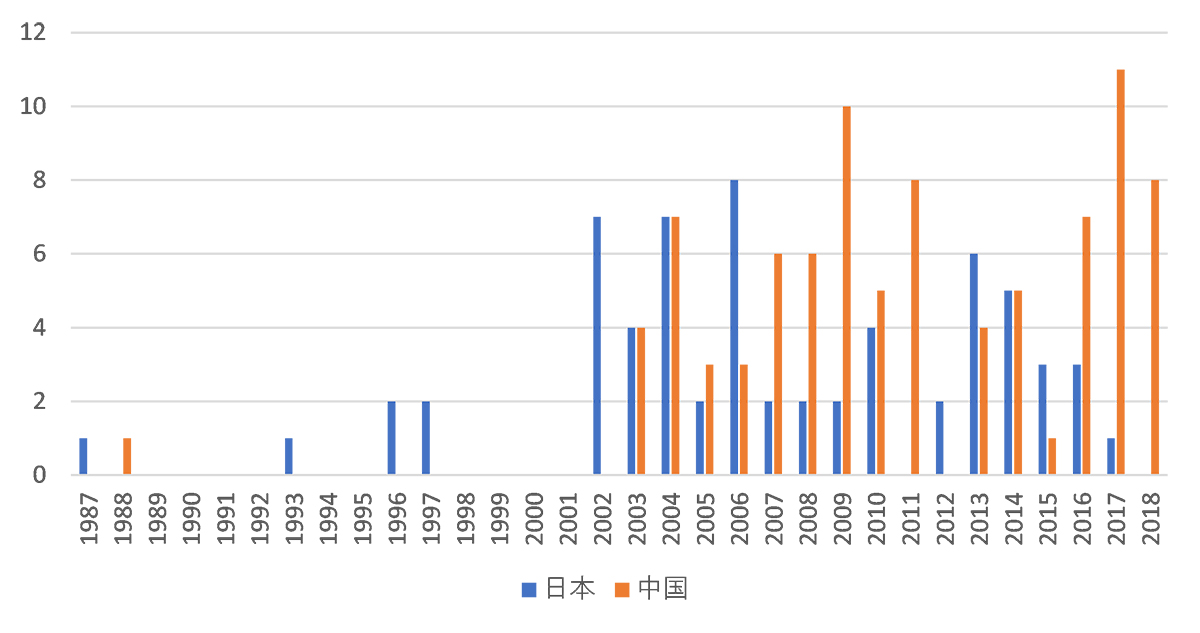

そこで、投資数が多い日本と中国の循環産業数を投資年別に整理すると、日本は2000年代前半、中国は2010年代後半、特に2017年が11工場と最も多くなっており、上記の推察の妥当性を確認できる(図6)。

図 6 投資年別の日中循環産業数 [拡大画像表示]

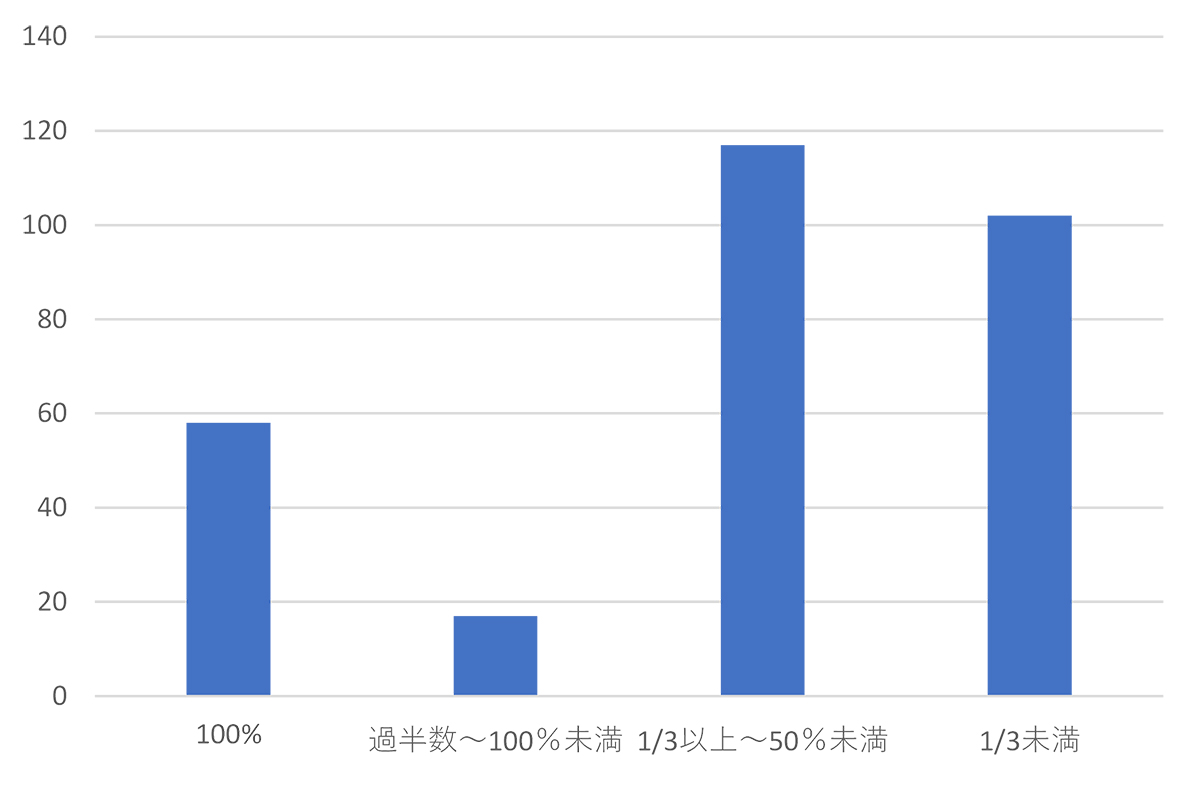

外国資本出資比率を見ると、外資系企業が100%の株を保有している工場は58工場、過半数~100%未満は17工場であり、多くはマジョリティーをタイの合弁相手が保有している(図7)。

図 7 外資系循環産業における外国資本出資比率 [拡大画像表示]

3.2 ベトナムでは外資参入が難しく日中循環産業の進出状況は拮抗

ベトナムにおいては計画投資省(Ministry of Planning and Investment:MPI)と複数の民間データベース注7)を組み合わせることで外資系の循環産業の財務状況を分析可能であり、本調査はサステイナブルシステムデザイン研究所に委託して実施した注8)。

本分析で把握できた外資系循環産業18社のうち、外国投資国・地域が判明したのは17社である。日本が4社と最も多く、次いで香港3社、米国、英国及び韓国が各2社となっている。この他にタイ、台湾、ドイツ、ベルギーが1社ずつあった。中国企業が香港を経由して投資するケースが有り得るが、オリジナルな投資国については把握することはできない(図8)。

図 8 外資系循環産業における投資国・地域(ベトナムを除く)内訳 [拡大画像表示]

本調査において把握された外資系循環産業18社のうち、最も早く投資を行った企業は、2006年に投資を行っている。2006年から2013年までは、投資が行われなかった年もあるが、2014年以降2020年までは、毎年1~3社の投資が行われている(図9)。

図 9 投資年別の外資循環産業数 [拡大画像表示]

外資系循環産業18社のうち、100%外国企業が出資している企業は10社であった。50%以上の外国企業が出資している企業は4社、50%未満が2社であった。不明は2社であった(図10)。

図 10 外資系循環産業における外国資本出資比率 [拡大画像表示]

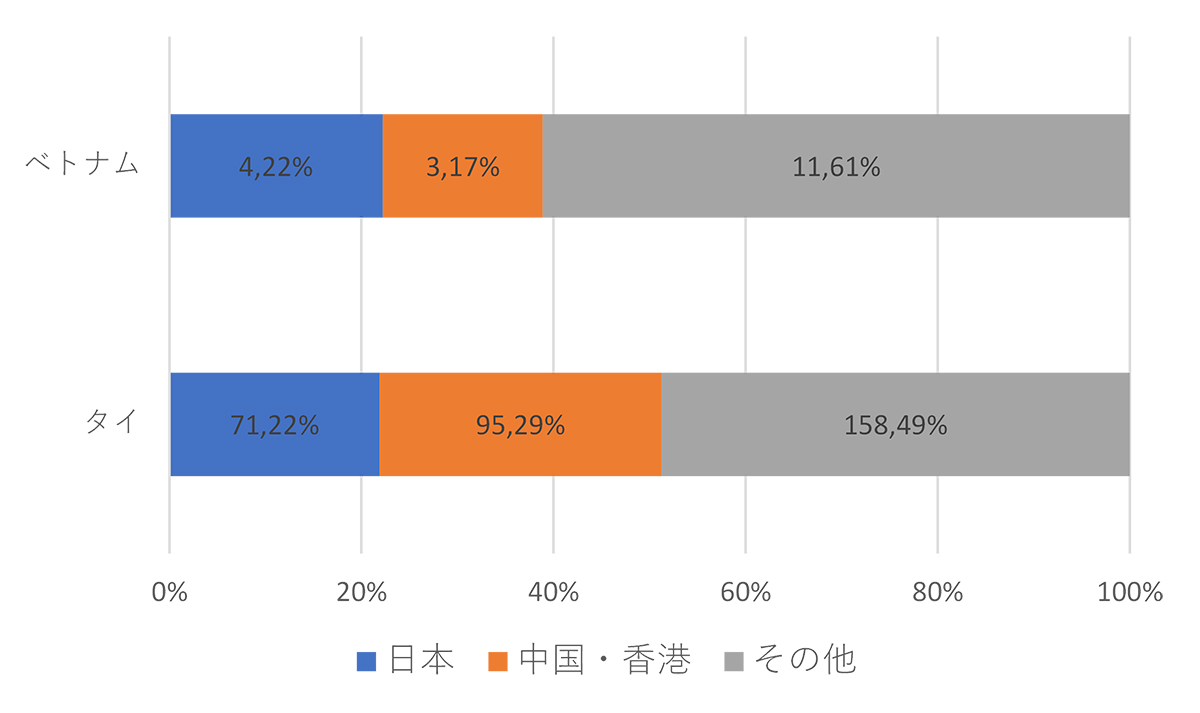

以上の結果からタイ・ベトナムにおける外資系循環産業の日本と中国の出資動向を整理すると、日本はタイ、ベトナムに共に22%となり、中国はタイが29%、ベトナムが17%となる(図11)。日中循環産業の進出状況は、タイでは中国の循環産業の進出が日本を上回り、ベトナムでは外資参入が難しく日中の循環産業の進出が拮抗している。

図 11 タイ・ベトナムにおける外資系循環産業の日本と中国の出資動向 [拡大画像表示]

4.今後の課題:質の高いインフラとは?

本稿では、中国の一帯一路における循環産業の国際展開の状況を概観し 、次に日中の循環産業が競合しているタイとベトナムに焦点を当てて入手可能な既存のデータから分析した。この結果においては、中国の循環産業の国外での事業化が増えており、一帯一路戦略の中で今後中国の循環産業の国際展開が更に増加すると予想できる。特に廃棄物発電分野では、焼却炉の国際競争力は既に日本企業よりも中国企業が優位にある注9)。

東南アジア各国の循環産業におけるPPP(Public Private Partnership)事業の国際競争入札において、特別目的会社(Special Purpose Company:SPC)による投資案件が増加している。この影響で日本の循環産業が得意としてきた「設計・調達・建設(Engineering, Procurement and Construction:EPC)」での契約では受注どころか応札すら出来ていないケースがタイやベトナムで散見されるようになってきている。

タイにおける循環産業の初期投資額の推移を見ると、当初の中国の外資系企業による「安かろう、悪かろう」ではなく、初期投資額が上昇していることが確認できている注10)。したがって、日本の循環産業がEPCで参入を目指すのであれば、価格面でのギャップは相対的に小さくなってきていることを踏まえると、これまで定性的に表現してきた「質の高いインフラ」の質を定量的に評価し、SPCからパートナーとして選定される戦略が重要となる。

他方で、東南アジア各国のPPP事業といっても各国によって政府の関与状況や債務保証などは多様である。アジアのPPP事業の入札において、事実上特定の国しか応札できない仕様書も見受けられる。PPP事業にSPCとして参入するのであれば、環境省やJICA、経済産業省などの関連省庁共に、国際競争入札のあり方から支援し、上流から一貫して参入戦略を立案することが求められよう。

※ 本報告は科学研究費17H04722、20KK0299及び21K12370による成果の一部である。

- 注1)

- 首相官邸(2019)『インフラシステム輸出戦略(令和元年度改訂版)』

https://www.kantei.go.jp/jp/singi/keikyou/dai43/siryou2.pdf (参照:2021-10-29) - 注2)

- 日本については、塚原(2021)「廃棄物・リサイクル分野のインフラ輸出」

https://ieei.or.jp/2021/10/expl211015/ が詳しい(参照:2021-10-29) - 注3)

- 梶谷懐(2021)「一帯一路構想は新興国に「債務の罠」をもたらすか」、廣野美和編『一帯一路は何をもたらしたのか:中国問題と投資のジレンマ』、勁草書房、pp.71-89

- 注4)

- 楊鵬超(2021)「一帯一路構想と対外援助の多様化」、廣野美和編前掲書、pp.109-128

- 注5)

- 常杪・杨亮・徐欣馨(2021)『中国固废静脉产业引进外资投资和国际业务开展相关调查报告』

- 注6)

- 佐々木創(2019) 「タイにおける産業廃棄物処理・リサイクル工場の経済・経営分析」、『中央大学経済研究所年報』第51号、中央大学経済研究所、pp.49-68、http://id.nii.ac.jp/1648/00012402/ (参照:2021-10-29)。データ収集においてはTK Wise Groupに委託して実施した。

- 注7)

- 本分析ではhttps://thongtindoanhnghiep.biz/nganh-nghe(現在アクセス不可)とhttps://dichvuthongtin.dkkd.gov.vn/inf/default.aspxを利用した

- 注8)

- サステイナブルシステムデザイン研究所(SSDi)(2021)『ベトナムにおける外資系循環産業に関する調査』

- 注9)

- 佐々木創(2020)「日本の循環産業の国際競争力-環境物品・環境サービス貿易の視点から―」、『廃棄物資源循環学会誌』、Vol.31,No.1,pp.10-15,https://doi.org/10.3985/mcwmr.31.10(参照:2021-10-29)

- 注10)

- 佐々木創(2021)「タイおける公聴会データベースを活用した都市廃棄物(MSW)処理施設の分析」、第32回廃棄物資源循環学会研究発表会講演論文集