続・欧州のエネルギー環境政策を巡る風景感

-市場安定化リザーブはEU-ETS再生の決め手となるか(その1)-

有馬 純

国際環境経済研究所主席研究員、東京大学公共政策大学院特任教授

経済学的に言えば、炭素価格をもっと上げようとすれば、EU-ETSの目標を更に厳しくすればよい。しかし2020年までに20%削減という目標はEU-ETS指令で既に決まったものであり、価格が予想より低いからといってそれを引き上げることは加盟国(特にポーランド等)との関係では政治的に不可能である。

「炭素価格に着目する炭素税と異なり、キャップ&トレードは温室効果ガス排出量に着目した制度。キャップがかかっており、その目標は達成されている以上、クレジット価格が低くなっても問題ないはず。需給バランスによって価格が上下するのはキャップ&トレードの本質であり、価格を引き上げるためにEU-ETSにあれこれ手を加えるならば、炭素税を導入すればよい」という議論もあり得る。しかしEUにおいて租税政策は各国の権限にゆだねられており、域内で統一的な税を導入することは政治的に不可能に近い。また、洋の東西を問わず、新税導入は不人気でもある。EU-ETSが導入された大きな理由の一つはEUレベルの環境税導入が不可能であり、より「柔軟性が高く、市場メカニズムを活用した」アプローチが選ばれたからだ。今更、炭素税の議論を蒸し返すわけにもいかないだろう。

ところで、EU-ETSが温室効果ガス排出量を規制し、価格に介入しないことを建前とする制度である一方で、欧州の再生可能エネルギー政策では価格固定、導入量無制御の固定価格購入制度(FIT)が主流になっている。「市場メカニズム重視」ということであれば、再生可能エネルギーの種類にこだわらず、再生可能エネルギー導入量を義務付け、グリーン証書取引を認めて最も費用対効果の高い導入を目指す再生可能エネルギーポートフォリオ基準(RPS)の方が親和性が高い。しかし、RPSでは価格が固定されていないため、再生可能エネルギー事業者から見れば不確実性が高く、太陽光発電のようなコスト高のエネルギー源には不利でもある。欧州でFITが主流になってきた背景は再生可能エネルギー事業者の強力なロビイングがあったからだろう。価格不介入を建前とするEU-ETSが市況低迷に見舞われ、市場介入的な制度改革を余儀なくされている一方で、導入量無制御のFITのメッカであったドイツではコスト負担が限界に達し、再生可能エネルギー支援に上限を設定すると同時に、FITから卸電力価格+プレミアムという「フィードインプレミアム」への移行、更には割増金についても今後競争入札を導入するという市場メカニズム重視の制度改革に乗り出しているのは皮肉な構図である。

バックローディングの導入

欧州委員会が余剰クレジットに対する短期対策として提案したのが、フェーズ3におけるオークション量の絞り込みである。これはフェーズ3初期(2014,2015,2016年)の予定オークション量を9億トン分絞り込み、需給をタイトにした上で、フェーズ3末期の2019年、2020年にその分を上乗せしてオークションにかけるというもので、「バックローディング」と言われている。緊急避難策ともいうべき提案であったが、一度は欧州議会で否決され、クレジット価格が5ユーロ程度から2.5ユーロまで暴落した。その後、「バックローディングは1回限り。かつ欧州からの産業移転の可能性について影響評価を行う」との条件付でようやく欧州議会を通すことができて現在に至っている。クレジット価格が7ユーロ前後と、一時の5ユーロよりもやや持ち直したのはそれが背景である。

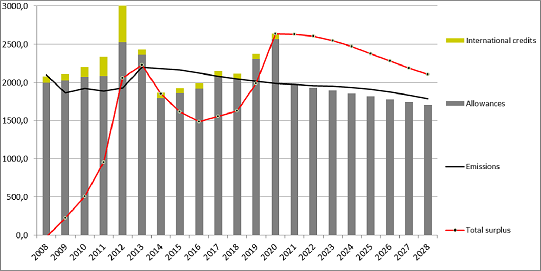

しかし、上の図に示すようにバックローディングはあくまで短期対策であり、20億トンを超える余剰クレジットの存在という構造的な問題は変わらない。また絞り込んだ分のクレジットが2019-20年にはオークションに出されるので、2020年以降は図2の基本ケースと同じである。

市場安定化リザーブの提案

この構造的な余剰クレジットの問題に対処し、EU-ETSの抜本的な立て直しを図るために2014年1月に欧州委員会が提案したのが「市場安定化リザーブ」(MSR: Market Stability Reserve)であり、そのポイントは以下のとおりである。

- ●

- 市場安定化リザーブを2021年から導入する

- ●

- 余剰クレジットが8.33億トンを上回った場合、余剰分の12%を市場安定化リザーブに入れる

- ●

- 余剰クレジットが4億トンを下回った場合、リザーブから1億トンを次期オークションに出す

余剰クレジット量に一定のバンド(4億トン~8.33億トン)を設け、それを上回ったり下回ったりした場合に、リザーブに繰り入れ、リザーブからの放出を行い、炭素クレジットの市況の乱高下を防ごうという仕組みであり、いわばEU炭素市場の中央銀行として相場介入の役割を担うことになる。