株式投資はどちらが有利? PVそれともEV?

環境ビジネスのリスクを考える

山本 隆三

国際環境経済研究所所長、常葉大学名誉教授

(「月刊ビジネスアイ エネコ」2018年8月号からの転載)

今年4月、世界最大の電気自動車(EV)用バッテリーメーカーである中国の寧徳時代新能源科技(CATL)の株式公開が、中国証券規制委員会から承認された。福建省寧徳市に本社を置くCATLは、ロビン・ゼン会長が2011年に設立した会社だが、わずか7年でパナソニックを抜き去り、電池生産量は世界一となっている。中国政府は有力企業の成長を後押しするため株式上場を積極的に認める方針と言われているが、その通りの審査結果だった。

深圳チャイネクスト市場に上場したCATL株は、上場初日の6月11日、値幅制限いっぱいの44%高となった。その後も値上がりを続け、創業者のゼン氏をはじめ3人のビリオネア(資産10億ドル以上)が誕生した。

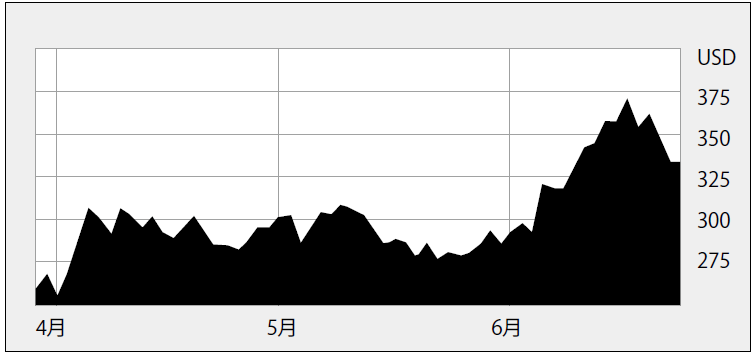

一方、米国でもEV関連株の好調ぶりが話題になった。赤字続きで苦しんでいた米EVメーカーのテスラ社が、全従業員の9%削減や、ホームセンターでの太陽電池販売の打ち切りなど収益改善リストラ策を発表したところ、株価が10日間で25%も上昇した。

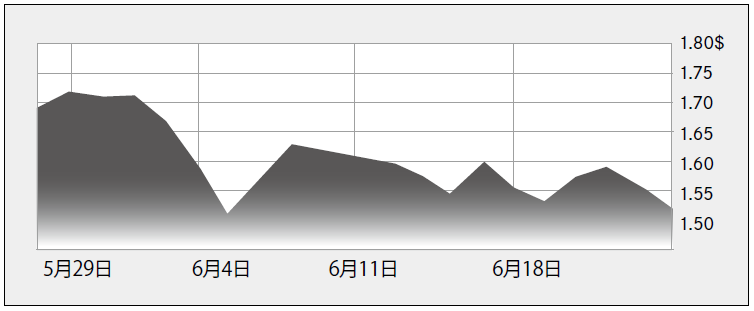

一方、PV(太陽光発電)関連企業の株価は6月上旬から大きく低迷している。EVほどの急拡大は望めないにせよ、中国と米国市場を中心に順調に拡大していたPV市場に暗雲が立ち込めているためだ。米国政府は輸入太陽光パネルに対する課税に踏み切り、パネルの価格上昇が米国市場を冷やすとの予測が出ている。

加えて、中国政府が5月31日に太陽光発電の固定価格買取り制度(FIT)の大幅見直しを発表し、即日で適用した。これにより中国市場でも太陽光発電設備の導入に急ブレーキがかかり、今年の導入量は当初見込みより約40%落ち込むとみられている。

この制度変更により、過剰といわれているパネル供給量がさらに過剰になり、価格は30%下落するとの予測も出ている。

EVとPVの株式相場は今後どうなっていくのだろうか。株価の予測は難しいが、現状を振り返れば、ヒントがあるかもしれない。

好調なEV関連株

5月に日本支社を開設したことでも話題になったCATL社は、全株式の10%(2億1700万株)を上場することにし、売り出し価格を1株25.14元(約420円)に設定した。ファンドマネージャーの購入希望量が公開株数の537倍に達したとも報道され、過熱気味の公開となったが、上場初日の6月11日から同21日まで休日を挟んで連日のストップ高となり、同22日の株価は70.54元と売り出し価格の2.8倍まで高騰した。

売り出していない株式も含めたCATLの市場価値は約1500億元(約2兆5000億円)に達している。創業者のゼン会長の持ち株比率は26%で、資産額は6500億円に達している。12%を保有するデイビット・ファン副会長の資産額も3000億円だ。

株価が大きく上昇した背景には、投資家がEVとその関連産業に大きな成長を期待していることがある。中国は世界一のEV大国だ。昨年の販売台数は60万台を超え、バスなどの商用車を加えると約80万台。2020年には250万台に達するとの予測もある。

CATL社はEV用バッテリーの供給で圧倒的シェアを持ち、中国にとどまらず、日本、ドイツの自動車メーカーとも供給契約を結んでいる。中国国内に新工場を建設したことにより、同社の中国国内での生産能力は2023年までに5000万kWhに達するとみられている。国外では、ドイツ、ポーランド、米国での工場建設を検討していると報道されている。

中国最大の新エネルギー車メーカー、比亜迪(BYD)のみならず、ドイツでの工場建設を予定しているテスラ・パナソニック連合も製造能力では太刀打ちできない。

テスラ社のイーロン・マスクCEOは5月中旬、収益力向上のため構造改革を行うと発表していたが、6月12日に全従業員にメールを送り、全従業員4万6000人の9%に相当する4100人を解雇すると発表した。

マスク氏が送ったメールの骨子は次の通りだ。「テスラの使命は持続可能な世界を加速的につくることだが、事業開始から15年、年間を通して利益を出したことがなく、持続可能な利益を出す必要がある。経営管理層が官僚化することを避け、意思決定のスピードを速くするためには組織をフラットにする必要があり、定額給従業員を削減することになった」

解雇の対象に生産現場の従業員は含まれていない。マスク氏は、同社のEV「モデル3」の4月の週当たり平均生産台数2270台を、6月末までに目標の5000台に引き上げるとしている。市場は構造改革を評価し、同社の株価は大きく上昇した(図1)。

低迷するPV関連株

中国での太陽光発電設備の導入量は昨年、5300万kWだった。1年間の導入量だけで、日本の累積導入量約4900万kWを超えている。その中国の累積導入量は1億3000万kWを超え、世界の全設備の約3分の1を占めるほどだ。

今年の導入量も5000万kW程度になると予想されていたが、中国政府の太陽光発電関連の補助策が5月31日に突然変更され、即日適用となったため、今年の導入予想量は3000万kWと大きく下方修正されることになった。

中国政府が太陽光発電の導入を促進するためFITを導入したのは、2011年だった。当初は全国一律の買い取り価格が設定されたため、土地に余裕があり日照時間の長い西部地域に設備が多く設置されることになった。電力需要があまり多くないときに発電量が上昇すると、他地区に流す必要があるが、送電能力が十分でないため送ることができないという問題が生じるようになってきた。

また、買い取り価格を毎年減額しているものの、再エネの設備量と発電量が急増し、買い取り負担も大きくなってきた。このため、中国・国家発展改革委員会などは5月31日、買い取り価格の減額とともに、大規模太陽光発電設備からの買い取り中止など、制度の見直しを行った。その結果、太陽光発電設備の導入に大きなブレーキがかかり、太陽光パネルメーカーの株価も影響を受けた。

ニューヨーク株式市場に上場する中国の太陽光パネルメーカーの株価は、供給過剰によるパネル市場の悪化を受けて低迷していたが、太陽光発電市場が順調に拡大していることから、値下がりに歯止めがかかっていた。しかし、中国政府の制度見直しでパネルの需要が減少し、世界のパネル市場に70%強を供給している中国メーカーも大きな影響を受けるとみられている。中国のインリー・グリーン社の株価は図2のように推移している。

環境ビジネスの成長は一筋縄ではいかない。多くの環境ビジネスでは、政府の産業政策や制度による支援が必要である。そのため、政策、制度の変更というリスクが付きまとう。環境ビジネスに関係する企業は、他のビジネスとは異なるリスクがあることを意識した事業展開を行う必要がある。

カーボンニュートラル

カーボンニュートラル

プラスチックリサイクル

プラスチックリサイクル

エネルギー危機

エネルギー危機