天然ガスにもダイベストメントの波が来るのか?

── TCFD最終報告書を踏まえて考える

気候関連財務ディスクロージャーの展望と課題

竹内 純子

国際環境経済研究所理事・主席研究員

どのようなシナリオが描き得るのか

──TCFD最終報告は何を語っているのか

地球全体の、しかも企業活動の時間軸とは全く異なる長期的で、不確実性を多分に含む2℃シナリオをもとに、各企業の事業見通しや資産ポートフォリオの評価を示すことが困難であることは想像に難くない。

では、金融安定化理事会(FSB)から「適切な投資判断を促すための一貫性、比較可能性、信頼性、明確性をもつ、効率的なディスクロージャーを促す任意的な提言を策定すること」を付託されたTCFDはその最終報告で何を提言したのであろうか。企業の気候変動に関連する財務情報の開示について、具体的な指針が提示されたのであろうか。

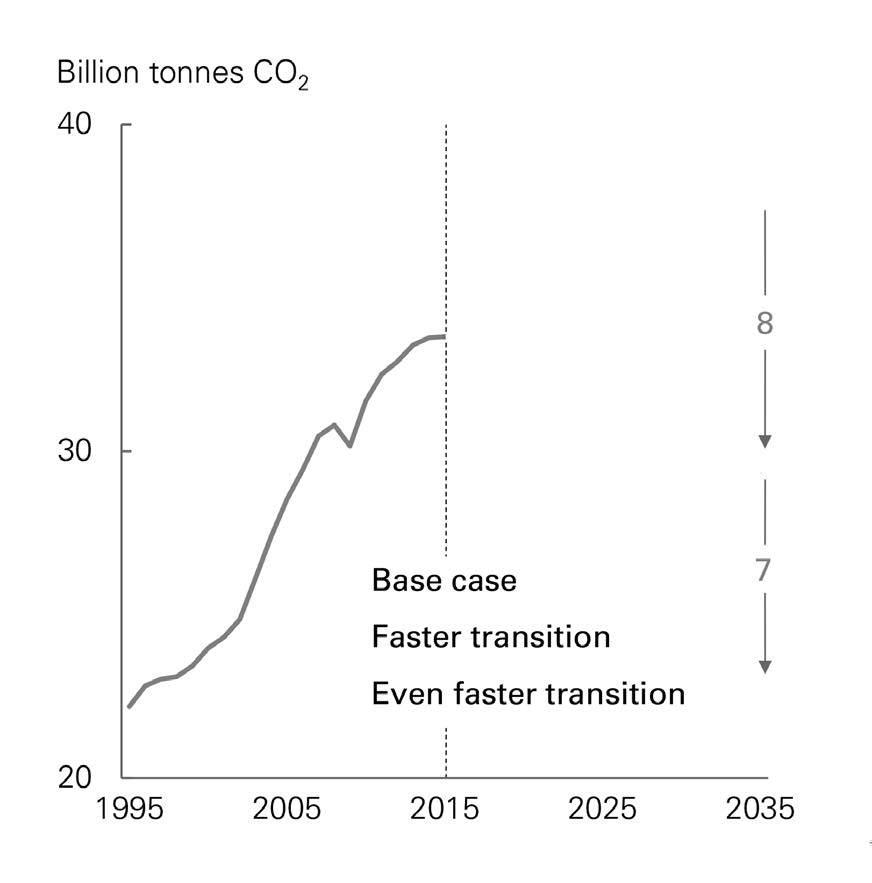

最終報告は、本体とシナリオ分析についての補足文書、技術的補足の3部に分かれているが、補足文書には、まず政府のNDC(約束草案)計画においてとられる措置やその帰結を出発点として考慮すべきであると言及されている。各国政府が掲げる「貢献」とそれに沿って立案された政策を前提に、各企業の移行リスク注5)への耐性を考慮することがまずは第一歩であるとの認識が示されているわけだが、NDCはパリ協定の2℃目標を満たすには不十分であり、5年サイクルで変更される可能性があるので、重要なのは2℃シナリオに沿った分析であるとされている。しかし2℃シナリオに基づく分析は個々の企業がすぐに適用できるものではないとの見解が示され、詳細は「今後の課題」とされるにとどまっている注6)。

筆者は本年5月、UNFCCC補助機関会合の会場で開催されていたTCFDに関するサイドイベントにも出席してきたが、そこで参加者から示された懸念がまさにそのまま積み残された課題となっている印象だ。そのイベントで聞かれた声をいくつか拾えば、低炭素経済への移行が企業にとって非連続な変化をもたらし、金融システムへのリスクになるとの認識、及びそれを避けるためには情報開示が必要であること等、TCFDの活動の方向性には賛成が示されていた。しかし、各企業がグローバルかつマクロレベルのシナリオと整合的に自社の戦略や資産価値を分析することは非現実的ではないかとの懸念も多く示されていたのである。それに対して、TCFDは企業の自発的な情報開示を促すものであり義務化が前提ではないことなどが繰り返し説明されていたが、最終報告でも具体的なガイドラインを示せるほど議論が成熟しなかったのであろう。

TCFDの最終報告が課題を積み残したままであったことが理由ではないかもしれないが、G20でのTCFD最終報告の扱われ方は至って味気ないものであった。そもそもTCFD設置のきっかけは、2015年4月に開催されたG20の財務大臣・中央銀行総裁会合が金融安定理事会(FSB)に対し、気候変動問題が金融セクターに及ぼす影響について検討するように要請したことであり、本年7月7~8日にドイツのハンブルクで開催されたG20サミットに最終報告を行うことが、当初からTCFDのミッションとされていた。しかし、G20サミット首脳宣言におけるTCFDへの言及は、「The industry-led Task Force on Climate-related Financial Disclosures has also completed work,which includes recommendations on voluntary disclosures of climate-related financial risks by corporates,reflecting the principle of mate-riality.」と、民間主導のタスクフォースがその検討を終えたという事実が記載されているのみなのだ。G20サミットの首脳宣言が、エネルギー及び気候変動の分野については、パリ協定離脱を宣言した米国とそれ以外の国との書き分けをせざるを得なかったという全体像を踏まえる必要はあるが、G20がこの最終報告をどう受け止めているのか、今後どう扱おうと考えているのかが全く不透明な記載ぶりである。

日本企業へのメッセージ

前述した通り、この1年余り注目を集めてきたTCFDは最終報告を提出したものの、その内容は、企業が情報開示のガイドラインとするには曖昧なものにとどまった。しかしこれは決して気候変動関連財務情報開示の議論がこれで終結することを意味するものではない。まずは自主的に、投資家とのコミュニケーションツールの一つとして情報開示を進め、手法を成熟させていくということになるのだろう。有価証券報告書に気候関連リスクの情報開示を組み込むことは時間はかかるにせよ、これからもそれを目指すことが要請されることは間違いないと思われる。

気候変動の分野においては、金融・投資を通じた社会の変革を訴えるNPO・NGOが多く存在する。機関投資家が連携し、企業に対して気候変動への戦略や具体的な温室効果ガスの排出量に関する公表を求めるCarbon Disclosure Project(CDP)や、低炭素社会への移行を目指す投資活動を促すNPO・NGOのグローバルなネットワークであるGlobal Investor Coalition on Climate Change注7)など、多様な団体がここ数年急速に存在感を増してきている。

こうした活動とどう向き合っていくかは、今後企業の持続性を左右するほどの大きな問いとなるだろう。わが国企業もオイルメジャーが迫られている対応を対岸の火事とみていては取り残される可能性があるし、情報開示はまだ未成熟な議論と侮っていては将来足元をすくわれることにもなりかねない。さらに付け加えれば、こうした気候変動関連財務情報開示に関する議論の課題は、「2℃あるいは1.5℃シナリオは国際的合意事項であり、これを達成しなければ世界が大いなるリスクにさらされてしまう」という前提に立っている。以前もこの連載注8)で指摘した通り、そこにはリスクトレードオフの視点が欠けている。今の技術のままで2℃シナリオに盲従して化石燃料の使用制限を行うと何が起きるかについて、事業会社の側から金融・投資関係者には提示していくべきであろう。機関投資家や株主は、気候変動と企業の生産活動の関係や技術の実態について十分な情報を持たないことがほとんどだからだ。

新たに求められる情報開示の枠組みに対応するというだけでなく、「攻めの情報提供」を期待したい。

- 【参考資料】

- (1)

- Houston Chronicle“ Shareholders call on Exxon Mobil to assess climate change risk” 注9)

Corporate Governance“ ExxonMobil – Shareholders Offer 4 Options” 注10)

- 注5)

- 詳細は「気候変動を動かす金融・投資の動き( 2)── TCFDの提言案を読む」を参照いただきたいが、TCFDは気候変動のリスクを、①低炭素経済への移行に伴うリスクと②物理的リスクに分類している。①の移行リスクとしては、政策や規制の変更による影響、訴訟等の法的リスク、低炭素技術への移行に伴う旧来型技術の負うリスク、そうした制度の変更や技術の進展が相まって引き起こすであろう市場の選択や志向の変化、そして世間からの評価などが挙げられている。②の物理的リスクは、急激に起こる気象災害と徐々に進展する気候パターンの変化に分類している。TCFDは、政策や規制の唐突な変更を、「急激な非連続の変化」として警戒している。

- 注6)

- TCFDの最終報告については、8月7日に金融庁が説明会を実施している。金融庁ホームページ

http://www.fsa.go.jp/inter/fsf/20170711-2.html

- 注8)

- 「続・気候変動を動かす金融・投資の動き── TCFDの提言案を読む」

http://ieei.or.jp/2017/03/takeuchi170317/

カーボンニュートラル

カーボンニュートラル

プラスチックリサイクル

プラスチックリサイクル

エネルギー危機

エネルギー危機