容量市場は果たして機能するか?~米国PJMの経験から考える その1

電力改革研究会

Policy study group for electric power industry reform

PJMでの供給力確保義務:パワープールのルールから市場のルールへ

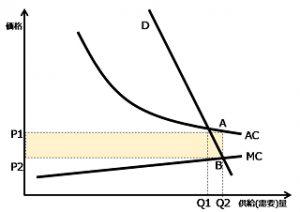

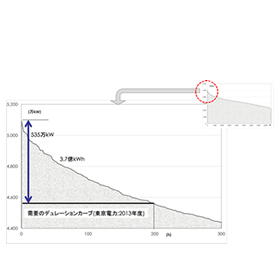

このようにPJMはプール市場でありながら相対取引を許容する市場設計であるため、プール市場の価格変動リスクを避けるために、LSEが需要規模に応じた発電設備を自社保有もしくは相対契約で確保しようとするインセンティブが働く と考えられる。加えて「自らの需要規模×(1+PJMが定める所定の予備率)」に相当する供給力を事前に確保する義務(いわゆる供給力確保義務)をすべてのLSEに課している。

この考え方の元になっているのは、パワープールのルールである。パワープールでは電力会社間の融通を行うことで、需給ひっ迫時の供給予備力を共有している。その場合、各社が電源開発を行う際に目標とする予備率に差があると電力会社間で不公平となるため、パワープール全体で適正予備率を定めて参加会社に一律に割り当てていた。日本でも一般電気事業者が8~10%の適正予備力を保有することとなっており、経済産業省が電気事業法第29条(電気事業の広域的運営のための供給計画)を根拠に各社が提出する供給計画をチェックして、適正予備率が確保されていることを確認していることは、これと似た仕組みととらえることもできる。ただし日本では一般電気事業者のみ適正予備率確保が必要としている点が、現在のPJMなどとは異なる。

新規参入者にも予備力確保を求める場合、発電設備の新設には一定の期間を要するため、新規参入のハードルは高くなる。そこでPJMはISO化・卸電力取引市場開設と同時に、発電設備容量をクレジットとして市場で取引するための「容量市場」を導入した。1998年に導入された初期の容量市場の仕組みの概略は以下の通りだ。

- (1)

- PJMがプール全体の適正予備率を決定し、すべてのLSEに「自らの需要規模×(1+PJMが定める適正予備率)」を保有する義務を割り当てる。ただし義務が達成されたかどうかは、実需要に対して必要な供給力を確保していたかどうかが事後的にチェックされる。

- (2)

- LSEは自らの供給力確保義務を満たすために必要な供給力を、①自己保有、②相対契約、③容量市場のいずれかから調達する。(図2の例ではPECOは全量をExelon Gencoとの相対契約で確保)

- (3)

- 容量市場は実運用年の3年前にまず第1回目が開催され、その後も追加的な市場が月毎もしくは日毎に開設される。この市場で容量の余力のあるLSEや発電事業者は、自らの発電力をクレジットとして容量市場で売ることができ、不足の生じたLSEは容量を購入することができる。

- (4)

- 実運用年に入ってからも需要家はLSEを切り替えていくので、日々、各LSEの実需要(PJMエリアの夏季最大電力への推定寄与分)に対して、予め割り当てた予備率も含めた供給力が実際に保有されていたかがチェックされ、不足分についてはLSEにペナルティが課される。

カーボンニュートラル

カーボンニュートラル

プラスチックリサイクル

プラスチックリサイクル

エネルギー危機

エネルギー危機